Quantitative Analysis (QA) หรือ การวิเคราะห์เชิงปริมาณ คือ วิธีการวิเคราะห์เชิงตัวเลขโดยอาศัยข้อมูลที่มีมาช่วยในการวิเคราะห์ เช่น ถ้าในมุมมองของการลงทุน สามารถดูข้อมูลส่วนปัจจัยพื้นฐานของสินทรัพย์ ข้อมูลสถิติทางเศรษฐกิจต่างๆ เงินเฟ้อ GDP อัตราการว่างงาน เป็นต้น โดยบางครั้งจะเจอคนเรียกว่า Quant

การเกิดขึ้นของ QA มาจากพัฒนาการของยุคคอมพิวเตอร์ ซึ่งทำให้การวิเคราะห์ข้อมูลจำนวนมหาศาลง่ายกว่าที่เคยเป็นและประมวลผลได้ในระยะเวลาอันสั้น QA เริ่มมีอิทธิพลในแวดวงการลงทุนมากขึ้น บทความนี้จะมาทำความรู้จักพื้นฐานเกี่ยวกับการวิเคราะห์ด้านนี้กัน

การวิเคราะห์เชิงปริมาณ (QA) ในด้านการเงินเป็นวิธีการที่เน้นการวิเคราะห์ทางคณิตศาสตร์และสถิติเพื่อช่วยกำหนดมูลค่าของสินทรัพย์ทางการเงิน เช่น หุ้นหรือออปชัน นักวิเคราะห์การซื้อขายเชิงปริมาณ หรือที่เรียกว่า “เชิงปริมาณ” ใช้ข้อมูลที่หลากหลาย รวมถึงข้อมูลการลงทุนในอดีตและข้อมูลตลาดหุ้น เพื่อพัฒนาอัลกอริทึมการซื้อขายและโมเดลคอมพิวเตอร์

ข้อมูลที่สร้างขึ้นโดยโมเดลคอมพิวเตอร์เหล่านี้ช่วยให้นักลงทุนวิเคราะห์โอกาสในการลงทุนและพัฒนาสิ่งที่พวกเขาเชื่อว่าจะเป็นกลยุทธ์การซื้อขายที่ประสบความสำเร็จ โดยปกติแล้ว กลยุทธ์การซื้อขายนี้จะรวมข้อมูลที่เฉพาะเจาะจงมากเกี่ยวกับจุดเข้าและออก ความเสี่ยงที่คาดหวังของการซื้อขาย และผลตอบแทนที่คาดหวัง

เป้าหมายสูงสุดของการวิเคราะห์เชิงปริมาณทางการเงินคือการใช้สถิติและเมตริกเชิงปริมาณเพื่อช่วยนักลงทุนในการตัดสินใจลงทุนที่ให้ผลกำไร ในบทความนี้ เราจะตรวจสอบประวัติของการลงทุนเชิงปริมาณ เปรียบเทียบกับการวิเคราะห์เชิงคุณภาพ และให้ตัวอย่างของกลยุทธ์เชิงปริมาณที่ใช้งานจริง

จุดเริ่มต้นของ “Quants”

นักเศรษฐศาสตร์รางวัลโนเบล Harry Markowitz โดยทั่วไปได้รับเครดิตว่าเป็นผู้ริเริ่มการเคลื่อนไหวด้านการลงทุนเชิงปริมาณ เมื่อเขาตีพิมพ์ “Portfolio Selection” ในวารสารการเงินในเดือนมีนาคม 1952

Markowitz นำเสนอทฤษฎีพอร์ตโฟลิโอสมัยใหม่ (MPT) ซึ่งแสดงให้นักลงทุนเห็นถึงวิธีการสร้างพอร์ตการลงทุนที่หลากหลายของสินทรัพย์ที่สามารถเพิ่มผลตอบแทนสูงสุดสำหรับระดับความเสี่ยงต่างๆ Markowitz ใช้คณิตศาสตร์ในการหาปริมาณการกระจายการลงทุน และได้รับการกล่าวขานว่าเป็นผู้ริเริ่มนำแนวคิดที่ว่าแบบจำลองทางคณิตศาสตร์ไปประยุกต์ใช้กับการลงทุน

Robert Merton ผู้บุกเบิกทฤษฎีการเงินสมัยใหม่ ได้รับรางวัลโนเบลจากผลงานวิจัยเกี่ยวกับวิธีการทางคณิตศาสตร์สำหรับการกำหนดราคาตราสารอนุพันธ์ งานของ Markowitz และ Merton ได้วางรากฐานสำหรับแนวทางเชิงปริมาณ (quants) ในการลงทุน

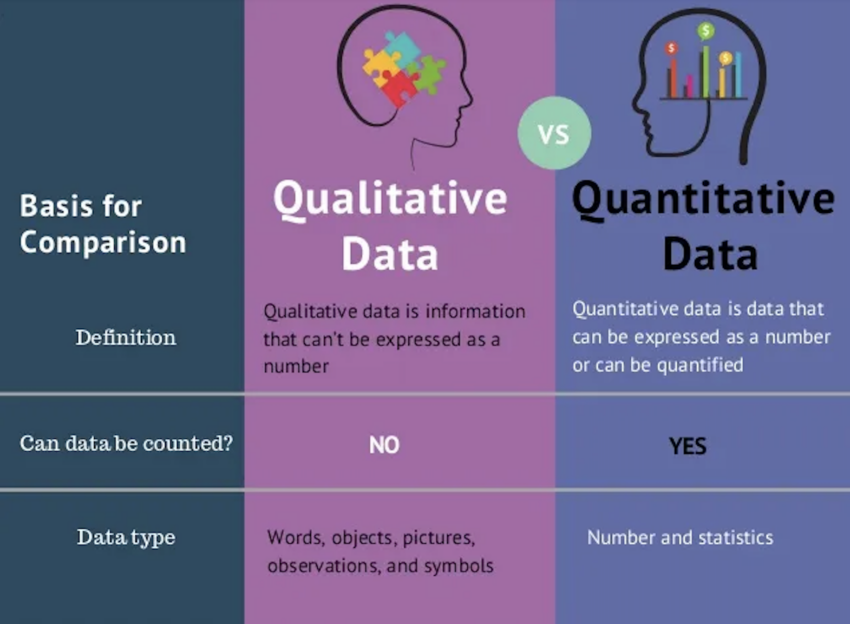

Qualitative vs Quantitative Analysis

แตกต่างจากนักวิเคราะห์การลงทุนเชิงคุณภาพแบบดั้งเดิม (Qualitative Analysis) ตรงที่การวิเคราะห์เชิงปริมาณ (Quantitative Analysis) จะไม่ไปเยี่ยมบริษัทต่างๆ พบปะกับทีมผู้บริหาร หรือวิจัยผลิตภัณฑ์ที่บริษัทขายเพื่อระบุความได้เปรียบในการแข่งขัน พวกเขามักไม่รู้หรือสนใจเกี่ยวกับแง่มุมเชิงคุณภาพของบริษัทที่พวกเขาลงทุนหรือผลิตภัณฑ์หรือบริการที่บริษัทเหล่านี้จัดหาให้ พวกเขาพึ่งพา “คณิตศาสตร์เพียงอย่างเดียวในการตัดสินใจลงทุน”

Quants ซึ่งมักมีพื้นฐานทางวิทยาศาสตร์และปริญญาด้านสถิติหรือคณิตศาสตร์ จะใช้ความรู้ด้านคอมพิวเตอร์และภาษาโปรแกรมเพื่อสร้างระบบการเทรดแบบกำหนดเองที่ทำให้กระบวนการเทรดเป็นไปโดยอัตโนมัติ

ข้อมูลเข้าโปรแกรมอาจมีตั้งแต่อัตราส่วนทางการเงินที่สำคัญ (เช่น อัตราส่วนราคาต่อกำไร) ไปจนถึงการคำนวณที่ซับซ้อนมากขึ้น เช่น การประเมินมูลค่ากระแสเงินสดคิดลด (DCF)

Quantitative Analyst ทำอะไร?

ผู้จัดการกองทุนเฮดจ์ฟันด์ยอมรับวิธีการนี้ ความก้าวหน้าในเทคโนโลยีคอมพิวเตอร์ทำให้ฟิลด์นี้ก้าวหน้ายิ่งขึ้น เนื่องจากอัลกอริธึมที่ซับซ้อนสามารถคำนวณได้ในพริบตา จึงสร้างกลยุทธ์การซื้อขายอัตโนมัติ ฟิลด์นี้รุ่งเรืองในช่วงที่ดอทคอมเฟื่องฟูและคึกคัก

กลยุทธ์เชิงปริมาณสะดุดในภาวะเศรษฐกิจถดถอยครั้งใหญ่ (the Great Recession) เนื่องจากพวกเขาล้มเหลวในการพิจารณาถึงผลกระทบของหลักทรัพย์ค้ำประกันที่มีต่อตลาดและเศรษฐกิจโดยรวม

อย่างไรก็ตาม กลยุทธ์เชิงปริมาณยังคงใช้อยู่ในปัจจุบันและได้รับความสนใจอย่างมากจากบทบาทของพวกเขาในการซื้อขายด้วยความถี่สูง (HFT) ที่อาศัยคณิตศาสตร์ในการตัดสินใจซื้อขาย

การลงทุนเชิงปริมาณยังได้รับการฝึกฝนอย่างกว้างขวางทั้งในรูปแบบวินัยเดี่ยวและร่วมกับการวิเคราะห์เชิงคุณภาพแบบดั้งเดิมสำหรับการเพิ่มผลตอบแทนและการลดความเสี่ยง

Data คือทุกสิ่ง ในการทำ QA

พัฒนาการของยุคคอมพิวเตอร์ทำให้สามารถบีบอัดข้อมูลจำนวนมหาศาลได้ในระยะเวลาอันสั้นเป็นพิเศษ สิ่งนี้นำไปสู่กลยุทธ์การซื้อขายเชิงปริมาณที่ซับซ้อนมากขึ้น เนื่องจากผู้ค้าพยายามที่จะระบุรูปแบบที่สอดคล้องกัน จำลองรูปแบบเหล่านั้น และใช้มันเพื่อทำนายการเคลื่อนไหวของราคาในหลักทรัพย์

quant ใช้กลยุทธ์โดยใช้ข้อมูลที่เปิดเผยต่อสาธารณะ การระบุรูปแบบช่วยให้สามารถตั้งค่าทริกเกอร์อัตโนมัติเพื่อซื้อหรือขายหลักทรัพย์ได้

ตัวอย่างเช่น กลยุทธ์การซื้อขายตามรูปแบบปริมาณการซื้อขายอาจระบุความสัมพันธ์ระหว่างปริมาณการซื้อขายและราคา ดังนั้น หากปริมาณการซื้อขายของหุ้นตัวใดตัวหนึ่งเพิ่มขึ้นเมื่อราคาหุ้นแตะที่ $25 ต่อหุ้น และลดลงเมื่อราคาแตะที่ $30 อัลกอริธึมอาจตั้งค่าการซื้ออัตโนมัติที่ $25.50 และการขายอัตโนมัติที่ $29.50

กลยุทธ์ที่คล้ายกันอาจขึ้นอยู่กับรายได้ การคาดการณ์รายได้ ความประหลาดใจของรายได้ และปัจจัยอื่นๆ มากมาย ในแต่ละกรณี นักเทรดเชิงปริมาณล้วนไม่สนใจเกี่ยวกับโอกาสทางการขายของบริษัท ทีมผู้บริหาร คุณภาพของผลิตภัณฑ์ หรือแง่มุมอื่น ๆ ของธุรกิจ พวกเขาวางคำสั่งซื้อและขายอย่างเคร่งครัดตามตัวเลขที่คิดในรูปแบบที่พวกเขาระบุไว้

การหา Pattern เพื่อลดความเสี่ยง

เราสามารถใช้ Quants สามารถใช้เพื่อระบุรูปแบบที่อาจให้ประโยชน์แก่การซื้อขายหลักทรัพย์ที่ให้ผลกำไร แต่นั่นไม่ใช่คุณค่าเพียงอย่างเดียว ในขณะที่การสร้างรายได้เป็นเป้าหมายที่นักลงทุนทุกคนสามารถเข้าใจได้ การวิเคราะห์เชิงปริมาณยังสามารถใช้เพื่อลดความเสี่ยงได้

การแสวงหาสิ่งที่เรียกว่า “risk-adjusted returns” เกี่ยวข้องกับการเปรียบเทียบการวัดความเสี่ยง เช่น alpha, beta, r-squared, standard deviation และ Sharpe ratio เพื่อระบุการลงทุนที่จะให้ผลตอบแทนในระดับสูงสุดสำหรับระดับความเสี่ยงที่กำหนด แนวคิดคือนักลงทุนไม่ควรรับความเสี่ยงมากเกินความจำเป็นเพื่อให้ได้ผลตอบแทนตามเป้าหมาย

ดังนั้น หากข้อมูลเปิดเผยว่าการลงทุน 2 รายการมีแนวโน้มที่จะสร้างผลตอบแทนที่ใกล้เคียงกัน แต่การลงทุนนั้นจะมีความผันผวนมากกว่าในแง่ของการขึ้นและลงของราคาอย่างมีนัยสำคัญ quant (และสามัญสำนึก) จะแนะนำการลงทุนที่มีความเสี่ยงน้อยกว่า

นี่เป็นอีกครั้งที่ปริมาณไม่สนใจว่าใครเป็นผู้จัดการการลงทุน งบดุลมีลักษณะอย่างไร ผลิตภัณฑ์ใดช่วยให้ทำเงินได้ หรือปัจจัยเชิงคุณภาพอื่นใด พวกเขามุ่งเน้นไปที่ตัวเลขทั้งหมดและเลือกการลงทุนที่ (ในทางคณิตศาสตร์) มีความเสี่ยงต่ำที่สุด

พอร์ตการลงทุนที่มีความเท่าเทียมกันของความเสี่ยงเป็นตัวอย่างของกลยุทธ์เชิงปริมาณที่ใช้งานจริง แนวคิดพื้นฐานเกี่ยวข้องกับการตัดสินใจจัดสรรสินทรัพย์ตามความผันผวนของตลาด เมื่อความผันผวนลดลง ระดับการรับความเสี่ยงในพอร์ตโฟลิโอจะเพิ่มขึ้น เมื่อความผันผวนเพิ่มขึ้น ระดับการรับความเสี่ยงในพอร์ตจะลดลง

ตัวอย่างของ Quantitative Analysis

เพื่อให้ตัวอย่างเป็นจริงมากขึ้น ลองพิจารณาพอร์ตโฟลิโอที่แบ่งทรัพย์สินระหว่างเงินสดและกองทุนดัชนี S&P 500 การใช้ดัชนีความผันผวนของกระดานแลกเปลี่ยนตัวเลือกของคณะกรรมการชิคาโก (VIX) เป็น proxy สำหรับความผันผวนของตลาดหุ้น เมื่อความผันผวนเพิ่มขึ้น พอร์ตโฟลิโอสมมุติของเราจะเปลี่ยนสินทรัพย์เป็นเงินสด

เมื่อความผันผวนลดลง พอร์ตโฟลิโอของเราจะเปลี่ยนสินทรัพย์ไปยังกองทุนดัชนี S&P 500 ในความเป็นจริง Model อาจซับซ้อนกว่าแบบจำลองที่เราอ้างอิงในที่นี้อย่างมาก อาจรวมถึงหุ้น พันธบัตร สินค้าโภคภัณฑ์ สกุลเงิน และการลงทุนอื่นๆ แต่แนวคิดยังคงเหมือนเดิม

ประโยชน์ของ Quant Trading

การซื้อขายเชิงปริมาณเป็นกระบวนการตัดสินใจที่ไม่ย่อท้อ รูปแบบและตัวเลขล้วนมีความสำคัญ เป็นวินัยในการซื้อ-ขายที่มีประสิทธิภาพ เนื่องจากสามารถดำเนินการได้อย่างสม่ำเสมอ ไม่ถูกขัดขวางโดยอารมณ์ที่มักเกี่ยวข้องกับการตัดสินใจทางการเงิน

นอกจากนี้ยังเป็นกลยุทธ์ที่คุ้มค่า เนื่องจากคอมพิวเตอร์ทำงาน บริษัทที่ใช้กลยุทธ์เชิงปริมาณจึงไม่จำเป็นต้องจ้างทีมนักวิเคราะห์และผู้จัดการพอร์ตโฟลิโอขนาดใหญ่ราคาแพง พวกเขาไม่จำเป็นต้องเดินทางไปทั่วประเทศหรือทั่วโลกเพื่อตรวจสอบบริษัทและประชุมกับผู้บริหารเพื่อประเมินศักยภาพการลงทุน พวกเขาใช้คอมพิวเตอร์เพื่อวิเคราะห์ข้อมูลและดำเนินการซื้อขาย

ความเสี่ยงของ Quant

“คำโกหก คำโกหก และสถิติ” เป็นคำพูดที่มักใช้เพื่ออธิบายวิธีการมากมายที่ข้อมูลสามารถถูกจัดการได้ ในขณะที่นักวิเคราะห์เชิงปริมาณพยายามระบุรูปแบบ กระบวนการนี้ไม่มีทางพิสูจน์ได้ การวิเคราะห์เกี่ยวข้องกับการคัดสรรข้อมูลจำนวนมหาศาล

การเลือกข้อมูลที่ถูกต้องไม่ใช่การรับประกันว่ามันจะทำงานได้ดี เช่นเดียวกับรูปแบบการซื้อขายที่ดูเหมือนจะแนะนำผลลัพธ์บางอย่างอาจทำงานได้อย่างสมบูรณ์จนกว่าจะไม่เป็นเช่นนั้น แม้ในขณะที่รูปแบบดูเหมือนจะใช้งานได้ การตรวจสอบความถูกต้องของรูปแบบอาจเป็นเรื่องที่ท้าทาย อย่างที่นักลงทุนทุกคนทราบ ไม่มีการเดิมพันใดที่แน่นอน

“Inflection Points” หรือ จุดเปลี่ยน เช่น การตกต่ำของตลาดหุ้นในปี 2008-09 อาจเป็นเรื่องยากสำหรับกลยุทธ์เหล่านี้ เนื่องจากรูปแบบสามารถเปลี่ยนแปลงได้อย่างกะทันหัน

สิ่งสำคัญคือต้องจำไว้ว่าข้อมูลไม่ได้บอกเรื่องราวทั้งหมดเสมอไป มนุษย์สามารถเห็นเรื่องอื้อฉาวหรือการเปลี่ยนแปลงการจัดการในขณะที่มันกำลังเกิดขึ้น ในขณะที่วิธีการทางคณิตศาสตร์ล้วน ๆ ไม่สามารถทำได้

นอกจากนี้ กลยุทธ์จะมีประสิทธิภาพน้อยลงเมื่อมีนักลงทุนจำนวนมากขึ้นพยายามที่จะใช้มัน รูปแบบการทำงานจะมีประสิทธิภาพน้อยลงเนื่องจากนักลงทุนพยายามทำกำไรจากรูปแบบเหล่านี้มากขึ้นเรื่อยๆ

สรุป

กลยุทธ์การลงทุนจำนวนมากใช้การผสมผสานระหว่างกลยุทธ์ Quantitative Analysis และ Qualitative Analysis พวกเขาใช้กลยุทธ์เชิงปริมาณเพื่อระบุการลงทุนที่มีศักยภาพ จากนั้นใช้การวิเคราะห์เชิงคุณภาพเพื่อยกระดับความพยายามในการวิจัยไปอีกขั้นในการระบุการลงทุนขั้นสุดท้าย

นอกจากนี้ยังอาจใช้ข้อมูลเชิงลึกเชิงคุณภาพเพื่อเลือกการลงทุนและข้อมูลเชิงปริมาณสำหรับการบริหารความเสี่ยง แม้ว่ากลยุทธ์การลงทุนทั้งเชิงปริมาณและเชิงคุณภาพจะมีทั้งผู้สนับสนุนและนักวิจารณ์ แต่กลยุทธ์เหล่านี้ไม่จำเป็นต้องแยกออกจากกัน

Trusted

ข้อจำกัดความรับผิด

ข้อมูลทั้งหมดที่มีอยู่บนเว็บไซต์ของเราเผยแพร่ด้วยเจตนาที่ดีและเป็นไปเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น การกระทำใด ๆ ที่ผู้อ่านดำเนินการตามข้อมูลที่พบบนเว็บไซต์ของเราถือเป็นความเสี่ยงของผู้อ่านโดยเฉพาะ Learn ให้ความสำคัญกับข้อมูลคุณภาพสูง เราอุทิศเวลาให้กับการแยกแยะ ค้นคว้า และสร้างเนื้อหาเพื่อการศึกษาซึ่งเป็นประโยชน์กับผู้อ่าน เพื่อเป็นการรักษามาตรฐานนี้และเพื่อสร้างเนื้อหาคุณภาพได้อย่างต่อเนื่อง พาร์ตเนอร์ของเราอาจตอบแทนเราด้วยค่าคอมมิชชั่นสำหรับการจัดวางตำแหน่งต่าง ๆ ในบทความของเรา อย่างไรก็ดี ค่าคอมมิชชั่นนี้ไม่มีผลต่อกระบวนการของเราในการสร้างเนื้อหาที่ไร้อคติ ตรงไปตรงมา และเป็นประโยชน์

![Layer 1 คืออะไร มันต่างกับ Layer 2 ยังไง [2024]](https://s39881.pcdn.co/wp-content/uploads/2024/03/Layer-1-1-360x202.png)