การแปลงสินทรัพย์เป็นโทเค็นกำลังเคลื่อนจากการทดลองไปสู่การปฏิบัติจริง ฟอรั่มเศรษฐกิจโลกคาดการณ์ว่าตลาดทุนส่วนตัวและตลาดทุนร่วมลงทุนอาจเติบโตถึงประมาณ 700 พันล้าน USD ซึ่งคาดว่าจะถูกแปลงเป็นโทเค็น ขนาดที่มีศักยภาพนี้ยังคงสามารถเปลี่ยนแปลงการเงินโลกได้

ภูมิภาคเอเชียแปซิฟิกกำลังก้าวไปข้างหน้าแล้ว กองทุน ETF ของฮ่องกงดึงดูดเงิน 400 ล้าน USD ในวันแรก ญี่ปุ่นกำลังเตรียมกองทุน ETF ที่สนับสนุนโดย SBI ร่วมกับ Franklin Templeton สิงคโปร์กำลังตั้งกรอบการแปลงสินทรัพย์เป็นโทเค็น เหตุการณ์สำคัญของ ETF เหล่านี้มีความสำคัญทั้งในตัวเองและเป็นก้าวสำคัญสู่การแปลงสินทรัพย์เป็นโทเค็นที่กว้างขึ้น

การผลักดัน ETF ของญี่ปุ่น: รายย่อยก่อน สถาบันทีหลัง

ในการสัมภาษณ์พิเศษกับ BeInCrypto, Max Gokhman, รองประธานเจ้าหน้าที่การลงทุนที่ Franklin Templeton Investment Solutions (FTIS), อธิบายว่าการไหลของการค้าปลีก, การเดิมพันตัวแทน, และการยอมรับของรัฐอาจขับเคลื่อนขั้นตอนถัดไป

คำพูดของเขาเน้นทั้งโอกาสและความเสี่ยง ในขณะที่ ETF เป็นจุดเริ่มต้นแรก เรื่องราวที่ใหญ่กว่าคือการแปลงสินทรัพย์เป็นโทเค็นสามารถขยายไปยังประเภทสินทรัพย์ต่างๆ และปรับโครงสร้างตลาดใหม่ได้อย่างไร แต่ประวัติศาสตร์บอกว่าตลาดไม่ค่อยเคลื่อนไหวในเส้นตรง

สำนักงานบริการทางการเงินของญี่ปุ่น (FSA) อัปเดต แนวทางกองทุนในปี 2025 สร้างพื้นที่สำหรับ ETF ใหม่กับพันธมิตรเช่น SBI Holdings Gokhman เชื่อว่าการค้าปลีกจะให้สภาพคล่องแรก เขาโต้แย้งว่าสถาบันจะตามมาเมื่อตลาดรองเติบโต

ในขณะที่เขากำหนดการค้าปลีกเป็นตัวกระตุ้น ประวัติศาสตร์บอกว่าการไหลแรกอาจจางหายไปหากไม่มีความต้องการที่แข็งแกร่งจากกองทุนบำนาญและกองทุน เรื่องราว ETF ของญี่ปุ่นแสดงให้เห็นว่าความต้องการระยะสั้นจากการค้าปลีกสามารถวางรากฐานสำหรับตลาดที่แปลงเป็นโทเค็นที่สถาบันอาจยอมรับในที่สุด

Gokhman เน้นว่าสถาบันไม่สนใจในกองทุน LP ที่แบ่งส่วน แต่พวกเขาต้องการยานพาหนะที่จัดการความผันผวนและเพิ่มสภาพคล่อง ซึ่งเป็นเงื่อนไขที่จำเป็นสำหรับการยอมรับในวงกว้าง

มันเริ่มต้นมากขึ้นที่ระดับการค้าปลีก การค้าปลีกอาจต้องการสภาพคล่องมากขึ้น แต่พวกเขายังให้สภาพคล่องกับสถาบันเมื่อการค้าปลีกใหญ่พอที่ตลาดรองจะเริ่มเจริญรุ่งเรืองจริงๆ

การเดิมพัน Proxy และอุปทาน Solana มูลค่า USD2.7B

ก่อน ETF นักลงทุนไล่ตามตัวแทน MetaPlanet เปิดเผย ว่ามีการสะสม BTC กว่า 15,000 หน่วย Remix Point ก็ได้รับการไหลของการเก็งกำไรเช่นกัน หน่วยงานกำกับดูแลในฮ่องกง เตือน เกี่ยวกับการใช้เลเวอเรจและความเสี่ยงของคู่สัญญาเมื่อ ETF แบบสปอตเปิดตัว

Gokhman สังเกตว่าตลาดการให้ยืมของ Solana มีการผูกพัน 2.7 พันล้าน USD แล้ว ซึ่งบีบอัดอุปทานและดันราคาขึ้น แสดงถึงความต้องการแต่เพิ่มความเสี่ยงเชิงระบบ การเดิมพันตัวแทนเหล่านี้แสดงให้เห็นว่าความต้องการกำลังเพิ่มขึ้นและอธิบายว่าทำไมยานพาหนะที่แปลงเป็นโทเค็นที่มีการควบคุมอาจจำเป็นสำหรับความมั่นคง

ผลิตภัณฑ์ตัวแทนสามารถใช้เลเวอเรจและมีความเสี่ยงของคู่สัญญามากขึ้น ตัวอย่างเช่น หนี้ของ Solana จำนวนมากกำลังซื้ออุปทานมากขึ้น — มีการผูกพันแล้วประมาณ 2.7 พันล้าน USD นั่นทำให้ราคาสูงขึ้นเมื่อความต้องการมากขึ้นพบกับอุปทานที่จำกัด ด้วย ETF ส่วนใหญ่ ETF คริปโตแบบดั้งเดิมเป็นแบบหนึ่งต่อหนึ่ง — การซื้อหุ้นหมายถึงการถือสินทรัพย์พื้นฐานบนเชน เช่นเดียวกับ ETF ทองคำ

ความได้เปรียบของการโทเค็นในเอเชียแปซิฟิก

ตลาด APAC กำลังเคลื่อนไหวก่อน แต่ยังลึกซึ้งกว่า ที่ Token2049 ในสิงคโปร์ ผู้บริหารของ Franklin Templeton ได้พบกับสำนักงานครอบครัวและลูกค้า OCIO พวกเขาไม่ได้ขอเพียงแค่การเปิดเผย แต่ต้องการกลยุทธ์ที่มีโครงสร้าง

MAS ของสิงคโปร์ได้ ขยาย Project Guardian และ สรุป กรอบการทำงานสำหรับกองทุนที่มีการโทเคน โดยมีเป้าหมายการเข้าถึงของผู้ค้าปลีกภายในปี 2027 รายงานของ WEF ประมาณการ ว่าตลาด PE/VC อาจถึง ~7T USD ภายในปี 2030 โดยมีการโทเคนประมาณ ~10% (~0.7T USD)

ความก้าวหน้าของ ETF แสดงถึงความต้องการ แต่การมีส่วนร่วมของสถาบันใน APAC ที่ลึกซึ้งกว่าบ่งบอกว่าการโทเคนเป็นการเปลี่ยนแปลงที่ใหญ่กว่า ในทางตรงกันข้าม ยุโรปมุ่งเน้นที่การปฏิบัติตามกฎระเบียบ สหรัฐอเมริกายังคงติดอยู่ในความไม่แน่นอน

Gokhman กล่าวว่าถึงแม้สหรัฐอเมริกาจะยังคงเป็นแหล่งรายได้อันดับหนึ่งของ Franklin Templeton โดยรวม แต่ลูกค้าใน APAC แสดงถึงความเป็นผู้ใหญ่ที่มากกว่าในสินทรัพย์ดิจิทัล การแบ่งแยกนี้แสดงให้เห็นว่ากลยุทธ์ระดับโลกต้องสมดุลระหว่างขนาดในสหรัฐอเมริกากับนวัตกรรมในเอเชีย

มีความซับซ้อนมากขึ้นใน APAC เมื่อเทียบกับภูมิภาคตะวันตก โดยเฉพาะกับสำนักงานครอบครัวและลูกค้า OCIO พวกเขาไม่ได้แค่พูดว่า ฉันต้องการการเปิดเผย แต่ขอให้เราจัดโครงสร้างในวิธีเฉพาะ หรือพาพวกเขาผ่านการวิจัย Layer 2 APAC เป็นตัวขับเคลื่อนสำคัญสำหรับเรา

ภูมิรัฐศาสตร์และการลดการใช้ USD

BIS ได้ บันทึก การลดลงอย่างช้าๆ ของการครอบงำของดอลลาร์ Gokhman โต้แย้งว่านโยบายในยุคของ Trump ทำให้ดอลลาร์น่าสนใจน้อยลง เร่งความต้องการสินทรัพย์ดิจิทัล

เขากล่าวว่าฉากหลังเป็นเรื่องภูมิรัฐศาสตร์ เมื่อสหรัฐอเมริกาปะทะกับพันธมิตร ความต้องการดอลลาร์อ่อนแอลง สำหรับการชำระเงินข้ามพรมแดน การหลีกเลี่ยง SWIFT ทำให้บล็อกเชนเป็นทางเลือกที่ชัดเจน พลวัตนี้เสริมสร้างสินทรัพย์ดิจิทัลเป็นรางที่เป็นกลางสำหรับการทำธุรกรรมทั่วโลก การลดการใช้ดอลลาร์อาจทำหน้าที่เป็นแรงผลักดันทางภูมิรัฐศาสตร์ ทำให้รางที่มีการโทเคนเร่งด่วนกว่าการยอมรับ ETF เพียงอย่างเดียว

การบริหารของ Trump ได้สร้างความต้องการสินทรัพย์ดิจิทัลมากขึ้นเพราะดอลลาร์กำลังน่าสนใจน้อยลง กระทรวงการคลังของรัฐกำลังลดการใช้ดอลลาร์ เมื่อผู้เล่นรายใหญ่เข้ามาใน DeFi และเริ่มซื้อในขนาดใหญ่ พวกเขาจะรวมศูนย์คลาสสินทรัพย์นั้น ซึ่งควรลดความผันผวน คลาสสินทรัพย์ที่มีความผันผวนต่อปี 30% ง่ายต่อการรวมเข้ากว่าที่มี 70%

โทเคนไม่หลับ

ต่างจากสินทรัพย์แบบดั้งเดิมที่หยุดในวันหยุดสุดสัปดาห์ สินทรัพย์ที่ถูกโทเคนจะทำงานตลอด 24/7 Gokhman ได้กล่าวไว้ในประโยคหนึ่งว่า เงินไม่เคยหลับ แต่โทเคนไม่เคยหยุด

สำหรับนักลงทุน นี่หมายความว่าการโทเคนจะไม่เพียงแค่ขยายเมนูผลิตภัณฑ์เท่านั้น แต่จะปรับจังหวะของการเงินใหม่ พอร์ตการลงทุนจะต้องปรับตัวให้เข้ากับโลกที่ตลาดไม่เคยปิด

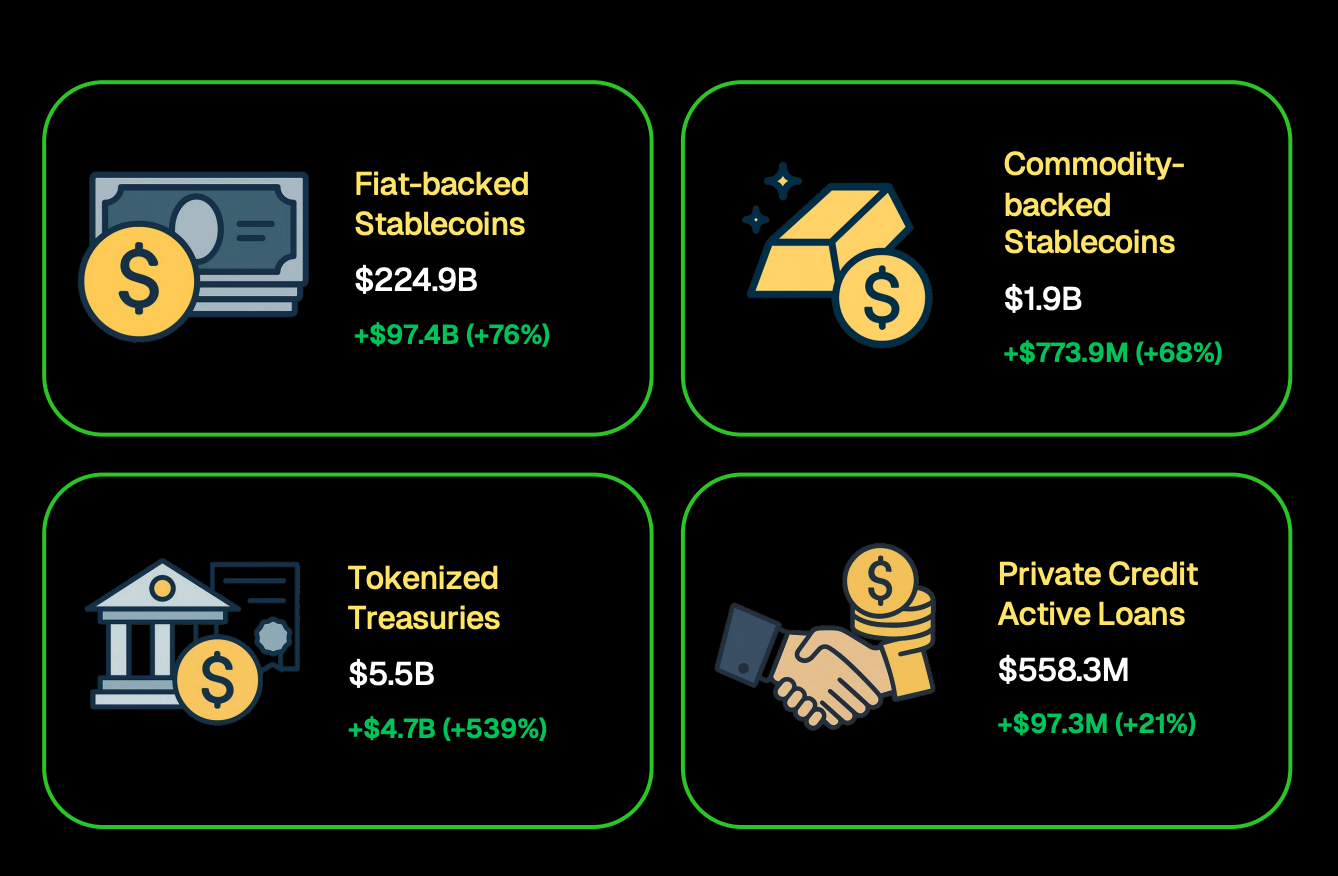

ในความเป็นจริง CoinGecko พบ ว่าคลังที่ถูกโทเคนมีมูลค่าถึง 5.5 พันล้าน USD ในขณะที่ stablecoins มีมูลค่าถึง 224.9 พันล้าน USD ETFs อาจแนะนำให้นักลงทุนรู้จักกับการเปิดรับคริปโตมากขึ้น แต่การโทเคนอาจนิยามใหม่ว่าการซื้อขาย การชำระ และการเก็บมูลค่าของสินทรัพย์เป็นอย่างไร

คลื่นแรกของการโทเคนไม่น่าจะครอบคลุมทุกสินทรัพย์ในทันที ในประวัติศาสตร์ ตลาดเริ่มต้นด้วยเครื่องมือที่มีสภาพคล่องและได้รับความไว้วางใจจากสถาบันแล้ว ซึ่งหมายความว่ากองทุนตลาดเงิน พันธบัตรรัฐบาล และ ETFs ที่ติดตามดัชนีจะเป็นผู้สมัครแรกๆ

เมื่อความเชื่อมั่นเพิ่มขึ้น การโทเคนอาจขยายไปยังเครดิตส่วนตัว อสังหาริมทรัพย์ หรือแม้แต่สินทรัพย์ทางวัฒนธรรม ซึ่งเป็นพื้นที่ที่ Gokhman เชื่อว่า blockchain สามารถทำได้อย่างเฉพาะเจาะจง

เรามีความเชื่อว่าอนาคตของสินทรัพย์ทั้งหมดจะถูกโทเคน ตลาดแบบดั้งเดิมมีความเสี่ยงในการดำเนินงานที่เป็นมรดก เพื่อเตรียมพร้อม เรากำลังสร้าง stack บนเชนของเราเอง พอร์ตการลงทุนที่พร้อมใช้งานที่ผสมผสานคลาสสินทรัพย์ดิจิทัล สาธารณะ และส่วนตัว และแม้แต่สำรวจหมวดหมู่เช่นสินทรัพย์ทางวัฒนธรรมที่สามารถมีอยู่ได้ผ่านการโทเคนเท่านั้น

นวัตกรรมและความร่วมมือ

นอกเหนือจาก ETFs Franklin Templeton กำลังทดสอบยานพาหนะใหม่ Gokhman ได้บอกใบ้ว่าถึงแม้รายละเอียดเกี่ยวกับความร่วมมือกับ Binance จะยังมีจำกัด แต่บริษัทก็กำลังสำรวจความร่วมมือเชิงกลยุทธ์อื่นๆ เพื่อขยายการใช้กรณีการโทเคน

สำหรับนักลงทุน สิ่งที่ควรจดจำคือผู้จัดการสินทรัพย์กำลังขยายการทดลองเพื่อเตรียมพร้อมสำหรับการขยายขนาด แม้ว่ากลยุทธ์หลายอย่างยังคงเป็นความลับ ความร่วมมือไม่ใช่แค่เรื่องส่วนแบ่งตลาดเท่านั้น แต่ยังเป็นสัญญาณว่าผู้ครองตลาดกำลังเตรียมพร้อมสำหรับโครงสร้างพื้นฐานที่ถูกโทเคนให้กลายเป็นกระแสหลัก