วงการคริปโตเป็นที่รู้จักในเรื่องการพุ่งขึ้นอย่างรวดเร็ว ในเดือนตุลาคม 2024 มูลค่าตลาดรวมพุ่งจากประมาณ 2.7 ล้านล้าน USD เป็น 3.8 ล้านล้าน USD ในเวลาเพียงสองเดือน สิ่งที่คล้ายกันเกิดขึ้นในต้นปี 2024 เมื่อมูลค่าตลาดคริปโตรวมพุ่งจาก 1.7 ล้านล้าน USD ในเดือนกุมภาพันธ์เป็น 2.85 ล้านล้าน USD ภายในกลางเดือนมีนาคม

วันนี้เรื่องราวดูแตกต่างออกไป ตั้งแต่เดือนมิถุนายน 2025 ตลาดเคลื่อนไหวจาก 3.5 ล้านล้าน USD เป็น 3.94 ล้านล้าน USD ตลาดยังคงอยู่ในช่วงขาขึ้น (ตามที่ผู้เชี่ยวชาญแนะนำ) แต่การพุ่งขึ้นยังคงหยุดชะงัก หนึ่งในเหตุผลอาจซ่อนอยู่ใน DeFi ที่การกู้ยืมครองการเติบโต อ่านต่อเพื่อทราบข้อมูลเพิ่มเติม

การเติบโตของการกู้ยืมและการครองตลาดของ stablecoin

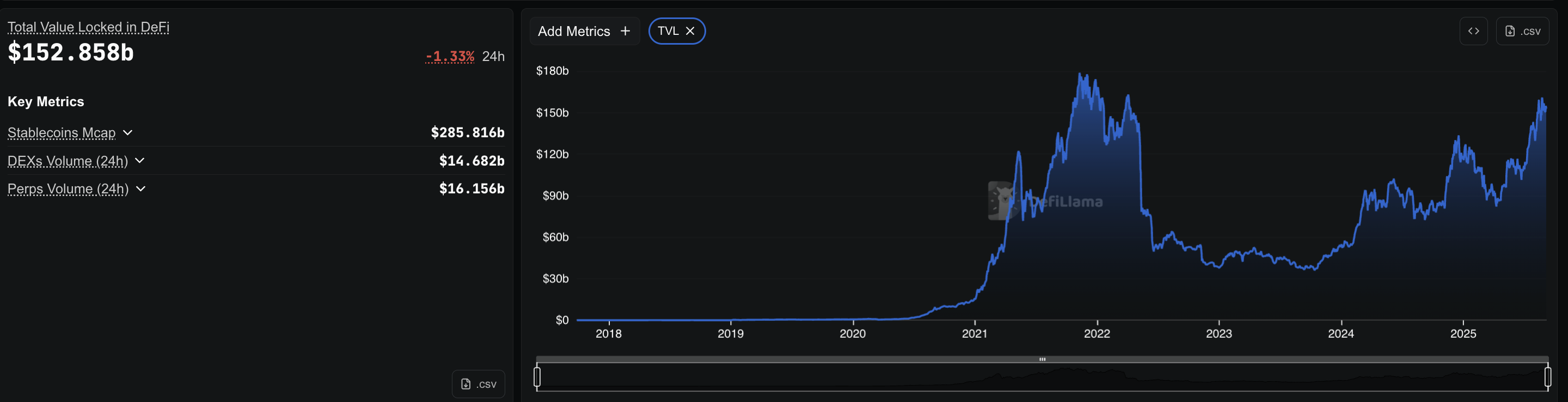

ในขณะที่เขียนนี้ มูลค่ารวมที่ถูกล็อกใน DeFi (TVL) อยู่ที่ประมาณ 152 พันล้าน USD โดยมีการกู้ยืมเกือบ 49 พันล้าน USD ผ่านโปรโตคอลต่างๆ โดยใช้สมมติฐานการใช้งาน 40% สระเงินกู้จะต้องมีเงินฝากประมาณ 123 พันล้าน USD เพื่อสนับสนุนการกู้ยืม 49 พันล้าน USD ซึ่งจะเป็นประมาณ 81% ของ TVL รวม 153 พันล้าน USD แต่ตัวเลขนี้เป็นการประมาณ

TVL รวมถึงสินทรัพย์อื่นๆ มากมาย (การสเตก, LPs, และยอดสะพาน) ดังนั้นให้ถือว่า 80% เป็นสัญญาณคร่าวๆ ของขนาดการกู้ยืม ไม่ใช่ส่วนแบ่งที่แม่นยำ

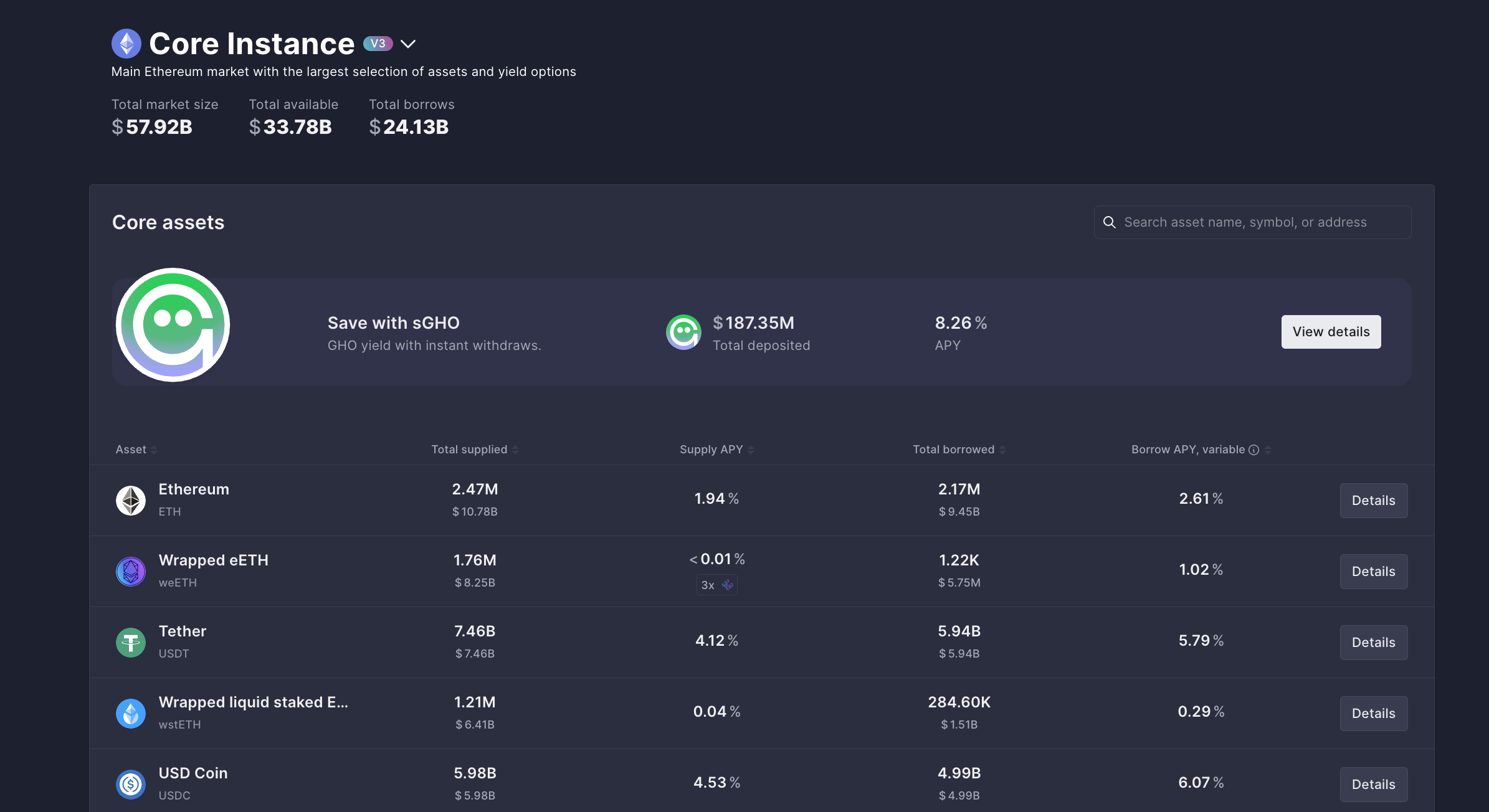

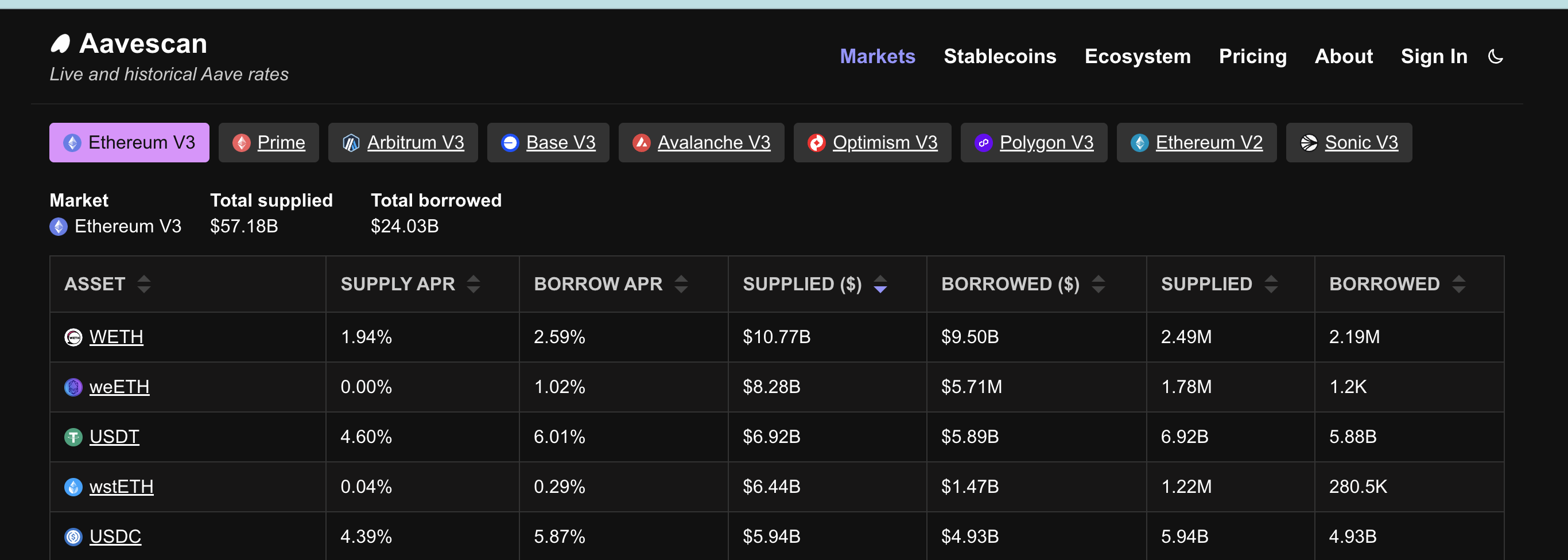

อัตราการใช้งานหมายถึงจำนวนเงินที่ถูกกู้ยืมจริงในสระเงินกู้ ตัวอย่างเช่น หาก Aave มีเงินฝาก 57 พันล้าน USD และกู้ยืม 24 พันล้าน USD อัตราการใช้งานจะอยู่ที่ประมาณ 40%

Aave นำหน้าภาคส่วนนี้ ด้วยหนี้คงค้างประมาณ 24 พันล้าน USD บน Ethereum เพียงอย่างเดียว หมายถึงเงินทั้งหมดที่ยืมจากกลุ่มของมันแล้ว

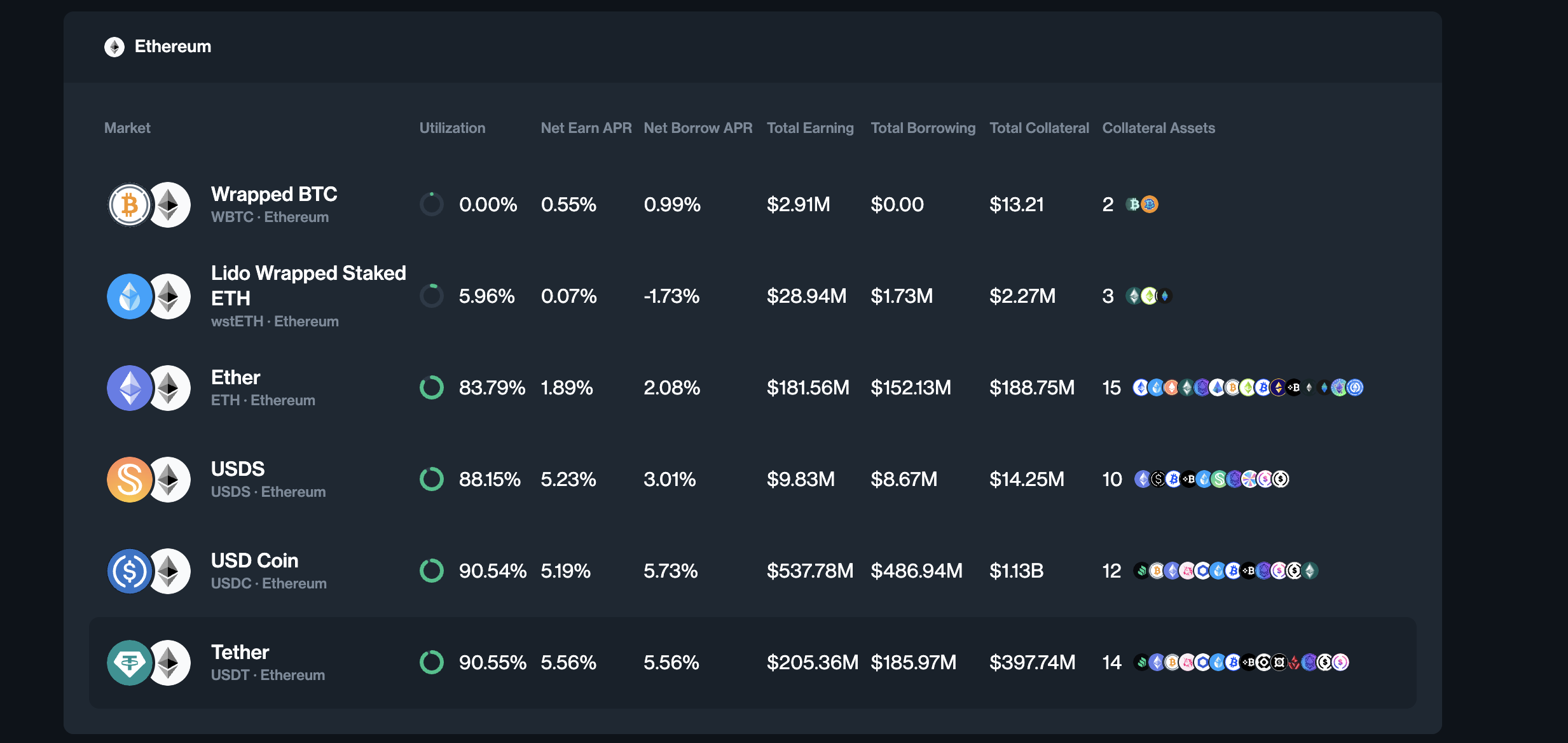

Compound เพิ่มประมาณ 986 ล้าน USD โดย stablecoins ครองการยืมนี้ บน Aave มีการยืม USDT 5.94 พันล้าน USD และ USDC 4.99 พันล้าน USD Compound แสดงรูปแบบที่คล้ายกัน โดยมี USDC เกือบ 500 ล้าน USD และ USDT 190 ล้าน USD

ต้องการข้อมูลเชิงลึกเกี่ยวกับ token เพิ่มเติมหรือไม่ สมัครรับจดหมายข่าวคริปโตประจำวันของบรรณาธิการ Harsh Notariya ที่นี่

การพึ่งพา stablecoins นี้มีความสำคัญ ผู้ค้าไม่ยืม ETH หรือ coin ที่มีความผันผวนเพื่อถือครอง

พวกเขายืม USD และเช่นเดียวกับการกู้ยืมใด ๆ USD ที่ยืมมาไม่ได้ถูกเก็บไว้เฉย ๆ เช่นเดียวกับที่คนยืมเงินเพื่อซื้อบ้านหรือรถ ผู้ค้าก็ยืม stablecoins เพื่อย้ายไปที่อื่น — ส่วนใหญ่ไปยังการแลกเปลี่ยนเพื่อการซื้อขาย แต่เป็นการซื้อขายแบบไหน!

การไหลของ Stablecoins สู่ตลาด Spot กับ Derivatives

สำรอง stablecoin แสดงให้เห็นว่าเงินไปที่ไหน การแลกเปลี่ยน spot ปัจจุบันถือ stablecoins ประมาณ 4.5 พันล้าน USD เพิ่มขึ้นจาก 1.2 พันล้าน USD เมื่อปีที่แล้ว ในทางตรงกันข้าม การแลกเปลี่ยนอนุพันธ์เพิ่มขึ้นจาก 26.2 พันล้าน USD เป็น 54.1 พันล้าน USD ในช่วงเวลาเดียวกัน

การแลกเปลี่ยนอนุพันธ์ — ส่วนของอนุพันธ์ของการแลกเปลี่ยนหลัก — ถือ stablecoins ประมาณ 54.1 พันล้าน USD

ทวีตนี้แสดงให้เห็นว่าเว็บเทรดใหญ่ๆ มีสภาพคล่องของ stablecoin มากมาย โดยเฉพาะในด้านอนุพันธ์

การแบ่งแยกชัดเจน stablecoins ที่ยืมมาส่วนใหญ่ไม่ได้ถูกใช้ในการซื้อ Bitcoin หรือ Ethereum แบบหนึ่งต่อหนึ่ง พวกมันถูกส่งไปยังแพลตฟอร์มอนุพันธ์ ซึ่งแต่ละ USD ที่ยืมมาจะทำหน้าที่เป็นมาร์จิ้นและสามารถคูณได้ 10 เท่า 25 เท่า หรือแม้กระทั่ง 50 เท่า การเปลี่ยนแปลงนี้แสดงให้เห็นว่าผู้ค้าชอบการเดิมพันที่มีเลเวอเรจมากกว่าการซื้อแบบสปอตง่ายๆ

ปริมาณการซื้อขายฟิวเจอร์สบนเว็บเทรดยืนยันสิ่งนั้น:

การใช้เลเวอเรจสร้างตำแหน่งที่เปราะบาง

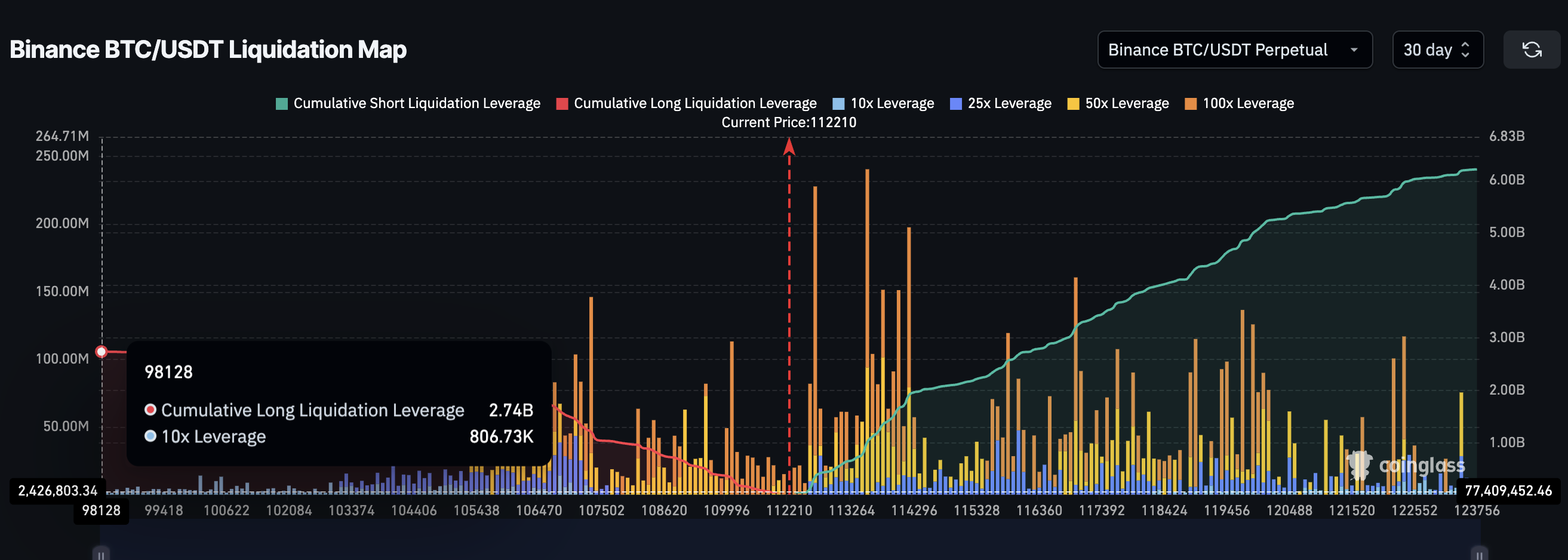

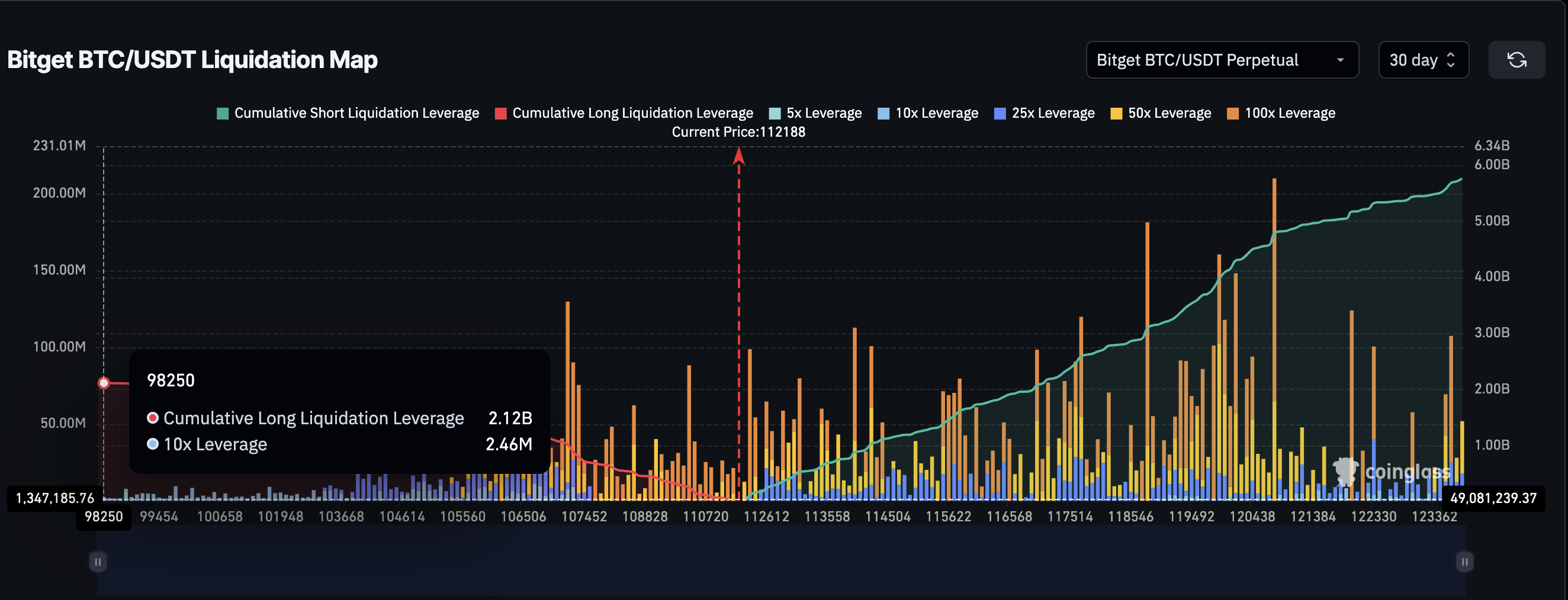

แผนที่การล้างพอร์ตแสดงให้เห็นว่าการเทรดที่มีเลเวอเรจสามารถทำให้การขึ้นของคริปโตเปราะบางได้อย่างไร บน Binance Bitcoin/USDT perpetuals ซึ่งเป็นสัญญาฟิวเจอร์สประเภทหนึ่งที่ไม่มีวันหมดอายุ แสดงให้เห็นว่ามีสถานะ short ประมาณ 6.22 พันล้าน USD และสถานะ long 2.74 พันล้าน USD บน Bitget คู่ Bitcoin เพิ่มอีก 5.71 พันล้าน USD ใน short และ 2.09 พันล้าน USD ใน long รวมกันแล้วสองเว็บเทรดนี้และคู่การเทรดหนึ่งคู่มีสถานะเปิดเกือบ 17 พันล้าน USD

ในปัจจุบัน สถานะ short หนักกว่าเพราะตลาดเคลื่อนไหวไปด้านข้าง แต่พลวัตจะเปลี่ยนในช่วงการขึ้นราคา ผู้ค้าจะเพิ่มสถานะ long หวังว่าจะขี่คลื่นขึ้นไป

เมื่อการเดิมพันระยะยาวเหล่านี้รวมตัวกันที่ระดับราคาใกล้เคียงกัน แม้การถอยกลับเพียง 2–3% ก็สามารถล้างพวกมันออกได้ สิ่งนี้กระตุ้นให้เกิดการบังคับขายต่อเนื่อง ทำให้การฟื้นตัวของคริปโตที่ควรจะแข็งแกร่งกลายเป็นการกลับตัวที่รุนแรง

คุณอาจสงสัยว่าทำไมสิ่งเดียวกันนี้ไม่เกิดขึ้นในทางกลับกัน ทำไมการบังคับขายสั้นไม่กระตุ้นการฟื้นตัวในลักษณะเดียวกัน ความแตกต่างอยู่ที่วิธีที่เทรดเดอร์ใช้ตำแหน่งสั้น

ตำแหน่งสั้นหลายตำแหน่งไม่ใช่การเดิมพันที่มองในแง่ลบโดยตรง แต่เป็นส่วนหนึ่งของกลยุทธ์อื่นๆ เทรดเดอร์ทำฟาร์มพรีเมียมการระดมทุนหรือใช้การตั้งค่าเดลต้า-นิวทรัลที่ตำแหน่งสั้นป้องกันตำแหน่งอื่น เมื่อการบีบสั้นหายไป การบีบอัดอาจทำให้เกิดการพุ่งขึ้นอย่างรวดเร็ว แต่พวกมันมักจะไม่ยั่งยืน ต่างจากการบีบยาวที่ลบผู้ซื้อออกจากตลาด การบีบสั้นมักจะจางหายไปอย่างรวดเร็วแทนที่จะสร้างการฟื้นตัวที่ยั่งยืน

ขนาดของการเปิดเผยนี้จะเป็นไปไม่ได้หากไม่มีเลเวอเรจ จำไว้ว่าทุนสำรอง stablecoin ทั้งหมดในตลาดอนุพันธ์ใกล้เคียงกับ 54 พันล้าน USD หากการซื้อขายทั้งหมดเป็นแบบหนึ่งต่อหนึ่งโดยไม่มีเลเวอเรจ คู่ที่เรากล่าวถึงก่อนหน้านี้เพียงสองคู่ก็ไม่สามารถคิดเป็นเกือบหนึ่งในสามของจำนวนนั้นได้ สิ่งนี้แสดงให้เห็นว่าเลเวอเรจมีอิทธิพลมากเพียงใด

ขนาดของตลาดนี้ชัดเจนขึ้นเมื่อดูที่ปริมาณ ในเดือนสิงหาคม 2025 ปริมาณการซื้อขายฟิวเจอร์สของ Binance สูงถึง 2.62 ล้านล้าน USD ซึ่งเป็นยอดสูงสุดประจำปี ยอดรวมรายเดือนนี้ ซึ่งเป็นยอดใหญ่ที่สุดในปีนี้ เน้นย้ำว่าฟิวเจอร์สและเพอร์เพชวลส์ตอนนี้มีขนาดใหญ่กว่ากิจกรรมสปอตและเป็นเชื้อเพลิงให้กับขนาดของตำแหน่งที่มีเลเวอเรจเหล่านี้

ต้นทุนการกู้ยืมผลักดันเทรดเดอร์สู่การใช้เลเวอเรจ

ชิ้นสุดท้ายคือค่าใช้จ่าย การยืม stablecoin มาพร้อมกับดอกเบี้ย บน Aave อัตราดอกเบี้ยการยืมสำหรับ USDT อยู่ที่ประมาณ 6%

เทรดเดอร์ที่ยืม 1,000 USD จ่ายประมาณ 1.15 USD ต่อสัปดาห์ ด้วยเลเวอเรจ 10 เท่า การเคลื่อนไหวของราคาที่เล็กเพียง 0.011% ก็ครอบคลุมค่าใช้จ่ายดอกเบี้ย

อุปสรรคต่ำมากจนเทรดเดอร์มักจะเคลื่อนไปสู่เลเวอเรจที่สูงขึ้น การเคลื่อนไหวเล็กๆ ครอบคลุมค่าใช้จ่าย และการเคลื่อนไหวที่ใหญ่กว่านำมาซึ่งกำไรที่มากขึ้น แต่ยิ่งตำแหน่งเปิดนานเท่าไหร่ ค่าใช้จ่ายก็ยิ่งสูงขึ้นเท่านั้น

สิ่งนี้สร้างแรงกดดันให้ต้องออกอย่างรวดเร็ว เพิ่มวงจรของการฟื้นตัวที่เพิ่มขึ้นและจางหายไปโดยไม่มีการติดตาม และยังคงมีความเสี่ยงของการบังคับขาย ตัวอย่างเช่น เลเวอเรจ 10 เท่าจะบังคับขายเทรดเดอร์สำหรับการลดลง 10% ซึ่งไม่ใช่เรื่องแปลกในคริปโต ดังนั้นในขณะที่การบังคับขายยาวที่นำโดย DeFi สามารถหยุดการฟื้นตัวได้ ความเป็นไปได้ของการบังคับขายดังกล่าวยังคงสูง เนื่องจากธรรมชาติที่ผันผวนของคริปโต

การฟื้นตัวของคริปโตไม่ได้หายไป ตลาดยังคงมีแนวโน้มที่ดี แต่โครงสร้างของ DeFi และการพึ่งพาพื้นที่การยืม-การกู้ยืมมากเกินไปอาจอธิบายได้ว่าทำไมการฟื้นตัวจึงสั้นและอ่อนแอลง stablecoin ที่ยืมมากำลังเป็นเชื้อเพลิงให้กับเลเวอเรจ ไม่ใช่ความต้องการสปอต ทำให้ตลาดเปราะบางมากขึ้นทุกครั้งที่พยายามปีนขึ้น