แรงส่งของ Bitcoin (BTC) ได้กลับทิศอย่างรุนแรงในไตรมาสที่สี่ แม้ว่านักวิเคราะห์จะคาดว่า coin นี้จะสร้างจุดสูงสุดใหม่ แต่ปัจจุบัน หลายคนต่างสงสัยว่า BTC จะสามารถกลับไปแตะจุดสูงสุดเดิมได้หรือไม่ การคาดการณ์จึงถูกปรับลดลงเนื่องจากประสิทธิภาพที่อ่อนแอลง

การตกต่ำนี้เกิดขึ้นทั้งที่สภาพแวดล้อมมหภาคยังเป็นใจ ความต้องการกำลังชะลอตัว ความแข็งแกร่งของตลาดเริ่มจางหาย รวมทั้งความเชื่อมั่นก็ดูเหมือนจะสั่นคลอน ดังนั้น อะไรเปลี่ยนไป? BeInCrypto ได้พูดคุยกับ Ryan Chow ผู้ร่วมก่อตั้ง Solv Protocol เพื่อวิเคราะห์การเปลี่ยนแปลงพฤติกรรมนักลงทุน พร้อมทั้งสำรวจว่า Bitcoin จะต้องทำอย่างไรเพื่อให้ชนะในปี 2026

บิทคอยน์กับการเติบโตและการลดลงของความต้องการจากสถาบันในสหรัฐอเมริกา ปี 2025

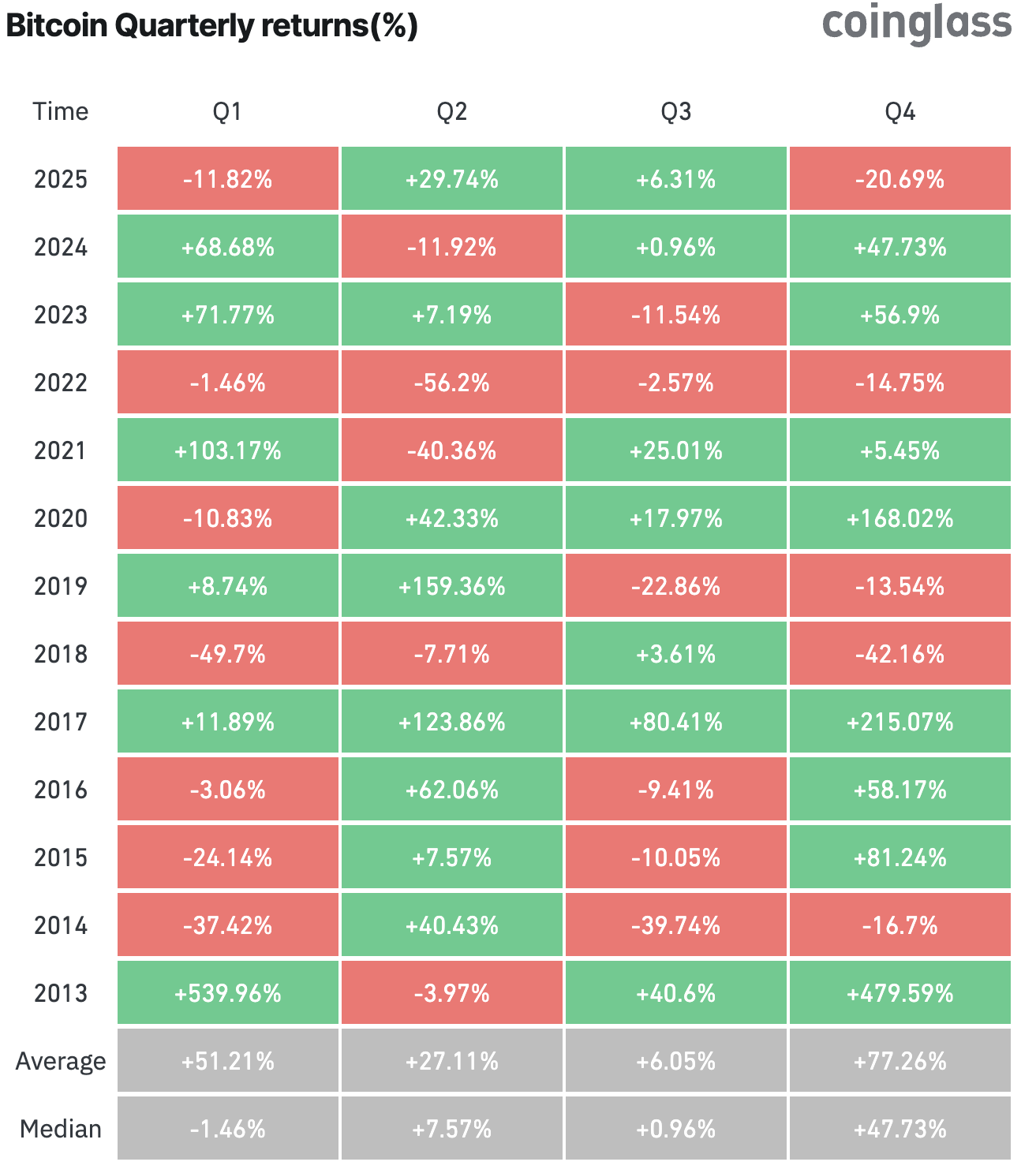

ย้อนกลับไปในอดีต ไตรมาสที่สี่มักเป็นช่วงที่แข็งแกร่งที่สุดของ Bitcoin โดยให้ผลตอบแทนเฉลี่ย 77.26% ความคาดหวังสำหรับปี 2025 ยิ่งสูงขึ้นเรื่อยๆ เมื่อองค์กรเริ่มนำ Bitcoin ไปใช้อย่างรวดเร็ว และ บริษัทมหาชนหลายแห่ง ต่างเสริม Bitcoin เป็นสินทรัพย์สำรอง

แต่ตลาดกลับเทรนด์ Bitcoin ลดลง 20.69% แล้วในไตรมาสที่สี่ ซึ่งแตกต่างจากช่วงเวลาที่เคยเป็นบวกระยะยาว

Chow กล่าวว่า ต้นปี 2025 คือช่วงที่สถาบันเข้ามาลงทุนกันเป็นจำนวนมาก

Spot ETFs, ETPs และนโยบายใหม่ๆ ทำให้เกิดแรงซื้อที่ไม่เคยมีมาก่อน เหล่าสถาบันต่างแค่ต้องการจัดสรร Bitcoin ไว้ในพอร์ต ซึ่งเม็ดเงินไหลเข้าทำให้ราคาพุ่งขึ้น

อย่างไรก็ตาม ปลายปี 2025 สถานการณ์เปลี่ยนไป Chow เปิดเผยว่าผู้ซื้อมูลค่าโครงสร้าง ได้สร้างสถานะไว้ครบแล้ว จึงทำให้ Bitcoin ต้องแข่งขันโดยตรง กับผลตอบแทนที่แท้จริงที่เพิ่มสูงขึ้น

เมื่อสกุลเงินดิจิทัลนี้หยุดสร้างสถิติใหม่ ผู้อำนวยการฝ่ายการลงทุนจึงเริ่มตั้งคำถามว่าควรถือสินทรัพย์ที่ไม่มีดอกผลหรือไม่ เพราะพันธบัตรรัฐบาล หุ้นที่ขับเคลื่อนด้วย AI หรือแม้แต่เครดิตองค์กร ต่างให้ผลตอบแทนเพียงแค่ลงทุนคงที่

ดิฉันคิดว่าตลาดได้เผชิญความจริงข้อหนึ่งที่มองเห็นมานานแล้ว คือการถือครองแบบ Passive ได้ถึงทางตันแล้ว นักลงทุนรายย่อยต่างกระจายสินทรัพย์ บริษัทหยุดสะสม ส่วนสถาบันก็ถอนการลงทุน อย่างไรก็ตาม สาเหตุไม่ได้มาจากความศรัทธาใน Bitcoin ที่ลดลง แต่เป็นเพราะโครงสร้างตลาดปัจจุบันไม่เอื้อให้จัดสรรเงินลงทุนขนาดใหญ่ในยุคอัตราดอกเบี้ยสูงแบบนี้

นอกจากนี้ ผู้บริหารยังได้เน้นย้ำว่าโครงสร้างตลาดของบิทคอยน์ได้เปลี่ยนแปลงไป โดยหลังจากที่มี ETF และการ Halving เกิดขึ้น ตลาดบิทคอยน์จึงเปลี่ยนเป็นตำแหน่งมาโครที่แออัดมากขึ้น เขาได้กล่าวว่าทรัพย์สินนี้ได้เปลี่ยนผ่านจากเฟสการปรับราคาเชิงโครงสร้าง สู่สภาพแวดล้อมแบบ carry-and-basis ที่ขณะนี้ถูกครอบงำโดยนักเทรดมืออาชีพแล้ว

แนวคิดที่ว่า “ETF บวกกับ Halving เท่ากับมูลค่าพุ่งขึ้น” นั้น ได้เดินทางมาสุดทางแล้ว สำหรับเขา ระยะต่อไปของการยอมรับจะถูกขับเคลื่อนด้วยการใช้ประโยชน์ได้จริงและผลตอบแทนที่ปรับตามความเสี่ยง เขาได้กล่าวกับ BeInCrypto ว่า

“ครึ่งปีแรกของ 2025 เป็นเรื่องของโอกาสเข้าถึง ทุกคนต่างรีบเร่งเพื่อให้มั่นใจว่ามีบิทคอยน์พื้นฐานในพอร์ต ครึ่งปีหลังจะเป็นเรื่องของต้นทุนค่าเสียโอกาส ตอนนี้บิทคอยน์ต้องแสดงให้เห็นแล้วว่าควรจะอยู่ในพอร์ตจริงหรือไม่ เมื่อเทียบกับสินทรัพย์อื่นที่ให้ผลตอบแทนเวลาถือครอง”

บิทคอยน์ ซึ่งมักจะถูกเรียกว่า ทองคำดิจิทัลนั้น ถูกโปรโมตมายาวนานว่าเป็นเครื่องป้องกันเงินเฟ้อ อย่างไรก็ตาม Chow รับว่าทรัพย์สินนี้มีแนวโน้มรักษาภาพลักษณ์ในฐานะที่เก็บรักษามูลค่าไว้ได้ แต่เขาเน้นย้ำว่านิยามนี้เพียงอย่างเดียวไม่พอสำหรับนักลงทุนสถาบันอีกต่อไป

ผู้เชี่ยวชาญชี้กุญแจสำคัญของ Bitcoin ในการดึงสถาบันกลับมาในปี 2026

Chow ได้เตือนว่า ตลาดอาจประเมินขนาดของการเปลี่ยนแปลงเศรษฐกิจมหภาคในปี 2026 ต่ำเกินไป เขาให้ความเห็นว่าหากบิทคอยน์ไม่พัฒนาตัวเองขึ้นเป็นเงินทุนที่สร้างมูลค่า จะยังคงเป็นสินทรัพย์ที่ผันผวนและขึ้นอยู่กับสภาพคล่องในรอบต่าง ๆ ต่อไป

ในกรณีนั้น สถาบันต่าง ๆ ก็คงจะมองและปฏิบัติกับมันตามสภาพจริง มากกว่าการจัดสรรในพอร์ตระยะยาวอย่างจริงจัง

“บิทคอยน์จะไม่ได้ชนะจากการบอกเล่าเรื่องราวเพียงอย่างเดียวอีกต่อไป มันต้องให้ผลตอบแทน ไม่เช่นนั้นจะถูกลดค่าอย่างถาวร ความผันผวนที่ทุกคนเห็นตอนนี้ คือแรงผลักดันจากตลาดที่ต้องการให้บิทคอยน์เติบโตขึ้น” เขากล่าว

ดังนั้น สินค้าประเภทให้ผลตอบแทนแบบปลอดภัยและมีกฎเกณฑ์ชัดเจนชนิดใดที่จะดึงสถาบันกลับมาในปี 2026? โดย Chow ชี้ว่าจุดแข็งจริง ๆ คือกลยุทธ์บิทคอยน์แบบ cash-plus ที่อยู่ในการกำกับ มีลักษณะคล้ายผลิตภัณฑ์ลงทุนแบบดั้งเดิม โดยมีโครงสร้างกฎหมายที่ชัดเจน เงินสำรองที่ตรวจสอบได้ และโปรไฟล์ความเสี่ยงเข้าใจง่าย

เขาได้แบ่งหมวดหมู่ออกเป็น 3 กลุ่ม:

- กองทุน cash-plus ที่มีบิทคอยน์เป็นหลักประกัน: ถือ BTC ไว้ในผู้รับฝากที่ได้รับอนุญาต และใช้ทำกลยุทธ์ Treasury bill หรือ repo แบบออนเชน โดยตั้งเป้าผลตอบแทนเพิ่ม 2 ถึง 4% ต่อปี

- การปล่อยกู้และ repo BTC แบบมีหลักประกันเกิน: ยานพาหนะที่ได้รับการกำกับดูแลให้ปล่อยกู้โดยมีบิทคอยน์เป็นหลักประกันแก่ผู้กู้คุณภาพสูง มีระบบติดตามออนเชน, LTV ที่รอบคอบ และโครงสร้างที่แยกต่างหากจากการล้มละลายคอยสนับสนุน

- กลยุทธ์ออปชั่นกำหนดผลลัพธ์: เช่น covered call ที่ถูกบรรจุไว้ภายใต้กรอบการกำกับดูแลที่คุ้นเคย เช่น UCITS หรือ 40-Act

ในทุกกรณี ข้อกำหนดบางประการยังคงเป็นสิ่งที่ไม่สามารถยืดหยุ่นได้ เช่น ผู้จัดการที่ได้รับการกำกับดูแล บัญชีที่แบ่งแยกกันไว้ การพิสูจน์ทุนสำรอง และความเข้ากันได้กับโครงสร้างพื้นฐานการดูแลทรัพย์สินของสถาบันที่มีอยู่

ผลิตภัณฑ์ที่จะดึงสถาบันให้กลับมานั้น ไม่ใช่เรื่องแปลกใหม่ พวกเขาจะเหมือนกองทุนเงินสดบวกที่มี Bitcoin เป็นหลักประกัน ตลาด repo และกลยุทธ์ผลลัพธ์ที่ชัดเจน โครงสร้างที่คุ้นเคย การควบคุมความเสี่ยงที่คุ้นเคย ทั้งหมดนี้เพียงขับเคลื่อนด้วย Bitcoin อยู่เบื้องหลัง ตามที่ Chow กล่าวไว้

เขายังเน้นเพิ่มเติมว่าสถาบันไม่ต้องการผลตอบแทน DeFi APY 20% เนื่องจากสิ่งนี้มักเป็นสัญญาณเตือน ผลตอบแทนสุทธิประจำปีที่ 2 ถึง 5% ซึ่งได้จากกลยุทธ์โปร่งใสและมีหลักประกันก็เพียงพอที่จะทำให้ Bitcoin เปลี่ยนจากสินทรัพย์ที่ควรมีเป็นสินทรัพย์สำรองหลักแล้ว

Bitcoin ไม่จำเป็นต้องเป็นผลิตภัณฑ์ผลตอบแทนสูงเพื่อให้ยั่งยืน เพียงแค่เปลี่ยนจากศูนย์เปอร์เซ็นต์ไปสู่รูปแบบ ‘เงินสดบวก’ ที่โปร่งใสในระดับปานกลาง ฝ่าย CIO ก็จะหยุดมองว่ามันเป็นทุนที่ไร้ค่า Solv ผู้ร่วมก่อตั้งกล่าวกับ BeInCrypto

ผลตอบแทนของ Bitcoin ในทางปฏิบัติเป็นอย่างไร

Chow อธิบายว่า การเปลี่ยนผ่านของ Bitcoin สู่ทุนที่ก่อให้เกิดผลผลิต จะเปลี่ยนจากทองคำแท่งนิ่งกลายเป็นหลักประกันคุณภาพสูง ที่สามารถระดมทุนใน T-bills, เครดิต และสภาพคล่องในหลายแพลตฟอร์ม โดยในรูปแบบนี้ องค์กรต่างๆ จะวาง Bitcoin ไว้ในห้องนิรภัยบนบล็อกเชนที่อยู่ภายใต้การกำกับดูแล ได้รับสิทธิในผลตอบแทนเป็นการแลกเปลี่ยน และยังคงรักษาการมองเห็นไปยังสินทรัพย์ที่รองรับได้อย่างชัดเจน

Bitcoin ยังจะทำหน้าที่เป็นหลักประกันในตลาด repo ใช้เป็น margin สำหรับอนุพันธ์ และใช้หนุน structured notes เพื่อรองรับทั้งกลยุทธ์การลงทุนบนบล็อกเชนและความต้องการเงินทุนหมุนเวียนนอกเครือข่าย

ผลลัพธ์คือเครื่องมืออเนกประสงค์: Bitcoin เป็นทั้งสินทรัพย์สำรอง สินทรัพย์ระดมทุน และสินทรัพย์สร้างผลตอบแทนไปพร้อมกัน ซึ่งสะท้อนบทบาทเหมือน Treasuries ในปัจจุบัน แต่ดำเนินงานภายใต้สภาพแวดล้อมระดับโลกตลอด 24 ชั่วโมงและสามารถตั้งโปรแกรมได้

หากเราทำถูกต้อง สถาบันจะไม่พูดถึง ‘ถือ Bitcoin’ มากนัก แต่จะเป็น ‘ระดมทุนพอร์ตด้วย Bitcoin’ มันจะกลายเป็นหลักประกันกลางที่ขับเคลื่อน T-bills, เครดิต และสภาพคล่องได้อย่างเงียบๆ ในทั้งตลาดดั้งเดิมและตลาดบนบล็อกเชน Chow แสดงความคิดเห็น

สถาบันต้องการผลตอบแทน Bitcoin สามารถให้ได้โดยไม่ละทิ้งหลักการหรือไม่

แม้แนวทางใช้งานจะน่าสนใจมาก แต่ก็มีคำถามเกิดขึ้นว่า Bitcoin จะสนับสนุนผลตอบแทนแบบปรับความเสี่ยงและอยู่ภายใต้การกำกับดูแลในวงกว้างได้หรือไม่ โดยไม่ละทิ้งหลักการพื้นฐานของตนเอง

โดย Chow เห็นว่า คำตอบคือได้ หากตลาดเคารพสถาปัตยกรรมแบบแบ่งชั้นของ Bitcoin

ชั้นฐานต้องคงความอนุรักษ์นิยม ผลตอบแทนและการกำกับดูแลจะอยู่ในชั้นที่สูงขึ้น โดยมีสะพานเชื่อมและมาตรฐานความโปร่งใสที่เข้มงวด Bitcoin L1 คงความเรียบง่ายและเป็นแบบกระจายศูนย์ ขณะที่ชั้นที่ก่อให้เกิดผลผลิตจะอยู่บน L2, sidechains หรือ RWA chains ซึ่ง Bitcoin ที่ wrapped แล้วจะเชื่อมต่อกับ treasuries และเครดิตที่เป็น tokenized เขากล่าว

ผู้บริหารยอมรับว่าต้องแก้ไขความท้าทายทางเทคนิคหลายประการที่สำคัญ โดยเขาเน้นว่านิเวศต้องพัฒนาจากระบบ multisig ที่ไว้ใจได้ มาสู่การเชื่อมต่อที่อยู่ในระดับสถาบัน นอกจากนี้ยังควรกำหนดมาตรฐาน wrapper ที่มีหลักประกันแบบหนึ่งต่อหนึ่งและพัฒนา oracle ความเสี่ยงแบบเรียลไทม์ด้วย

ความท้าทายทางอุดมการณ์นั้นยากกว่า: หลังจาก CeFi ล่มสลาย ความสงสัยก็ฝังลึก สะพานเชื่อมคือความโปร่งใสเต็มที่ การพิสูจน์ทุนสำรองบนบล็อกเชน การเปิดเผยนโยบายแบบชัดเจน และไม่มีการใช้เลเวอเรจที่ซ่อนเร้น ที่สำคัญคือ การนำ Bitcoin ไปใช้สร้างผลตอบแทนยังคงเป็นทางเลือก ผู้คนสามารถดูแลสินทรัพย์ด้วยตัวเองได้เหมือนเดิม พวกเราไม่จำเป็นต้องเปลี่ยนเลเยอร์หลักของ Bitcoin เพื่อให้มันเกิดประโยชน์ แต่สิ่งจำเป็นคือการสร้างเลเยอร์ทางการเงินที่มีวินัยขึ้นมาแทน ซึ่งสถาบันต่างๆ สามารถเชื่อมั่น และนักไซเฟอร์พังก์สามารถตรวจสอบได้ ผู้บริหารรายนี้อธิบาย

สุดท้ายแล้ว ข้อความของ Chow ชัดเจนว่า: บทต่อไปของ Bitcoin จะถูกกำหนดขึ้นไม่ใช่ด้วยเรื่องเล่าหรือความคาดเดา แต่ด้วยวิศวกรรมการเงินที่มีวินัย หากอุตสาหกรรมสามารถนำเสนอโครงสร้างที่โปร่งใส มีการกำกับดูแล และให้ผลตอบแทน โดยไม่ละทิ้งหลักการสำคัญของ Bitcoin สถาบันต่างๆ ก็จะกลับเข้ามา ไม่ใช่ในฐานะนักเก็งกำไร แต่ในฐานะผู้จัดสรรสินทรัพย์ระยะยาว

เส้นทางสู่ปี 2026 จะต้องผ่านทั้งความมีประโยชน์ ความน่าเชื่อถือ และ Bitcoin เพื่อแสดงให้เห็นถึงศักยภาพในการแข่งขันในโลกที่เงินทุนเรียกร้องประสิทธิผล