วิธีหาเงินในตลาด ‘ปู’ Crab Market เทรดเดอร์จำนวนมากรู้วิธีการทำเงินในช่วงตลาดขาขึ้นหรือขาลง แต่ตลาดไซด์เวย์ที่มีการเคลื่อนไหวเพียงเล็กน้อยล่ะ?

ข้อดีอย่างหนึ่งของระบบนิเวศแบบเปิดของ DeFi ของ “money legos” ที่ตั้งโปรแกรมได้คือผลิตภัณฑ์ที่มีโครงสร้างแบบ Crypto ที่มีให้ใช้ในทุกสภาวะตลาด รวมถึงการซื้อขาย ETH ในตลาดไซด์เวย์!

นอกเหนือจากศัพท์แสงทางการเงินแล้ว DeFi ยังเปิดใช้งานกลยุทธ์อัตโนมัติที่ช่วยให้ Trader รายใดก็ได้ได้รับผลตอบแทนด้วยการคลิกเพียงครั้งเดียว แม้ว่า ETH จะยังคงทรงตัว ผู้ใช้ฝากเงินในห้องนิรภัย (Vault) และสัญญาจะจัดการส่วนที่เหลือ ตอนนี้ผู้ค้า DeFi มีความสามารถในการมีส่วนร่วมในกลยุทธ์ทางการเงินที่ค่อนข้างเกี่ยวข้องมากขึ้นโดยไม่ต้องทำการซื้อขายด้วยตนเอง ซึ่งเป็นเหตุการณ์ทั่วไปในการเงินแบบดั้งเดิม

ในด้านการเงินแบบดั้งเดิม กลยุทธ์พอร์ตโฟลิโอที่มุ่งทำเงินในตลาดไซด์เวย์เรียกว่ากลยุทธ์เดลต้าเป็นกลาง การซื้อขายที่เป็นกลางของเดลต้าคือการสร้างสถานะที่ไม่ตอบสนองต่อการเปลี่ยนแปลงเล็กน้อยของราคาของสินทรัพย์อ้างอิง

บทความนี้จะอธิบายการซื้อขายที่เป็นกลางของเดลต้าก่อน จากนั้นจึงแสดงกลยุทธ์ที่เป็นกลางของเดลต้าแบบอัตโนมัติสองแบบโดยใช้ตัวเลือก และปิดท้ายด้วยตัวอย่างและตัวอย่างกลยุทธ์ DeFi ที่เป็นกลางอื่นๆ ของเดลต้า/ตลาด

Delta Trading คืออะไร?

เดลต้าวัดการเปิดเผยทิศทางของตำแหน่งหรือการเปลี่ยนแปลงของราคาของตัวเลือกสำหรับการเพิ่มขึ้น $1 ในราคาอ้างอิง

ค่าเดลต้ามีตั้งแต่ -1 ถึง +1 โดย 0 หมายถึงตำแหน่งที่มูลค่าแทบไม่เคลื่อนไหวเมื่อเทียบกับการเปลี่ยนแปลงราคาในสินทรัพย์อ้างอิง

ตัวอย่าง: การถือครอง ETH มีเดลต้าเท่ากับ 1 เนื่องจากจะได้รับ $1 สำหรับทุก ๆ การเพิ่มขึ้นของราคา ETH ในทางกลับกัน มันจะสูญเสีย $1 สำหรับทุก ๆ $1 ที่ราคา ETH ลดลง

โปรดจำไว้ว่า เดลต้าหมายถึง “การเปลี่ยนแปลง” หรือ “การเปลี่ยนแปลง” ในมูลค่า

- Positive Delta: โพซิชั่นที่มีเดลต้า 0.5 บน ETH จะทำให้ .5 (ครึ่งดอลลาร์) สำหรับทุก ๆ 1 ดอลลาร์ที่เพิ่มขึ้นของราคาของ ETH นอกจากนี้ ตำแหน่งนี้จะสูญเสีย 0.5 (ครึ่งดอลลาร์) สำหรับทุก ๆ 1 ดอลลาร์ที่ลดลงในราคา ETH

- Negative Delta: โพซิชั่นที่มีเดลต้า -0.5 บน ETH จะทำให้ .5 (ครึ่งดอลลาร์) ลดลง 1 ดอลลาร์ในราคา ETH นอกจากนี้ ตำแหน่งนี้จะสูญเสีย 0.5 ดอลลาร์ (ครึ่งดอลลาร์) สำหรับการเพิ่มขึ้นของราคา ETH 1 ดอลลาร์

ยิ่งเดลต้าของตำแหน่งสูงเท่าไร ก็ยิ่งเป็นขาขึ้นเท่านั้น ในทางกลับกัน Delta ที่ต่ำแสดงถึงตำแหน่งขาลง ตำแหน่งที่มีเดลต้าประมาณ 0 เรียกว่าตลาดเป็นกลาง โดยไม่มีความเสี่ยงจากทิศทางที่มีนัยสำคัญ

Delta Neutral: “เดลต้าเป็นกลาง” มักจะอธิบายกลยุทธ์ที่เกี่ยวข้องกับตำแหน่งยาวและระยะสั้น โดยที่เดลต้ารวมของตำแหน่งอยู่ที่หรือใกล้ศูนย์โดยไม่มีความเสี่ยงจากทิศทางที่มีนัยสำคัญ

คำนี้อาจเกี่ยวข้องกับกลยุทธ์ต่างๆ มากมาย แต่แนวคิดเรื่องความเป็นกลางของเดลต้า (เดลต้าประมาณ 0) มักเป็นประเด็นหลักเสมอ ตำแหน่งเดลต้าเป็นกลางจะตอบสนองต่อการเคลื่อนไหวของตลาดในช่วงหนึ่ง (ขึ้นหรือลง) เพื่อให้การเปลี่ยนแปลงสุทธิของตำแหน่งอยู่ที่หรือใกล้เคียงกับศูนย์

ตัวอย่างเช่น หากตำแหน่งมีค่าเดลต้าเท่ากับ .03 มูลค่าของตำแหน่งจะเปลี่ยนเพียง 3 เซ็นต์เมื่อสินทรัพย์อ้างอิงเพิ่มขึ้น 1 ดอลลาร์

เพื่อประโยชน์ของบทความนี้ เราจะพูดถึงเดลต้าเป็นกลางโดยใช้ตัวเลือก

กลยุทธ์ #1: Opyn’s Crab v2

Opyn เป็นทีมแรกที่เปิดตัวโปรโตคอลตัวเลือกบน Ethereum ในต้นปี 2020 ในเดือนมกราคม 2022 Opyn และ Paradigm ได้ประกาศ Squeeth ซึ่งเป็น Power Perpetual ตัวแรกที่มีอยู่เพื่อให้ผู้ค้าได้รับETH²ตลอดเวลา

Squeeth เป็นอนุพันธ์ของ DeFi ที่ทำให้ตัวเลือกเป็นแบบถาวร (ไม่มีการนัดหยุดงาน ไม่มีวันหมดอายุ)

Long Squeeth เป็นตำแหน่งที่มีเลเวอเรจพร้อม ETH² ไม่จำกัด ข้อเสียที่ได้รับการปกป้อง และไม่มีการปิดบัญชี Short Squeeth เป็นตำแหน่ง ETH² แบบสั้น ซึ่งช่วยให้ผู้ค้าได้รับผลตอบแทน (อัตราการระดมทุน) ที่จ่ายโดยผู้ถือ long Squeeth

กลยุทธ์ Crab เป็นกลยุทธ์อัตโนมัติที่ให้ผู้ใช้ได้รับเงินทุน (ผลตอบแทน) จากการเป็น Squeeth ระยะสั้น

ตั้งแต่เริ่มก่อตั้ง Crab เพิ่มขึ้น 7.73% ในแง่ของ USD และ 35.66% ในแง่ของ ETH

ในช่วงเวลาเดียวกัน ETH ลดลง -20.59 %

ภาพรวมระดับสูง

Crab v2 เป็นกลยุทธ์อัตโนมัติที่ให้ผู้ใช้ได้รับผลตอบแทนเป็นสกุลเงินดอลลาร์สหรัฐในตลาดไซด์เวย์

กลยุทธ์ Crab อนุญาตให้ผู้ใช้ได้รับเงินทุน (ผลตอบแทน) จากการเป็น Squeeth สั้น ๆ ไม่ว่า ETH จะเลื่อนขึ้นหรือลงก็ตาม กล่าวอีกนัยหนึ่ง Crab v2 เป็นกลยุทธ์ที่เป็นกลางของเดลต้า

โปรดจำไว้ว่า ค่าเป็นกลางของเดลต้าอธิบายกลยุทธ์ที่เกี่ยวข้องกับสถานะซื้อและตำแหน่งสั้น โดยที่สถานะโดยรวมของสถานะจะเป็นกลางในตลาด (ดีที่สุดสำหรับปู 🦀 หรือที่เรียกกันว่าตลาดไซด์เวย์)

ตำแหน่งปูคือ:

- Long ETH

- Short Squeeth (โดยที่ผลตอบแทนเป็นสกุลเงิน USD หรือที่รู้จักว่าได้รับผลตอบแทน!)

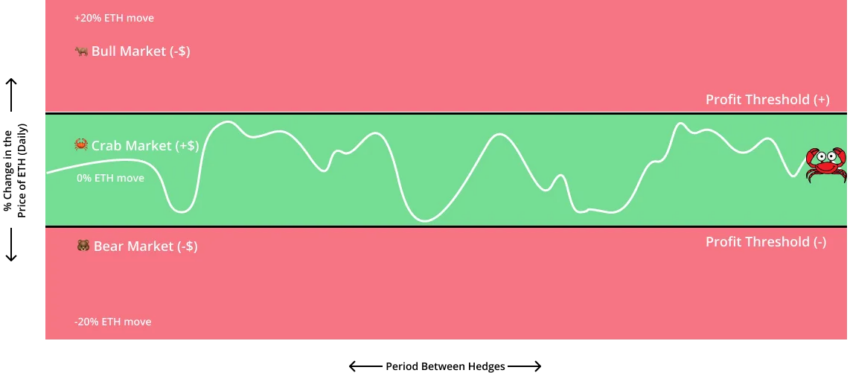

ที่ระดับสูงสุด Crab Strategy สร้างรายได้หาก ETH เคลื่อนไหวน้อยกว่า x% ขึ้นหรือลงระหว่างการปรับสมดุล

ช่วงนี้เรียกว่าเกณฑ์ทำกำไรและเปลี่ยนแปลงตามเงินทุนของ Squeeth

เพื่อรักษาความเป็นกลางของตลาด ห้องนิรภัยจะปรับสมดุลระหว่างการประมูลปูทุกวันจันทร์ วันพุธ วันศุกร์ เวลาประมาณ 16:30 น. UTC (หรือเมื่อมีการเคลื่อนไหวของราคาจำนวนมากใน ETH)

สาเหตุหลักที่ผู้ใช้เข้าร่วมการประมูลปูนั้นเป็นเพราะการประมูลมักจะซื้อขายในราคาที่ดีกว่า และผู้ใช้สามารถซื้อขายในขนาดที่ใหญ่ขึ้นโดยมีการคลาดเคลื่อนน้อยลง

สภาพตลาดในอุดมคติของ ‘ปู’

Crab Strategy เหมาะอย่างยิ่งสำหรับสภาวะตลาดแบบไซด์เวย์ (ปูเคลื่อนจากด้านหนึ่งไปอีกด้านหนึ่ง เข้าใจไหม!) เมื่อราคาของ ETH ผันผวนภายในช่วงที่ค่อนข้างคงที่และมีช่วงที่ผันผวนต่ำ (ราคาของ ETH สงบ!)

โดยเฉพาะอย่างยิ่ง Crab Strategy ทำได้ดีที่สุดในช่วงเวลาที่ Squeeth ตระหนักถึงความผันผวนน้อยกว่าความผันผวนโดยนัยของ Squeeth กล่าวอีกนัยหนึ่ง กลยุทธ์ใช้มุมมองว่าความผันผวนโดยนัยในปัจจุบันสูงเกินไป (ตลาดคาดการณ์ว่า ETH สูงเกินไป) หรือความผันผวนที่รับรู้จะต่ำกว่าที่ตลาดเชื่อ นี่คือตำแหน่ง “ความผันผวนระยะสั้น” แบบคลาสสิก

ดังนั้น สภาพตลาดในอุดมคติในการปรับใช้ Crab Strategy คือเมื่อราคาของ ETH ไม่ขยับขึ้นหรือลงมากเกินไประหว่างการปรับสมดุล

ETH สามารถเลื่อนขึ้นหรือลงได้ แต่ต้องอยู่ในช่วงรายวันที่ค่อนข้างคงที่ (เทียบกับความผันผวน)

Crab Strategy ตั้งเป้าที่จะทำกำไรในสกุลเงินดอลลาร์สหรัฐ USD ที่ได้รับจากกลยุทธ์นี้เป็นผลมาจากการที่จำนวน oSQTH สั้น เมื่อราคาของ ETH สูงขึ้น มีแนวโน้มที่จะขาย ETH โดยพยายามรักษามูลค่า $ ไว้

ข้อดีอีกประการของ Crab คือสามารถซ้อน ETH ในตลาดหมีได้ เนื่องจากมีเป้าหมายเพื่อเพิ่มมูลค่าเป็น USD เมื่อ ETH ลดลง มีแนวโน้มที่จะสะสม ETH มากขึ้น (นี่คือการสะสม ETH ที่ยังไม่เกิดขึ้น ในตลาดหมี คุณจะต้องถอนตัวออกจากกลยุทธ์เพื่อให้ทราบจำนวน ETH ที่เพิ่มขึ้น)

ในระยะสั้นเมื่อใช้กลยุทธ์ Crab อย่างถูกต้อง:

- ETH เพิ่มขึ้น = รับ USD ลด ETH

- ETH คงที่ = รับ USD

- ETH ลดลง = รับ USD, เพิ่ม ETH

วิธีฝากเงินเข้า Opyn’s Crab Strategy

- เข้าไปที่ https://go.squeeth.com/bankless

- เชื่อมต่อกระเป๋าสตางค์ของคุณ

- กดปุ่ม “อนุมัติ”

- ลงชื่อ txn

- ใส่จำนวน ETH ที่คุณต้องการฝาก กดปุ่ม “ฝากเงิน” ลงนามในการทำธุรกรรม เท่านี้คุณก็พร้อมแล้ว!

แหล่งข้อมูลเพิ่มเติม 📚

กลยุทธ์ #2: Rysk DHV

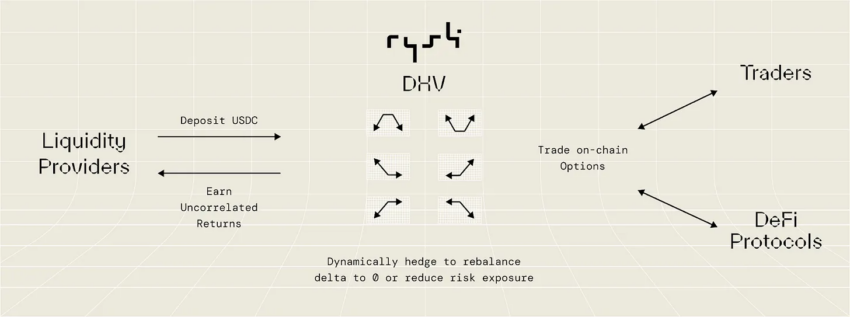

Rysk เป็นโปรโตคอลตัวเลือก DeFi แบบ on-chain ผลิตภัณฑ์แรกของ Rysk คือ DHV (Dynamic Hedging Vault) ซึ่งเป็นตัวเลือก AMM ใหม่ล่าสุด ซึ่งสร้างผลตอบแทนที่ไม่สัมพันธ์กันสำหรับผู้ให้บริการสภาพคล่องด้วยตัวเลือกการซื้อขายในขณะที่กำหนดเป้าหมายที่เป็นกลางของเดลต้า

Rysk DHV ช่วยให้การซื้อขายออปชั่น (ตัวเลือกวานิลลา รัดคอ และคร่อม) ทำหน้าที่เป็นผู้ดูแลสภาพคล่องสำหรับออปชั่นได้อย่างมีประสิทธิภาพ และในระดับหนึ่งโต๊ะซื้อขายออปชั่นอัตโนมัติบนเครือข่าย

เมื่อพิจารณาจากสภาวะตลาดที่มีประสิทธิภาพ ห้องนิรภัยจะป้องกันตัวเองแบบไดนามิกโดยการซื้อขายตัวเลือกอื่น ๆ สปอตหรือถาวรเพื่อปรับสมดุลเดลต้าหรือลดความเสี่ยง กลไกนี้เปิดโอกาสสำหรับการเก็งกำไรของตัวเลือกและการเปิดรับตัวเลือกที่ถูกกว่าโดยการปรับราคาตัวเลือกโดยอัตโนมัติเพื่อจูงใจตัวเลือกการซื้อขายที่ย้ายเดลต้าพอร์ตของ DHV กลับไปเป็น 0

สภาพตลาดในอุดมคติสำหรับ DHV . ของ Rysk

DHV ของ Rysk จะมีตัวเลือกในการเปิดรับและคาดว่าจะมีความผันผวนระยะสั้นสุทธิ แม้ว่าในทางทฤษฎีแล้วห้องนิรภัยจะมีความผันผวนเป็นเวลานาน แต่ก็ไม่น่าจะเป็นไปได้เนื่องจากผู้เข้าร่วมตลาดคาดหวังความต้องการ

เนื่องจากความผันผวนระยะสั้นสุทธิ ตลาดในอุดมคติสำหรับ DHV คือตลาดที่มีความผันผวนสูงใน ETH ที่จะเก็บเกี่ยว ตามสถิติแล้ว ความผันผวนที่รับรู้นั้นต่ำกว่าความผันผวนโดยนัย และเป็นหนึ่งในแหล่งรายได้สำหรับ Rysk DHV อีกทางหนึ่งกำลังรับสเปรดจากโฟลว์ของตัวเลือก ผู้ให้บริการสภาพคล่องได้รับประโยชน์จากทั้งสองสิ่งนี้

รายละเอียดที่สำคัญ

ผู้ฝากฝาก USDC เข้า Rysk DHV และผลตอบแทนเป็น USDC

โดยการซื้อขายตัวเลือก ETH และกำหนดเป้าหมายเดลต้าเป็นกลาง DHV สามารถสร้างผลตอบแทนในสกุลเงิน USD ที่ไม่สัมพันธ์กับการเคลื่อนไหวของตลาด ETH

DHV มีส่วนร่วมในการซื้อขายออปชั่นทั้งแบบยาวและแบบสั้น แต่ส่วนใหญ่จะเป็นความผันผวนระยะสั้น มีความเสี่ยงที่เกี่ยวข้องกับสิ่งนี้และการสูญเสียอาจเกิดขึ้นได้ ด้วยการค้ำประกันใน USDC และการป้องกันความเสี่ยงหนังสือของห้องนิรภัยแบบไดนามิก DHV มีเป้าหมายที่จะลดทิศทางของ ETH ลงอย่างมาก และรักษาผลตอบแทนรายวันที่สม่ำเสมอและแปรปรวนต่ำสำหรับนักลงทุน

วิธีใช้ Rysk

⚠️ข้อจำกัดความรับผิดชอบ: นี่คือเทคโนโลยีใหม่ล่าสุด ข้อบกพร่องสามารถเกิดขึ้นได้ โปรดใช้โดยยอมรับความเสี่ยงเอง!

Rysk DHV วางจำหน่ายแล้วในรุ่นอัลฟ่า ดังนั้นจึงใช้ได้เฉพาะกับผู้ใช้ที่ลงทะเบียนสำหรับรุ่นอัลฟ่าและต้องการทดสอบกลยุทธ์ใหม่นี้

สำหรับผู้ที่กล้าพอ คุณสามารถสมัคร Alpha Club ได้ที่นี่

บอกพวกเขาว่า Bankless ส่งคุณมา!

Bonus Resources

กลยุทธ์ #3: กลยุทธ์เดลต้าเป็นกลางด้วยตนเองด้วย Option

นอกเหนือจากสองกลยุทธ์ DeFi อัตโนมัติที่กล่าวถึงข้างต้น การสร้างกลยุทธ์เดลต้าที่เป็นกลางด้วยตนเองโดยตัวเลือกการซื้อขายสามารถช่วยให้ผู้ค้าทำกำไรจากการสลายตัวของเวลาและความผันผวนได้

แม้ว่าจะมีหลายวิธีในการสร้างตำแหน่งที่เป็นกลางของเดลต้าโดยใช้ตัวเลือก มาดูตัวอย่างกัน:

โปรดจำไว้ว่า ตำแหน่งเดลต้าเป็นกลางคือตำแหน่งที่เดลต้าโดยรวมเป็นศูนย์

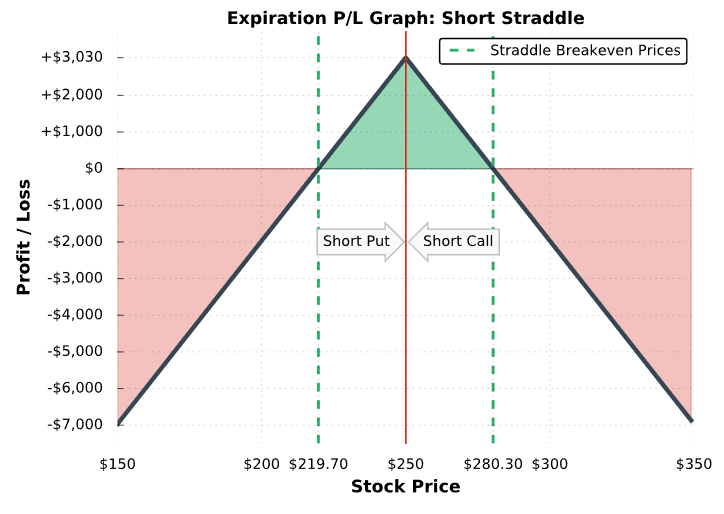

คร่อมสั้นประกอบด้วยการโทรสั้นหนึ่งครั้งและการพุทสั้นหนึ่งครั้ง โดยที่เดลตาเชิงลบของการวางจะยกเลิกเดลตาเชิงบวกของการเรียก ทั้งสองตัวเลือกมีสินทรัพย์อ้างอิงเดียวกันและวันหมดอายุเหมือนกัน กำไรคร่อมสั้นหากสินทรัพย์อ้างอิงซื้อขายในช่วงแคบระหว่างจุดคุ้มทุน (คล้ายกับกลยุทธ์ปู!)

วิธีนี้ช่วยลดการเคลื่อนไหวของราคาออปชั่นที่เกี่ยวข้องกับสินทรัพย์อ้างอิง

กำไรสูงสุดของคร่อมระยะสั้นจะจำกัดอยู่ที่เบี้ยประกันภัยทั้งหมดที่ได้รับหักด้วยต้นทุนการทำธุรกรรม กำไรสูงสุดจะได้รับหากคร่อมสั้นไว้จนหมดอายุและราคาของอ้างอิงไม่เปลี่ยนแปลง การสูญเสียที่อาจเกิดขึ้นได้ไม่จำกัดบน upside (เนื่องจากการโทรสั้น)

ข้อเสีย การสูญเสียที่อาจเกิดขึ้นคือราคาใช้สิทธิ -0 เนื่องจากสินทรัพย์อ้างอิงสามารถตกไปที่ศูนย์ได้

ในขณะที่เดลต้าของคร่อมสั้นอาจเป็น 0 เมื่อเปิดสถานะ เมื่อราคาของพื้นฐานเพิ่มขึ้น ผู้ค้าต้องรีเซ็ตเดลต้าของกลยุทธ์ออปชั่นโดยรวมเป็น 0 โดยการซื้อพื้นฐานจำนวนเล็กน้อย ในทางกลับกัน เมื่อราคาของหลักทรัพย์อ้างอิงลดลง ผู้ค้าจะต้องขายหลักทรัพย์อ้างอิงบางส่วน

ไม่คำนึงถึงต้นทุนการทำธุรกรรม หากผู้ค้าสามารถซื้อ/ขายจำนวนเล็กน้อยในแต่ละครั้งที่มีการย้าย พวกเขาจะมีการป้องกันความเสี่ยงที่สมบูรณ์แบบ อย่างไรก็ตาม ต้นทุนการทำธุรกรรมห้ามการปรับสมดุลอย่างต่อเนื่องใน CeFi และใน DeFi แบบ on-chain

พื้นที่ออกแบบเปิดโล่ง

สิ่งสำคัญคือต้องสังเกตว่ากลยุทธ์ที่เป็นกลางของเดลต้าไม่ได้จำกัดอยู่เพียงตัวเลือกการซื้อขาย!

คุณสามารถใช้กลยุทธ์ที่เป็นกลางของเดลต้าโดยใช้เครื่องมือทางการเงินอื่นๆ ที่มีอยู่ใน DeFi ได้ในปัจจุบัน

ด้านล่างนี้คือตัวอย่างบางส่วนของกลยุทธ์ที่เป็นกลางของเดลต้า:

- วิธีการปรับใช้สภาพคล่องเดลต้าเป็นกลางใน Uniswap

- กลยุทธ์ที่เป็นกลางของเดลต้าโดยใช้การแลกเปลี่ยนแบบถาวร

- กลยุทธ์ที่เป็นกลางในตลาดโดยใช้การซื้อขายพื้นฐาน

สำรวจโลกของกลยุทธ์ที่เป็นกลางของเดลต้าใน DeFi และกลายเป็นปรมาจารย์ปู 🦀

ข้อจำกัดความรับผิด

ข้อมูลทั้งหมดที่มีอยู่บนเว็บไซต์ของเราเผยแพร่ด้วยเจตนาที่ดีและเป็นไปเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น การกระทำใด ๆ ที่ผู้อ่านดำเนินการตามข้อมูลที่พบบนเว็บไซต์ของเราถือเป็นความเสี่ยงของผู้อ่านโดยเฉพาะ Learn ให้ความสำคัญกับข้อมูลคุณภาพสูง เราอุทิศเวลาให้กับการแยกแยะ ค้นคว้า และสร้างเนื้อหาเพื่อการศึกษาซึ่งเป็นประโยชน์กับผู้อ่าน เพื่อเป็นการรักษามาตรฐานนี้และเพื่อสร้างเนื้อหาคุณภาพได้อย่างต่อเนื่อง พาร์ตเนอร์ของเราอาจตอบแทนเราด้วยค่าคอมมิชชั่นสำหรับการจัดวางตำแหน่งต่าง ๆ ในบทความของเรา อย่างไรก็ดี ค่าคอมมิชชั่นนี้ไม่มีผลต่อกระบวนการของเราในการสร้างเนื้อหาที่ไร้อคติ ตรงไปตรงมา และเป็นประโยชน์