Defi ตัวไหนที่ยังกำไรอยู่บ้าง ยังมีโปรโตคอล DeFi ตัวไหนที่ให้ผลกำไรหลงเหลืออยู่หรือไม่? รีวิวโดย Bankless จัดอันดับระหว่าง Uniswap, Aave, Compound, Maker, Lido และ Maple

สำหรับเหล่า Startup วันนี้เป็นวันที่เราจะ Optimize ข้อมูลเก่าเพื่อให้เติบโตในอีกหลายปีข้างหน้า

พวกเขาลืมเรื่องการทำกำไรและมุ่งเน้นไปที่ผลิตภัณฑ์ที่แข็งแกร่งอย่างเดียว

กลยุทธ์เหล่านี้เคยสร้างบริษัท web2 ที่ใหญ่ที่สุดในโลก

โปรโตคอล DeFi นั้นไม่ได้แตกต่างกันมากนัก

ทุกวันนี้ โปรโตคอลมุ่งเน้นไปที่การดึงดูดผู้ใช้ สภาพคล่อง และสิ่งอื่น ๆ ที่จำเป็น และเนื่องจากโปรเจ็กต์ DeFi ควบคุม “เงิน” ของตัวเอง พวกเขาจึงสามารถพึ่งพากลอุบายที่ดี เช่น การปล่อยโทเค็นเพื่อสร้างแรงฉุดในระยะสั้น

แต่จะยั่งยืนหรือไม่?

การใช้งานนั้นถูกหันเหความสนใจด้วยราคาโทเค็นหรือไม่

ผู้ใช้ยินดีจ่ายสำหรับบริการที่โปรโตคอลเสนอจริงหรือไม่?

มันสามารถทำกำไรได้หรือไม่?

วันนี้ Ben Giove นักวิเคราะห์ของ Bankless ตอบคำถามนี้โดยเจาะลึกเกี่ยวกับโปรโตคอล DeFi หลัก 6 โปรโตคอล ได้แก่ Uniswap, Aave, Compound, Maker, Lido และ Maple และประเมินเส้นทางสู่การทำกำไร

บทนำ

ธีมที่กำหนดของตลาดหมีในปี 2022 คือการมุ่งเน้นที่ปัจจัยพื้นฐานที่เพิ่มขึ้นในทุกภาคส่วนของ crypto และโดยเฉพาะอย่างยิ่ง DeFi

เมื่อราคาลดลง พฤติกรรมการใช้จ่ายที่ไร้เหตุผลและการขาดรูปแบบธุรกิจที่ยั่งยืนได้กลายเป็นจุดสนใจ แม้ว่าโปรโตคอล DeFi แบบ blue-chip จำนวนมากจะได้รับการยกย่องในด้านความสามารถในการสร้างรายได้ แต่ก็มีคนให้ความสนใจน้อยกว่าว่าสามารถทำกำไรได้จริงหรือไม่

มาตรวจสอบความสามารถในการทำกำไรของโปรโตคอลบลูชิปชั้นนำในตลาดหกรายการใน Uniswap, Aave, Compound, Maker, Maple และ Lido ในช่วงหกเดือนที่ผ่านมาและเจาะลึกความหมายที่กว้างขึ้น

ความสามารถในการทำกำไร

ก่อนเริ่มการวิเคราะห์ของเรา สิ่งสำคัญคือต้องกำหนดความหมายของโปรโตคอลที่จะทำกำไร ซึ่งยังไม่มีฉันทามติที่ชัดเจน

แม้ว่าโปรโตคอล DeFi ทั้งหมดจะสร้างรายได้เพื่อชดเชยผู้เข้าร่วมสำหรับความเสี่ยงที่เกิดขึ้น เช่น ผู้ให้กู้หรือผู้ให้บริการสภาพคล่อง แต่ไม่ใช่โปรโตคอลทั้งหมดที่จะเก็บเปอร์เซ็นต์ของมูลค่านี้ไว้สำหรับตัวเอง

นอกจากนี้ มักจะมีการถกเถียงอีกเล็กน้อยเกี่ยวกับต้นทุนหลักในการสร้างรายได้นี้ เช่นเดียวกับหลายๆ ธุรกิจ โปรโตคอล “จำเป็นต้องใช้เงินเพื่อทำเงิน” พวกเขามีค่าใช้จ่ายโดยที่ใหญ่ที่สุดคือการปล่อยโทเค็นของตัวเอง

โทเค็นเป็นเครื่องมือที่ทรงพลังอย่างเหลือเชื่อที่สามารถใช้เพื่อจูงใจพฤติกรรมทุกประเภท และมักใช้ใน DeFi เพื่อจูงใจการใช้งานในรูปแบบของการขุดสภาพคล่อง

ด้วยแนวคิดเหล่านี้ สำหรับการวิเคราะห์ของเรา เราจะใช้คำจำกัดความของการทำกำไรแบบเดียวกันซึ่งระบุไว้ในส่วน “การเปรียบเทียบความสามารถในการทำกำไรของ DEX” โดยการพูดคุยเกี่ยวกับ Fight Club

ในนั้นผู้เขียนกำหนดความสามารถในการทำกำไร (รายได้สุทธิ) เป็น:

Net Income = Protocol Revenue – Emissions

ในขณะที่ผู้เขียนอ้างถึงรายได้ของโปรโตคอลในบริบทของค่าธรรมเนียมที่เกิดขึ้นกับผู้ถือโทเค็น เราจะขยายคำจำกัดความนี้ให้ครอบคลุมรายได้ DAO ทั้งหมด ไม่ว่าพวกเขาจะถูกส่งไปยังผู้ถือโทเค็น สะสมในคลังดั้งเดิม หรือใช้เพื่อวัตถุประสงค์อื่นใด

การปล่อยหมายถึงโทเค็นที่แจกจ่ายให้กับผู้เข้าร่วมภายในโปรโตคอล เช่น ผ่านการขุดสภาพคล่องหรือโปรแกรมการอ้างอิง คำจำกัดความนี้ไม่รวมถึงการปลดล็อกทีมหรือนักลงทุน

แม้ว่าจะไม่ครอบคลุมค่าใช้จ่ายในการดำเนินงานทั้งหมด เช่น ค่าตอบแทน แต่ก็ให้ความรู้สึกที่ดีว่าโปรโตคอลที่ดำเนินการโดย DAO นั้นทำกำไรได้มากเพียงใด

Profitability Ratios

นอกจากการดูรายได้สุทธิแล้ว เราจะครอบคลุมอัตราส่วนความสามารถในการทำกำไรด้วย อัตราส่วนความสามารถในการทำกำไรเป็นตัวชี้วัดที่มีค่าที่ช่วยให้เราเห็นว่าแต่ละโปรโตคอลมีประสิทธิภาพเพียงใดในการจับส่วนแบ่งของรายได้ทั้งหมดที่สร้างขึ้น และจะช่วยให้สามารถเปรียบเทียบความสามารถในการทำกำไรได้อย่างละเอียดยิ่งขึ้น

สองอัตราส่วนที่เราจะใช้คือ “Protocol margin” และ “Profit margin”

มาร์จิ้นของโปรโตคอลเป็นตัววัดอัตราการรับของโปรโตคอล หรือเปอร์เซ็นต์ของรายได้ทั้งหมดที่สร้างขึ้นไปยัง DAO คำนวณโดยการหารรายได้โปรโตคอลด้วยรายได้ทั้งหมด

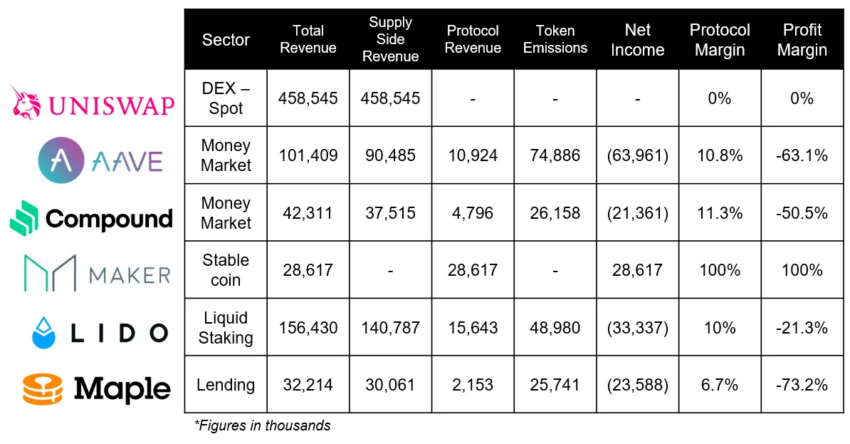

ตารางผลลัพธ์

โปรโตคอลที่มีกำไร

Maker

Maker สร้างรายได้โดยการคิดดอกเบี้ยให้กับผู้กู้ (เรียกว่าค่าธรรมเนียมความมั่นคง) เช่นเดียวกับการตัดการชำระบัญชีโปรโตคอล

สำหรับช่วงเวลาหกเดือน โปรโตคอลสร้างรายได้รวม 28.61 ล้านเหรียญสหรัฐ ซึ่งทั้งหมดนี้เกิดขึ้นกับ DAO เนื่องจาก Maker ไม่มีการปล่อยโทเค็น จึงทำให้ทั้งโปรโตคอลและส่วนต่างกำไรอยู่ที่ 100% อย่างไรก็ตามเรื่องนี้ เป็นเรื่องที่ควรค่าแก่การกล่าวขวัญว่า Maker เป็นหนึ่งใน DAO ที่ให้ข้อมูลเชิงลึกเกี่ยวกับค่าใช้จ่ายในการดำเนินงาน แม้ว่าโปรโตคอลจะสามารถทำกำไรได้ในช่วงเวลานี้

โปรโตคอลที่ขาดทุน

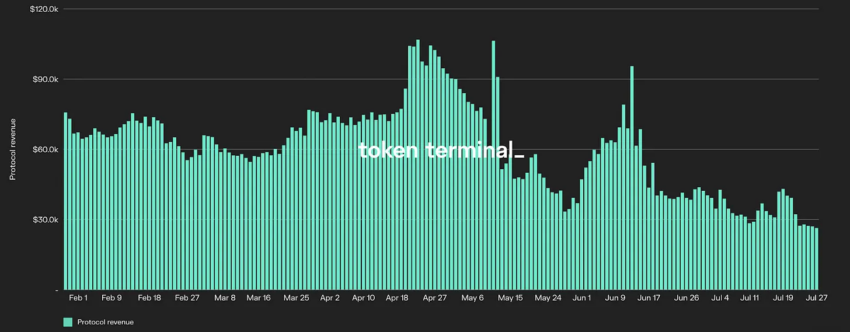

Aave

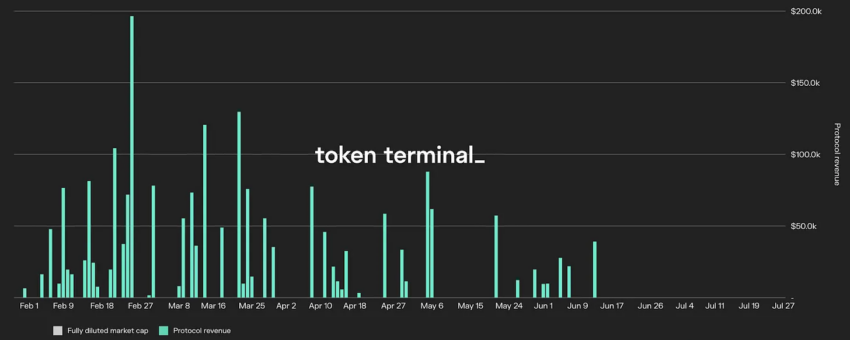

Aave สร้างรายได้ด้วยการตัดดอกเบี้ยที่จ่ายให้กับผู้ให้กู้บนแพลตฟอร์ม

ในช่วงหกเดือนที่ผ่านมา Aave สร้างรายได้ทั้งหมด 101.41 ล้านดอลลาร์ โดยจ่าย 90.48 ล้านดอลลาร์ให้กับผู้ให้กู้ (รายได้ด้านอุปทาน) และ 10.92 ล้านดอลลาร์สำหรับโปรโตคอล สิ่งนี้ทำให้ส่วนต่างของโปรโตคอลอยู่ที่ 10.8%

อย่างไรก็ตาม Aave จ่ายเงินจูงใจจำนวน 74.89 ล้านเหรียญสหรัฐเป็นการปล่อยโทเค็นในช่วงเวลานี้ ทำให้โปรโตคอลสูญเสียไป 63.96 ล้านเหรียญสหรัฐ

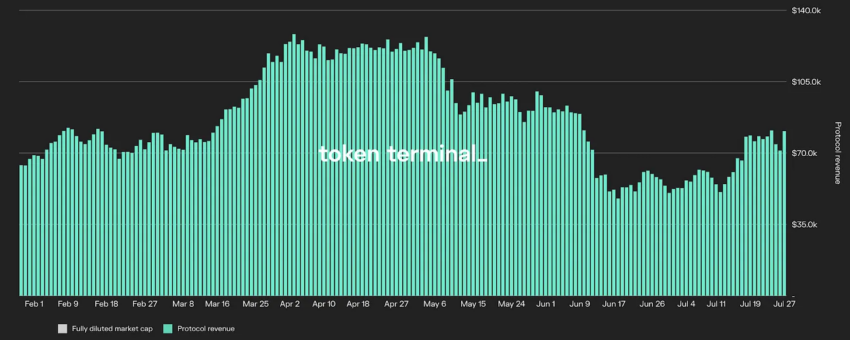

Compound

Compound สร้างรายได้โดยการตัดดอกเบี้ยที่จ่ายให้กับผู้ให้กู้ (แม้ว่าขณะนี้กำลังถูกใช้เพื่อสำรองโปรโตคอลสำรอง)

คอมพาวด์สร้างรายได้ 42.31 ล้านดอลลาร์ โดย 4.8 ล้านดอลลาร์มาจากโปรโตคอล ซึ่งทำให้ส่วนต่างของโปรโตคอลอยู่ที่ 11.3% — 0.5% สูงกว่าคู่แข่งหลักใน Aave

แม้ว่าอัตรากำไรขั้นต้นจะสูงขึ้น แต่ Compound ยังคงขาดทุน 21.36 ล้านเหรียญสหรัฐในช่วงหกเดือน (แม้ว่าจะน้อยกว่า Aave)

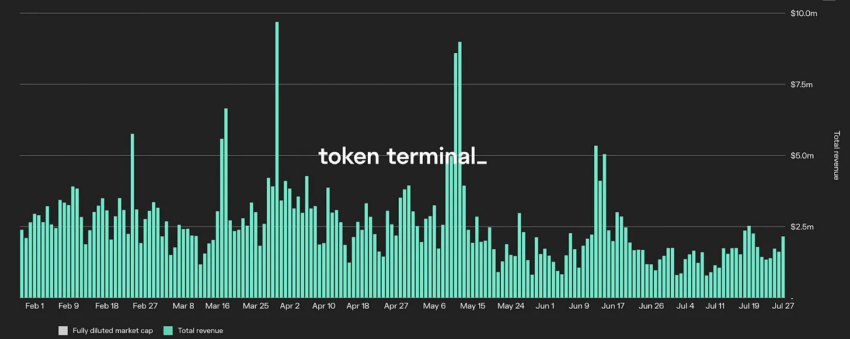

Maple Finance

Maple สร้างรายได้จากค่าธรรมเนียมการก่อกำเนิดที่เรียกเก็บจากเงินกู้ที่ออกโดยตัวแทนกลุ่ม ซึ่งเป็นหน่วยงานที่จัดการพูลบนแพลตฟอร์ม ปัจจุบัน ค่าธรรมเนียมคือ 0.99% โดยมี 0.66% สำหรับโปรโตคอล (แยกระหว่างคลัง DAO และผู้เดิมพัน xMPL) และส่วนที่เหลือ 0.33% ไปที่ผู้รับมอบสิทธิ์พูล

Maple สร้างรายได้ $2.15 ล้านจากโปรโตคอลในช่วง 6 เดือนที่ผ่านมา ในขณะที่จ่าย $25.74 ล้านในสิ่งจูงใจ MPL เพื่อกระตุ้นให้มีการฝากเงินเข้ากลุ่มต่าง ๆ ทำให้พวกเขาขาดทุน 23.58 ล้านเหรียญสหรัฐในช่วงเวลานั้น

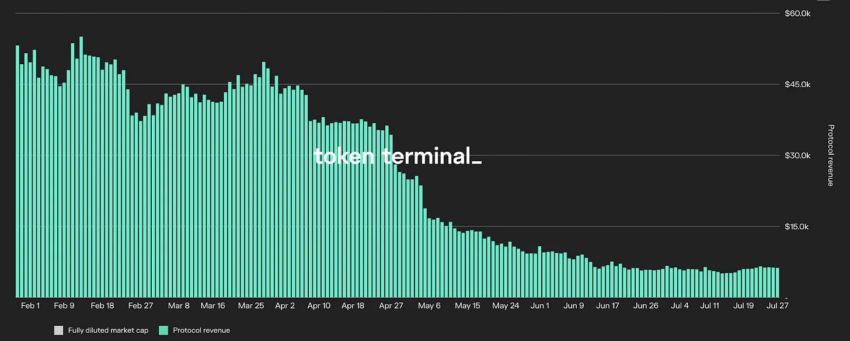

Lido Finance

Lido สร้างรายได้โดยหัก 10% ของรางวัลการปักหลักที่ได้รับจากผู้ตรวจสอบความถูกต้องบน Beacon Chain

ในด้านนั้น Lido สร้างรายได้ $15.64 ล้านจากโปรโตคอล ในขณะที่ปล่อย $48.98M ใน LDO ผ่านการจูงใจให้เกิดสภาพคล่องในการแลกเปลี่ยน เช่น Curve และ Balancer เช่นเดียวกับ Voitum bribes และโปรแกรมอ้างอิงโปรโตคอล

ซึ่งหมายความว่า Lido ขาดทุน 33.34 ล้านดอลลาร์ในช่วงเวลาดังกล่าว

โปรโตคอลที่อาจทำกำไรได้

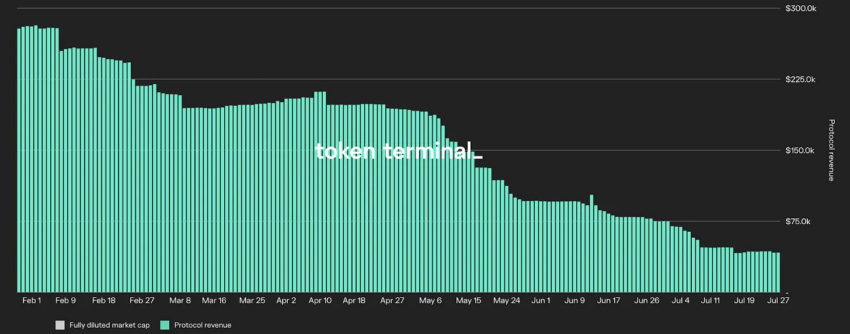

Uniswap

Uniswap สร้างรายได้ 458.5 ล้านเหรียญสหรัฐสำหรับผู้ให้บริการสภาพคล่องในช่วงหกเดือนที่ผ่านมา อย่างไรก็ตาม ไม่มีสิ่งใดเกิดขึ้นกับโปรโตคอล เนื่องจาก Uniswap ยังไม่ได้เปิด “fee-switch” ซึ่ง DAO สามารถรับรายได้ระหว่าง 10-25% ของค่าธรรมเนียม LP สำหรับพูลที่เปิดอยู่

ไม่ชัดเจนว่าการเปลี่ยนค่าธรรมเนียมจะส่งผลกระทบต่อสภาพคล่องของ Uniswap อย่างไร เนื่องจากการตัดค่าธรรมเนียมสำหรับผู้ให้บริการสภาพคล่องอาจทำให้พวกเขาย้ายไปยังแพลตฟอร์มอื่น สิ่งนี้อาจทำให้การดำเนินการซื้อขายแย่ลง ดังนั้นจึงลดปริมาณในภาค DEX ที่มีการแข่งขันอย่างดุเดือด

สิ่งที่ Uniswap ดำเนินการคือต้องจ่ายเงิน 0 ดอลลาร์สำหรับการปล่อยเหรียญในช่วง 6 เดือนที่ผ่านมา ทำให้มีโอกาสสูงที่โปรโตคอลจะทำกำไรได้หากพวกเขาเลือกที่จะเปิดสวิตช์ค่าธรรมเนียม

ข้อควรคิด

ดังที่เราเห็น ตามคำจำกัดความของเรา MakerDAO เป็นโปรโตคอลเดียวในหกโปรโตคอลที่จะทำกำไรได้

ด้านหนึ่งนี้เป็นที่เข้าใจ การเริ่มต้นในระยะเริ่มต้นส่วนใหญ่ซึ่งโปรโตคอล DeFi มีคุณสมบัติที่ดี แต่มันไม่ได้กำไรในวันแรก

อันที่จริง โปรโตคอลที่ระบุไว้ข้างต้น เช่นเดียวกับหลายๆ อย่าง เป็นเพียงการปฏิบัติตามแนวทางปฏิบัติของ Web2 ที่สูญเสียเงินต้นเพื่อเพื่อกระตุ้นการเติบโต ซึ่งเป็นกลยุทธ์ที่พิสูจน์แล้วว่าประสบความสำเร็จอย่างมากสำหรับการเริ่มต้นและบริษัทต่างๆ

อย่างไรก็ตาม เรื่องนี้ การปล่อยโทเค็นเป็นกลยุทธ์ที่ไม่ยั่งยืนโดยเนื้อแท้ เงินไม่ใช่อนันต์ และโปรแกรมการขุดสภาพคล่องนั้นสะท้อนกลับได้สูง ทำให้สูญเสียศักยภาพและประสิทธิภาพ ยิ่งยังคงมีอยู่นานขึ้นเนื่องจากแรงกดดันการขายอย่างต่อเนื่องที่พวกเขาวางไว้บนโทเค็นที่จะถูกปล่อยออกมา นอกจากนี้ แรงกดดันในการขายจากการปล่อยโทเค็นมักจะปล้นโปรโตคอลของความสามารถในการใช้ประโยชน์จากตัวเอง เนื่องจากคลัง DAO มักถูกจัดอยู่ในโทเค็นดั้งเดิมของโปรโตคอล

บางทีสิ่งที่น่ากังวลมากกว่าการขาดความสามารถในการทำกำไรของโปรโตคอล blue-chip เหล่านี้มี Profit Margin ที่บางเฉียบ

ตัวอย่างเช่น ผู้ให้กู้เช่น Aave, Compound และ Maple มี Margin โปรโตคอลเพียง 10.8%, 11.3% และ 6.7% ตามลำดับ ซึ่งหมายความว่าพวกเขาได้รับรายได้เพียงเล็กน้อยจากรายได้ทั้งหมดที่สร้างขึ้นบนแพลตฟอร์มของพวกเขา Lido ซึ่งมีส่วนแบ่งการตลาด 89.9% ของภาคการปักหลักสภาพคล่อง มีอัตรากำไรขั้นต้นเพียง 10%

เนื่องจากพลวัตของการแข่งขันที่ดุเดือดใน DeFi จึงไม่น่าเป็นไปได้ที่โปรโตคอลเหล่านี้จะสามารถเพิ่มระยะขอบอย่างมีความหมายได้ มิฉะนั้นจะทำให้ตัวเองเสี่ยงต่อการสูญเสียส่วนแบ่งการตลาดให้กับคู่แข่งหรือถูกแยกออก

สำหรับโปรโตคอลเหล่านี้เพื่อให้ได้ผลกำไร ทางออกที่แท้จริงอาจเป็นการคิดนอกกรอบและสร้างรายได้จากอัตรากำไรที่สูงขึ้น

แม้ว่าสิ่งนี้จะท้าทาย แต่เราได้เห็นสัญญาณแรกสุดของ DAO ที่ทำเช่นนี้ เช่น การเปิดตัว GHO Stablecoin ของ Aave ซึ่งจะมีรูปแบบธุรกิจที่คล้ายคลึงกันกับ Maker (ซึ่งมีอัตรากำไรที่สูงกว่าและปัจจุบันไม่ต้องพึ่งพาการขายโทเค็น)

ข้อจำกัดความรับผิด

ข้อมูลทั้งหมดที่มีอยู่บนเว็บไซต์ของเราเผยแพร่ด้วยเจตนาที่ดีและเป็นไปเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น การกระทำใด ๆ ที่ผู้อ่านดำเนินการตามข้อมูลที่พบบนเว็บไซต์ของเราถือเป็นความเสี่ยงของผู้อ่านโดยเฉพาะ Learn ให้ความสำคัญกับข้อมูลคุณภาพสูง เราอุทิศเวลาให้กับการแยกแยะ ค้นคว้า และสร้างเนื้อหาเพื่อการศึกษาซึ่งเป็นประโยชน์กับผู้อ่าน เพื่อเป็นการรักษามาตรฐานนี้และเพื่อสร้างเนื้อหาคุณภาพได้อย่างต่อเนื่อง พาร์ตเนอร์ของเราอาจตอบแทนเราด้วยค่าคอมมิชชั่นสำหรับการจัดวางตำแหน่งต่าง ๆ ในบทความของเรา อย่างไรก็ดี ค่าคอมมิชชั่นนี้ไม่มีผลต่อกระบวนการของเราในการสร้างเนื้อหาที่ไร้อคติ ตรงไปตรงมา และเป็นประโยชน์