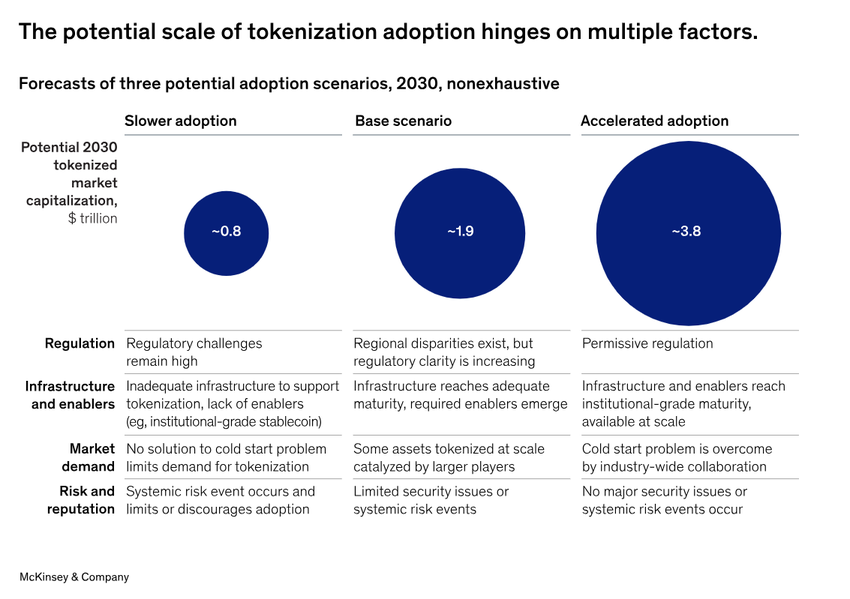

ในรายงานล่าสุด McKinsey &Company คาดการณ์ว่าตลาดสินทรัพย์ทางการเงินที่เป็น Token อาจสูงถึง 2 ล้านล้านดอลลาร์ภายในปี 2030

การคาดการณ์นี้แสดงให้เห็นถึงศักยภาพในการเปลี่ยนแปลงของภาคToken สินทรัพย์ในโลกแห่งความเป็นจริง นอกจากนี้ยังเน้นย้ำถึงความสําคัญเชิงกลยุทธ์ของสถาบันการเงินที่มีความสามารถด้าน Blockchain

การลงทุนที่เป็นประชาธิปไตย Tokenization เปิดประตูสําหรับนักลงทุนรายย่อยได้อย่างไร

การวิเคราะห์ของ McKinsey ชี้ให้เห็นว่าการแปลงสินทรัพย์เป็นTokenจะเกิดขึ้นเป็นระลอก คลื่นลูกแรกจะมุ่งเน้นไปที่ประเภทสินทรัพย์ที่มีผลตอบแทนจากการลงทุนที่พิสูจน์แล้วและความสามารถในการปรับขนาด

ซึ่งรวมถึงเงินสดและเงินฝาก พันธบัตรและตั๋วแลกเงิน ETN กองทุนรวม และการแปลงสินทรัพย์เป็นหลักทรัพย์ ภายในปี 2030 มูลค่าหลักทรัพย์ตามราคาตลาดรวมของโทเค็นอาจสูงถึงประมาณ 2 ล้านล้านดอลลาร์

สถานการณ์ในแง่ร้ายและมองโลกในแง่ดีมีตั้งแต่ประมาณ 1 ล้านล้านดอลลาร์ถึงประมาณ 4 ล้านล้านดอลลาร์ตามลําดับ นักวิเคราะห์ของ McKinsey กล่าวเสริม

อ่านเพิ่มเติม จะลงทุนในสินทรัพย์ Crypto ในโลกแห่งความเป็นจริง RWAได้อย่างไร

ตัวเลขนี้ตรงกันข้ามกับการคาดการณ์ในเดือนกันยายน 2022 โดย ADDX และ BCG ซึ่ง ประเมิน ว่าตลาดโลกสําหรับ Token สินทรัพย์ที่มีสภาพคล่องต่ำอาจสูงถึง 16 ล้านล้านดอลลาร์ภายในปี 2030 การคาดการณ์ที่แตกต่างกันเหล่านี้เน้นมุมมองที่แตกต่างกันเกี่ยวกับความเร็วและขนาดของการนําTokenไปใช้

นอกจากนี้ รายงานยังชี้ให้เห็นว่าแง่มุมที่น่าสนใจที่สุดประการหนึ่งของการแปลง Token คือศักยภาพ ในการทําให้การเข้าถึงการลงทุนแบบเอกสิทธิ์เฉพาะบุคคลเป็นประชาธิปไตย ด้วยการลดขนาดการลงทุนขั้นต่ํา tokenization ช่วยให้นักลงทุนในวงกว้างสามารถมีส่วนร่วมในสินทรัพย์ที่มีมูลค่าสูงได้

การทําให้เป็นประชาธิปไตยนี้เห็นได้ชัดในภูมิภาคเช่นไทยและฟิลิปปินส์ การออกพันธบัตรToken ในพื้นที่เหล่านั้นทําให้นักลงทุนรายย่อยสามารถมีส่วนร่วมผ่านการเป็นเจ้าของแบบเศษส่วน

ข้อตกลงการซื้อคืนหรือ repos ยังเป็น กรณีการใช้งานที่ประสบความสําเร็จสําหรับการแปลงเป็น Token ปัจจุบันสถาบันการเงินอย่าง Goldman Sachs ทําธุรกรรมปริมาณการซื้อคืนรายเดือนหลายล้านล้านดอลลาร์โดยใช้แพลตฟอร์มToken

ในด้านการดําเนินงาน การดําเนินการที่เปิดใช้งานสัญญาอัจฉริยะจะทําให้การจัดการวงจรชีวิตประจําวันเป็นไปโดยอัตโนมัติ เช่น การประเมินมูลค่าหลักประกันและการเติมเงินมาร์จิ้น ช่วยลดข้อผิดพลาดและความล้มเหลวในการชําระบัญชี และทําให้การรายงานง่ายขึ้น การชําระเงินทันทีและข้อมูลบนเครือข่ายตลอด 24 ชั่วโมงทุกวันยังช่วยปรับปรุงประสิทธิภาพของเงินทุนผ่านสภาพคล่องระหว่างวันสําหรับการกู้ยืมระยะสั้นและการใช้หลักประกันที่เพิ่มขึ้น” นักวิเคราะห์ของ McKinsey อธิบายอย่างละเอียด

การเอาชนะความท้าทายด้านกฎระเบียบและ Cold Start

แม้จะมีประโยชน์ที่ชัดเจนและโมเมนตัมที่เพิ่มขึ้น แต่รายงานยอมรับว่าการนําโทเค็นมาใช้อย่างแพร่หลายต้องเผชิญกับความท้าทายหลายประการ รวมถึงอุปสรรคด้านกฎระเบียบ ความท้าทายที่สําคัญประการหนึ่งคือความซับซ้อนของการปรับปรุงโครงสร้างพื้นฐานที่มีอยู่ให้ทันสมัยในอุตสาหกรรมที่มีกฎระเบียบสูง

ในเขตอํานาจศาลหลายแห่ง ยังขาดความแน่นอนด้านกฎระเบียบและกฎหมายในการมีส่วนร่วมกับสินทรัพย์ดิจิทัลทุกรูปแบบ และตัวเปิดใช้งานที่สําคัญ เช่น ความพร้อมใช้งานอย่างกว้างขวางของเงินสดโทเค็นขายส่งและเงินฝากสําหรับการชําระบัญชี ยังไม่ได้รับการจัดหา รายงานระบุ

นอกเหนือจากความท้าทายด้านกฎระเบียบแล้ว รายงานของ McKinsey ยังเน้นย้ำถึงความสําคัญของการเอาชนะปัญหา การสตาร์ทเย็น เพื่อให้ได้ขนาดที่แท้จริงในการสร้าง Token ความท้าทายนี้เกิดขึ้นจากความต้องการผลกระทบของเครือข่าย ซึ่งนักลงทุนได้รับมูลค่าที่แท้จริงจากการประหยัดต้นทุน สภาพคล่องที่สูงขึ้น หรือการปฏิบัติตามข้อกําหนดที่เพิ่มขึ้น

อ่านเพิ่มเติม: ผลกระทบของโทเค็นสินทรัพย์ในโลกแห่งความเป็นจริง RWA อะไร

อย่างไรก็ตาม รายงานได้แนะนําแนวคิดของห่วงโซ่คุณค่าขั้นต่ำที่ทํางานได้ MVVCs เพื่อแก้ปัญหาการสตาร์ทเย็น MVVC ร่วมมือกับสถาบันการเงินและผู้มีส่วนได้ส่วนเสียอื่น ๆ เพื่อสร้างโครงสร้างพื้นฐานที่เชื่อมต่อถึงกันซึ่งสนับสนุนสินทรัพย์ Token ตัวอย่าง ได้แก่ ระบบนิเวศ repo บนBที่ดําเนินการโดย Broadridge และ แพลตฟอร์ม Onyx ของ JPMorgan ร่วมกับ Goldman Sachs และ BNY Mellon