Strategy (ชื่อเดิม MicroStrategy) เป็นองค์กรที่ถือ Bitcoin มากที่สุดในโลก โดยถือครองอยู่ที่ 671,268 BTC ซึ่งคิดเป็นมากกว่า 3.2% ของ Bitcoin ทั้งหมดที่หมุนเวียนอยู่ นั่นจึงทำให้บริษัทนี้กลายเป็นจุดเสี่ยงสูงของระบบนิเวศ Bitcoin

หากบริษัทนี้ล่มสลาย ผลกระทบอาจรุนแรงยิ่งกว่าการสูญเสียของ FTX ในปี 2022 ต่อไปนี้คือเหตุผลว่าทำไมภัยคุกคามนี้ถึงเป็นเรื่องจริง ปัจจัยอะไรที่อาจเป็นตัวกระตุ้น และผลกระทบจะเลวร้ายเพียงใด

MicroStrategy คือการลงทุน Bitcoin แบบใช้เลเวอเรจ

ตัวตนทั้งหมดของ MicroStrategy ตอนนี้ผูกติดกับ Bitcoin โดยบริษัทใช้เงินไปมากกว่า 50 พันล้าน USD เพื่อซื้อ BTC ซึ่งส่วนใหญ่ใช้หนี้และการขายหุ้นเป็นทุน ในขณะที่ธุรกิจซอฟต์แวร์สร้างรายได้เพียง 460 ล้าน USD ต่อปี ซึ่งถือเป็นสัดส่วนที่น้อยมากเมื่อเทียบกับความเสี่ยง

ณ เดือนธันวาคม 2025 ราคาหุ้นของบริษัทซื้อขายต่ำกว่ามูลค่าของ Bitcoin ที่ถือครองอยู่มาก มูลค่าตลาดโดยรวมอยู่ที่ประมาณ 45 พันล้าน USD แต่ BTC ที่ถือไว้มีมูลค่าประมาณ 59–60 พันล้าน USD

นักลงทุนต่างลดมูลค่าสินทรัพย์ของบริษัท เนื่องจากกังวลเรื่องการลดสัดส่วนหุ้น หนี้สิน และความยั่งยืนของบริษัท

โดยมีต้นทุนเฉลี่ยของ BTC อยู่ที่ประมาณ 74,972 USD และการซื้อส่วนใหญ่เกิดขึ้นใกล้จุดสูงสุดของราคาช่วงไตรมาส 4 ปี 2025

มากกว่า 95% ของมูลค่าบริษัทขึ้นอยู่กับราคา Bitcoin โดยสิ้นเชิง

หากBTC ร่วงลงอย่างรุนแรง บริษัทอาจติดกับดักโดยมีหนี้และทุนบุริมสิทธิ์หลายพันล้าน USD โดยไม่สามารถออกจากสถานการณ์ได้

เช่น หาก Bitcoin ร่วง 20% ตั้งแต่วันที่ 10 ตุลาคม แต่ผลขาดทุนของ MSTR กลับมากกว่าเป็นสองเท่าในช่วงเวลาเดียวกัน

อะไรทำให้สิ่งนี้เป็นความเสี่ยงหงส์ดำ

MicroStrategy ใช้กลยุทธ์ที่เข้มข้นในการระดมทุนเพื่อซื้อ Bitcoin โดยได้ขายหุ้นสามัญและออกหุ้นบุริมสิทธิแบบใหม่

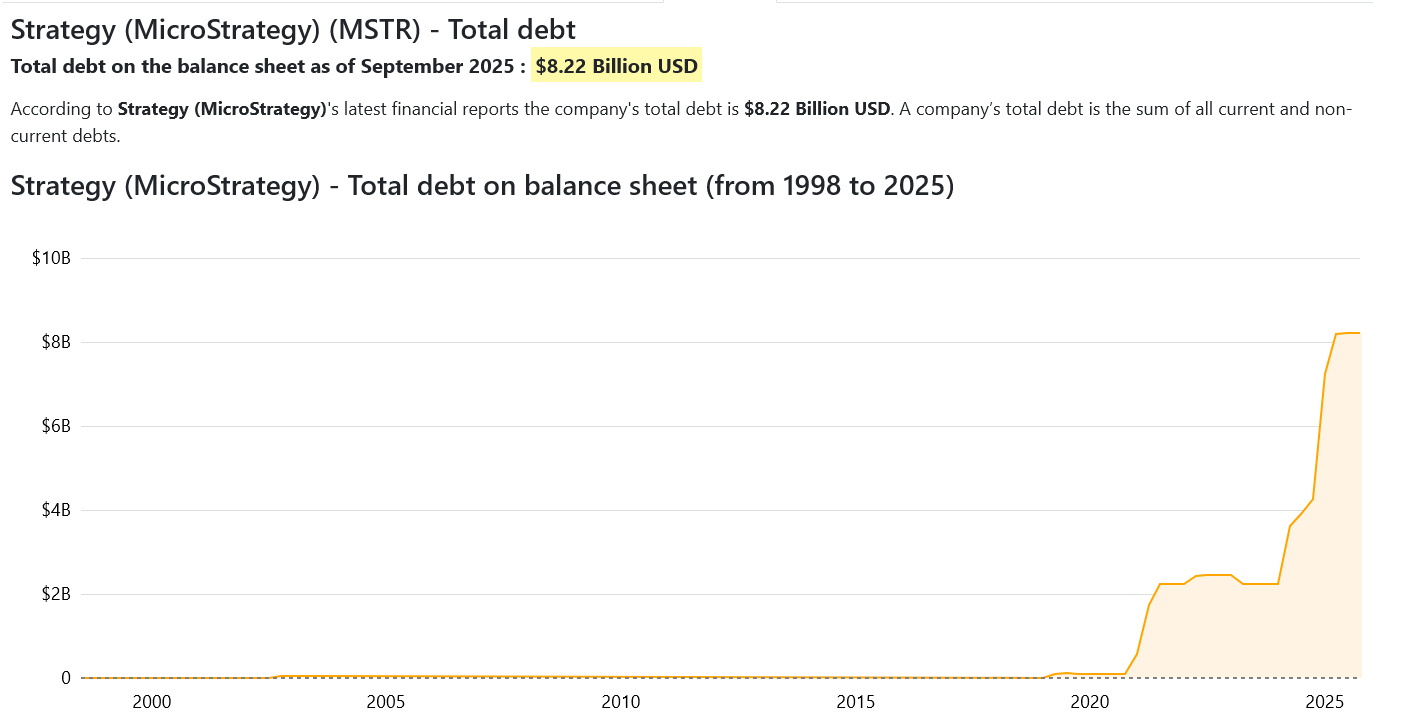

ขณะนี้บริษัทมีหนี้แปลงสภาพ มากกว่า USD 8.2 พันล้าน และมีหุ้นบุริมสิทธิเกินกว่า USD 7.5 พันล้าน เครื่องมือทางการเงินเหล่านี้ต้องใช้กระแสเงินสดจำนวนมากจ่ายดอกเบี้ยและเงินปันผลปีละ USD 779 ล้าน

ในสถานการณ์ปัจจุบัน หาก Bitcoin ร่วงต่ำกว่า USD 13,000 MicroStrategy อาจล้มละลายได้ แม้จะไม่น่าเกิดขึ้นในระยะสั้น แต่ประวัติของ BTC ก็แสดงให้เห็นว่า การร่วงลง 70–80% นั้นเกิดขึ้นบ่อย

การร่วงลงอย่างรุนแรง โดยเฉพาะถ้ามาคู่กับวิกฤตสภาพคล่องหรือความผันผวนที่ขับเคลื่อนโดย ETF สามารถผลักดันให้บริษัทเข้าสู่ภาวะวิกฤติได้

ต่างจาก FTX MicroStrategy ไม่ใช่แพลตฟอร์มแลกเปลี่ยน แต่หากบริษัทล้มเหลวผลกระทบอาจรุนแรงกว่า เนื่องจากถือ Bitcoin มากกว่านิติบุคคลใดๆ ยกเว้นกองทุน ETF และรัฐบาลบางประเทศ

การขายสินทรัพย์แบบถูกบังคับ หรือความตื่นตระหนกจากการล่มสลายของ MicroStrategy อาจทำให้ราคาของ BTC ดิ่งลงอย่างแรง และสร้างผลกระทบลูกโซ่ในตลาดคริปโต

MicroStrategy ให้คำมั่นว่าจะไม่ขาย BTC แต่ทุกอย่างขึ้นอยู่กับความสามารถในการระดมเงินสดของบริษัท

ณ สิ้นปี 2025 บริษัทถือ ทุนสำรอง USD 2.2 พันล้าน ซึ่งพอจะจ่ายหนี้ได้สองปี อย่างไรก็ตาม กันชนนี้อาจหมดไปหาก BTC ดิ่งลงและตลาดทุนปิดตัว

กลยุทธ์ของ Michael Saylor จะพังทลายได้แค่ไหน

ความน่าจะเป็นไม่ได้มีแค่สองทางเลือก แต่ความเสี่ยงกำลังเพิ่มขึ้น

สถานการณ์ปัจจุบันของ MicroStrategy อยู่ในภาวะเปราะบาง โดยราคาหุ้นลดลงถึง 50% ในปีนี้ mNAV ต่ำกว่า 0.8× และนักลงทุนสถาบันต่างก็หันไปลงทุนใน Bitcoin ETF กันมากขึ้น เพราะมีค่าธรรมเนียมถูกกว่าและโครงสร้างก็ซับซ้อนน้อยกว่า

กองทุนดัชนีอาจตัดสินใจถอดหุ้น MSTR ออกเนื่องจากโครงสร้างบริษัท ซึ่งอาจกระตุ้นให้เกิดการไหลออกแบบ passive เป็นพันล้าน USD

หากราคา Bitcoin ตกลงต่ำกว่า 50,000 USD และคงอยู่ระดับนั้น มูลค่าตลาดของบริษัทอาจร่วงลงต่ำกว่าหนี้สินของตัวเอง ขณะนั้นความสามารถในการระดมทุนก็อาจเหือดแห้ง นำไปสู่การตัดสินใจที่เจ็บปวด อย่างเช่นการขายสินทรัพย์หรือปรับโครงสร้าง

โอกาสที่อาจเกิดการล่มสลายโดยสมบูรณ์ในปี 2026 นั้นมีน้อยแต่ก็ไม่ใช่ศูนย์ โดยการประเมินคร่าวๆ อาจอยู่ที่ประมาณ 10–20% จากความเสี่ยงในงบดุล พฤติกรรมตลาด และความผันผวนของ Bitcoin ในปัจจุบัน

แต่หากเกิดขึ้นจริง ความเสียหายอาจรุนแรงกว่า การล่มสลายของ FTX เนื่องจาก FTX เป็นศูนย์ซื้อขายแบบ Centralized แต่ MicroStrategy คือหนึ่งในผู้ถือครอง Bitcoin รายใหญ่ของโลก

หากบริษัทเทขาย Bitcoin ออกสู่ตลาดพร้อมกัน ราคากับความเชื่อมั่นต่อ Bitcoin อาจถูกกระทบหนัก และมีแนวโน้มจะลุกลามไปสู่การเทขายในสินทรัพย์คริปโตอื่นๆ อย่างกว้างขวาง