พื้นที่ DeFi กำลังขยายตัว โดยมีการเพิ่มขึ้นของโปรโตคอลการเดิมพันและการเดิมพันซ้ำที่ได้รับความสนใจมากขึ้นเรื่อยๆ การพัฒนาเหล่านี้ช่วยให้ผู้ใช้สามารถเดิมพันและใช้สินทรัพย์ซ้ำหลายครั้ง ซึ่งมีศักยภาพในการสร้างผลตอบแทนที่สูงขึ้น อย่างไรก็ตาม เมื่อระบบเหล่านี้มีความซับซ้อนมากขึ้น ก็ยังมีความเสี่ยงต่อความเสี่ยงระบบที่อาจเกิดขึ้นได้

โครงการเช่น EigenLayer กำลังผลักดันขีดจำกัดของการเพิ่มผลตอบแทนสูงสุด แต่ผลตอบแทนเหล่านี้ยั่งยืนหรือไม่? ยังคงมีคำถามว่านวัตกรรมเหล่านี้กำลังจัดตั้ง DeFi ให้ประสบความสำเร็จอย่างยั่งยืนหรือกำลังสร้างคลื่นความเสี่ยงใหม่

อิทธิพลที่เพิ่มขึ้น

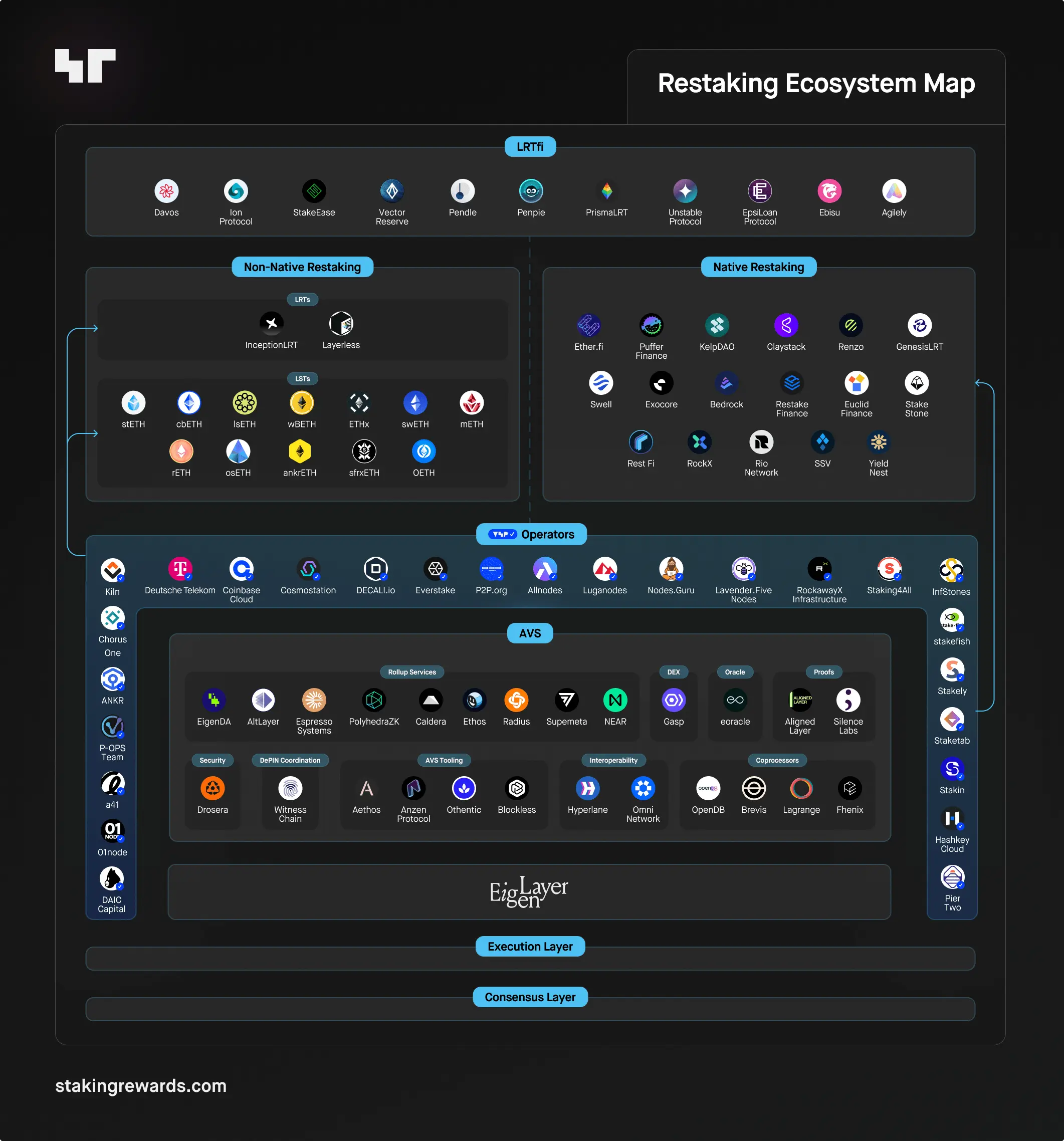

โปรโตคอลการเดิมพันซ้ำ ซึ่งนำโดยแพลตฟอร์มเช่น EigenLayer ได้กลายเป็นกำลังสำคัญในภาคการเงินแบบกระจายอำนาจ (DeFi) การเดิมพันซ้ำหมายถึงกระบวนการที่ผู้ใช้นำสินทรัพย์ที่เดิมพันในโปรโตคอลหนึ่ง เช่น โทเค็นการเดิมพันแบบเหลวของ Ethereum (LSTs) และเดิมพันอีกครั้งบนแพลตฟอร์มอื่นเพื่อสร้างผลตอบแทนเพิ่มเติม

กระบวนการนี้ได้ปลดล็อกศักยภาพในการสร้างรายได้ที่สำคัญ ซึ่งผลักดันให้การเดิมพันซ้ำเพิ่มขึ้น ในปี 2024 โทเค็นการเดิมพันแบบเหลว (LRTs) มีการเติบโตอย่างมากถึง 4,900% ในมูลค่ารวมที่ถูกล็อก (TVL) โดยเพิ่มขึ้นเป็น 15 พันล้าน USD จากเพียง 280 ล้าน USD ในต้นปี 2024

การผลักดันเพื่อผลตอบแทนที่สูงขึ้นเป็นสิ่งสำคัญในการรักษาความน่าสนใจของการเดิมพัน โดยเฉพาะเมื่อปริมาณ ETH ที่เดิมพันบน Beacon Chain เพิ่มขึ้นและ APY (อัตราผลตอบแทนรายปี) เฉลี่ยลดลง นี่คือหนึ่งในเหตุผลหลักที่ DeFi และโปรโตคอลการเดิมพันซ้ำได้รับการตอบรับเป็นอย่างดี Alon Muroch ซีอีโอและผู้ก่อตั้ง SSV.Labs กล่าวในการสัมภาษณ์พิเศษกับ BeInCrypto

อ่านเพิ่มเติม: Ethereum Restaking: มันคืออะไรและทำงานอย่างไร?

โปรโตคอลการเดิมพันซ้ำมอบโอกาสให้ผู้ใช้เพิ่มผลตอบแทนจากสินทรัพย์ที่เดิมพันโดยไม่ต้องสละสภาพคล่อง อย่างไรก็ตาม เมื่อการเดิมพันซ้ำขยายตัว ความกังวลเกี่ยวกับความเสี่ยงด้านสภาพคล่องและความปลอดภัยก็เริ่มปรากฏขึ้น

แต่ละชั้นเพิ่มเติมในการเดิมพันซ้ำเพิ่มทั้งความเสี่ยงและผลตอบแทน ทำให้เป็นตัวเลือกที่ผู้ใช้ต้องตัดสินใจตามความอดทนต่อความเสี่ยงของตน เนื่องจากมีจุดที่อาจล้มเหลวมากขึ้น แต่ก็เปิดโอกาสให้ได้รับผลตอบแทนที่สูงขึ้นอย่างมาก ในท้ายที่สุด ผู้ใช้มีอิสระในการตัดสินใจระดับของการเปิดเผยที่พวกเขาสบายใจ Muroch เสริม

การทรงตัวระหว่างคำมั่นสัญญาและอันตรายของการเดิมพันซ้ำ

แม้ว่าความสามารถในการใช้สินทรัพย์ที่ถูกเดิมพันซ้ำจะถูกยกย่องว่าเป็นนวัตกรรม แต่มันก็นำเสนอชั้นของความเสี่ยงใหม่ๆ ในเบื้องต้น การเดิมพันซ้ำหมายถึงการใช้สินทรัพย์ที่ถูกเดิมพันในโปรโตคอลต่างๆ ซึ่งอาจดูน่าสนใจสำหรับการเพิ่มผลตอบแทน แต่มันก็สร้างความเสี่ยงระบบให้เกิดขึ้น

Muroch ได้ระบุปัญหาหลักๆ ที่เกี่ยวข้องกับการเดิมพันซ้ำ:

- ช่องโหว่ของสัญญาอัจฉริยะ ความซับซ้อนของกลไกการเดิมพันซ้ำเพิ่มโอกาสในการเกิดข้อผิดพลาดและการถูกแฮ็กในสัญญาอัจฉริยะที่ควบคุมโปรโตคอลเหล่านี้ ผู้ใช้อาจสูญเสียเงินหากสัญญาถูกบุกรุก

- ความซับซ้อนและการขาดความเข้าใจ เมื่อกลยุทธ์การเดิมพันซ้ำมีความซับซ้อนมากขึ้น มีความเสี่ยงที่ผู้ใช้อาจไม่เข้าใจถึงความเสี่ยงที่พวกเขากำลังรับมือ บางบริการที่ได้รับการตรวจสอบอย่างแข็งขัน (AVSs) มีความเสี่ยงสูงกว่าเนื่องจากมีเกณฑ์การตัดสินที่ซับซ้อน/มากขึ้นสำหรับ AVSs ต่างๆ

- ความเสี่ยงจากการตัดสิน หากตัวตรวจสอบถูกพบว่ามีพฤติกรรมเป็นอันตราย ส่วนหนึ่งของ ETH ที่เดิมพันซ้ำของพวกเขาอาจถูกตัดสิน ความเสี่ยงนี้ยิ่งใหญ่ขึ้นเพราะผู้ดำเนินการโหนดต้องเผชิญกับเงื่อนไขการตัดสินสำหรับทั้งชั้นพื้นฐานของ Ethereum และ AVSs เพิ่มเติม

นอกจากนี้ โครงสร้างการเงินที่อยู่เบื้องหลังการเดิมพันซ้ำทำให้ DeFi ตกอยู่ในความเสี่ยงของการระบายสภาพคล่อง ตัวอย่างเช่น ระบบการเดิมพันซ้ำปัจจุบันของ EigenLayer อนุญาตให้ผู้ใช้เดิมพันซ้ำโทเค็นการเดิมพันแบบเหลว (LSTs) หลายครั้ง ทำให้เกิดความท้าทายด้านสภาพคล่อง ความเสี่ยงเหล่านี้ปรากฏชัดในการโจมตี Ankr ที่แฮ็กเกอร์สร้างโทเค็น aBNBc ปลอมได้ถึง 6 พันล้านล้านโทเค็น ทำให้ราคาของสินทรัพย์การเดิมพันแบบเหลวลดลงในโปรโตคอลต่างๆ

กรอบการกำกับดูแลที่ไม่ชัดเจนยังเพิ่มความซับซ้อนในการเดิมพันซ้ำ Muroch เตือนว่าผู้กำกับดูแลจะมีแนวโน้มที่จะใช้มาตรการระมัดระวังต่อการเดิมพันซ้ำ เนื่องจากมันมีความเสี่ยงและความซับซ้อนเพิ่มเติม พวกเขาอาจกำหนดข้อบังคับที่เข้มงวดขึ้นเพื่อปกป้องนักลงทุนและรักษาเสถียรภาพของระบบการเงินเมื่อโปรโตคอลเหล่านี้ได้รับความนิยม

ภัยคุกคามจากการเดิมพันซ้ำเกินไป

EigenLayer หนึ่งในโปรโตคอลการเดิมพันซ้ำที่ใหญ่ที่สุด ได้รวบรวมเงินลงทุนมากกว่า 19 พันล้าน USD ใน TVL ภายในกลางปี 2024 แม้ว่าการขยายตัวที่น่าประทับใจนี้จะแสดงถึงความต้องการของตลาดสำหรับผลตอบแทนที่สูงขึ้น แต่ก็ทำให้เกิดคำถามเกี่ยวกับความยั่งยืนของโปรโตคอลเหล่านี้

การครองตลาดของ EigenLayer ยังเป็นภัยคุกคามที่ไม่เหมือนใครต่อความปลอดภัยโดยรวมของ Ethereum เนื่องจากแพลตฟอร์มการเดิมพันซ้ำเหล่านี้กำลังจัดการกับปริมาณ ETH ที่ถูกเดิมพันจำนวนมาก ความล้มเหลวใดๆ อาจส่งผลต่อโมเดลความปลอดภัยของ Ethereum โดยตรง

ผู้เชี่ยวชาญ รวมถึงผู้ร่วมก่อตั้ง Ethereum อย่าง Vitalik Buterin ได้แสดงความกังวลว่าหากโปรโตคอลการเดิมพันซ้ำล้มเหลว อาจนำไปสู่การเรียกร้องให้มีการแยกสายงานของ Ethereum เพื่อ “แก้ไข” ความเสียหาย ซึ่งเป็นผลลัพธ์ที่คุกคามความเป็นอิสระในการตัดสินใจของเครือข่าย

อ่านเพิ่มเติม: วิธีการเข้าร่วมในการแจก EigenLayer: คู่มือทีละขั้นตอน

อย่างไรก็ตาม Muroch ได้ลดทอนความรุนแรงของสถานการณ์นี้ โดยอธิบายว่า “ในทางทฤษฎีแล้วเป็นเรื่องไม่ดี แต่ในทางปฏิบัติแล้วมีโอกาสเกิดขึ้นน้อยมาก”

“หากมีจำนวน Ether ที่มากถูกล็อกไว้ใน EigenLayer และผู้ดำเนินการขนาดใหญ่ประสบกับเหตุการณ์การตัดสินที่รุนแรง อาจนำไปสู่การเกิดความเสียหายต่อเนื่องจากการตัดสิน ในสถานการณ์ที่เลวร้ายที่สุด อาจทำให้ความปลอดภัยของเครือข่าย Ethereum ได้รับผลกระทบ อย่างไรก็ตาม จะต้องใช้เวลานานก่อนที่ผู้ดำเนินการที่ถูกตัดสินจะไม่แก้ไขปัญหา จึงจะทำให้ความปลอดภัยของ Ethereum ถูกคุกคาม” เขาอธิบาย

เขายังได้เน้นถึงข้อดีที่สำคัญ โดยระบุว่าการรีสเตคช่วยเพิ่มต้นทุนในการทุจริตสำหรับผู้โจมตีที่มีศักยภาพ การเปลี่ยนแปลงนี้เสริมความปลอดภัยโดยไม่เพียงแต่เน้นที่โปรโตคอลเดี่ยว แต่ยังรวมถึงผลรวมของสินทรัพย์ที่ถูกเดิมพันทั้งหมด

อันตรายที่ซ่อนอยู่ของการเพิ่มผลตอบแทน

การแสวงหาผลตอบแทนที่สูงขึ้นทำให้ผู้เดิมพันใช้กลยุทธ์ที่ซับซ้อนมากขึ้น ซึ่งมีทั้งความเสี่ยงทางการเงินและเทคนิค ทางการเงินแล้ว โปรโตคอลการรีสเตคส่งเสริมให้ผู้ใช้เดิมพันสินทรัพย์ของตนในหลายแพลตฟอร์ม ทำให้เงินทุนถูกผูกไว้ในระบบที่เชื่อมโยงกัน ส่งผลให้เกิดความเสี่ยงทางการเงินระบบ โดยความเสี่ยงในโปรโตคอลหนึ่งอาจนำไปสู่ผลกระทบที่กว้างขึ้นในระบบนิเวศ

Muroch เตือนว่าการรีสเตคยังเป็นแนวคิดที่ค่อนข้างใหม่ ทำให้ยากที่จะคาดการณ์ผลกระทบระยะยาว ความเป็นไปได้ของปัญหาที่ไม่คาดคิด โดยเฉพาะในตลาดที่ผันผวน เพิ่มความไม่แน่นอนในอนาคตของกลยุทธ์เหล่านี้

“รางวัลจากการเดิมพันเพิ่งเริ่มใช้ไม่นาน หมายความว่าจะต้องใช้เวลาบ้างก่อนที่จะเข้าใจผลกระทบระยะยาวอย่างเต็มที่ ตามปกติ ยังมี ‘ความไม่รู้ที่ไม่รู้’ ที่อาจเกิดขึ้น ในอนาคต หากมูลค่าของสินทรัพย์ที่รีสเตคลดลงอย่างรวดเร็ว การพึ่งพาการรีไฮโปเทเคชั่นและอนุพันธ์ทางการเงินที่ซับซ้อนอาจนำไปสู่วิกฤติสภาพคล่อง” เขากล่าว

สิ่งนี้อาจทำให้ผู้ใช้ต้องขายสินทรัพย์ของตนออกมากมาย ทำให้ความผันผวนของตลาดเพิ่มขึ้น ในกรณีดังกล่าว ความเชื่อมั่นในโปรโตคอลพื้นฐานอาจลดลงอีก ซึ่งอาจนำไปสู่การสั่นคลอนอย่างกว้างขวางในพื้นที่ DeFi

“ณ จุดนี้มันเป็นเพียงการคาดเดา หากมองย้อนกลับไปในอดีตของ DeFi การพยายามเพิ่มผลตอบแทนให้สูงสุดมักจะจบลงอย่างไม่ดี” Muroch เตือน

ในที่สุด ความสำเร็จของโปรโตคอลการรีสเตคขึ้นอยู่กับความสามารถในการสร้างสมดุลระหว่างการเพิ่มผลตอบแทนกับการจัดการความเสี่ยงทางการเงินและเทคนิคที่เกิดขึ้น ในขณะที่ระบบเหล่านี้เติบโตขึ้น ภาคส่วนกำลังเริ่มหลากหลายมากขึ้น มีคู่แข่งใหม่ เปิดตัวโซลูชันการรีสเตคของตนเอง ซึ่งอาจช่วยกระจายความเสี่ยงที่ตอนนี้มุ่งเน้นไปที่แพลตฟอร์มเช่น EigenLayer

การเปลี่ยนแปลงนี้อาจลดความเสี่ยงระบบที่เกี่ยวข้องกับโปรโตคอลหลัก นำไปสู่ระบบนิเวศ DeFi ที่มีเสถียรภาพและความยืดหยุ่นมากขึ้นตามเวลา

เมื่อความตื่นเต้นลดลง ความยั่งยืนของโปรโตคอลเหล่านี้จะถูกทดสอบ และจะต้องประเมินค่าจริงของพวกมันในสภาพแวดล้อมตลาดที่มั่นคงยิ่งขึ้น การเปลี่ยนแปลงนี้อาจเปิดเผยว่านวัตกรรมเหล่านั้นมีความแข็งแกร่งหรือเป็นเพียงแนวโน้มที่เกิดจากการเก็งกำไรเท่านั้น