ดอกเบี้ยที่รัฐบาลกลางสหรัฐต้องชำระสำหรับหนี้สาธารณะสูงเกิน 1 ล้านล้าน USD เป็นครั้งแรกในปีงบประมาณ 2025 ซึ่งค่าใช้จ่ายด้านดอกเบี้ยขณะนี้มากกว่าทั้งงบประมาณกลาโหมและ Medicare ซึ่งนับเป็นครั้งแรกในประวัติศาสตร์ของสหรัฐอเมริกา

นักวิเคราะห์ในวอลล์สตรีทและผู้ใช้โซเชียลมีเดียต่างก็พูดถึงคำว่า ไวมาร์ เพื่อเตือนถึงวิกฤตทางการคลังที่กำลังทวีความรุนแรงขึ้น ขณะเดียวกัน กระทรวงการคลังสหรัฐก็กำลังวางตำแหน่ง stablecoin ให้เป็นเครื่องมือเชิงกลยุทธ์เพื่อดูดซับหนี้สาธารณะที่เพิ่มขึ้นอย่างต่อเนื่อง

ตัวเลขวิกฤตที่เห็นได้ชัดในประเทศไทย

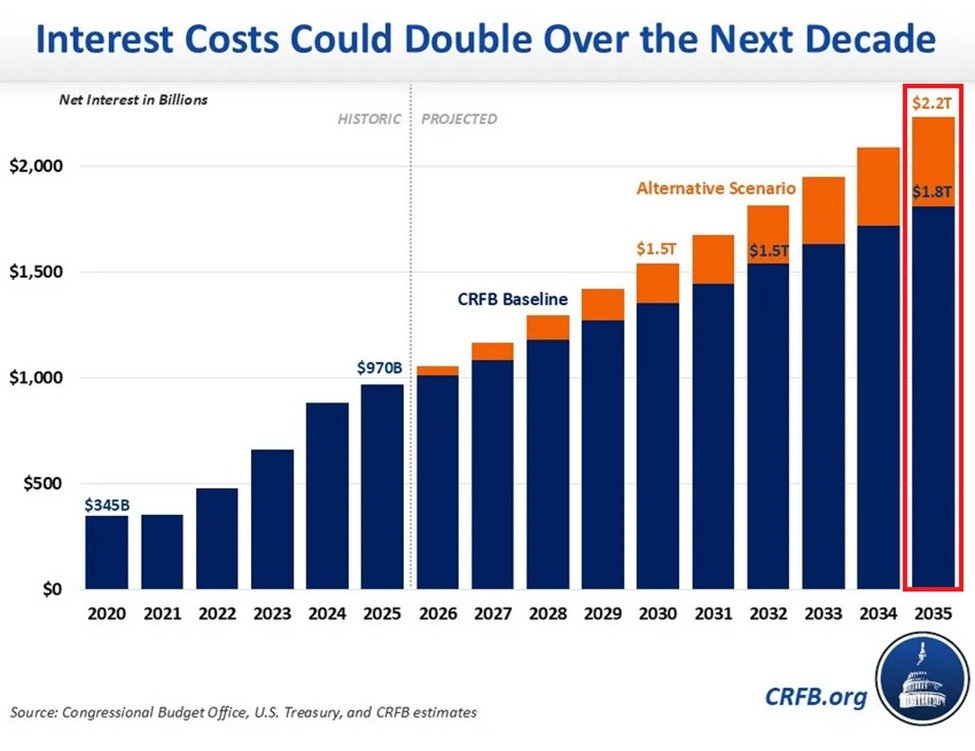

ในปีงบประมาณ 2020 ค่าใช้จ่ายสุทธิด้านดอกเบี้ยอยู่ที่ 345 พันล้าน USD แต่ภายในปี 2025 ตัวเลขนี้ เพิ่มเกือบสามเท่าเป็น 970 พันล้าน USD ซึ่งมากกว่างบประมาณกลาโหมประมาณ 100 พันล้าน USD และเมื่อรวมดอกเบี้ยทั้งหมดของหนี้สาธารณะที่ถือโดยประชาชน ตัวเลขก็ได้ทะลุ 1 ล้านล้าน USD เป็นครั้งแรก

สำนักงานงบประมาณรัฐสภาสหรัฐคาดการณ์ว่าการใช้จ่ายดอกเบี้ยสะสมตลอดสิบปีข้างหน้าจะรวมทั้งสิ้น 13.8 ล้านล้าน USD ซึ่งเกือบจะเป็นสองเท่าของจำนวนเงินที่ปรับอัตราเงินเฟ้อแล้วในช่วงสองทศวรรษที่ผ่านมา

คณะกรรมการเพื่อความรับผิดชอบด้านงบประมาณของรัฐบาลกลาง เตือนว่า หากเป็นไปตามสถานการณ์ทางเลือก ซึ่งกำหนดให้ภาษีศุลกากรผิดกฎหมายและบทบัญญัติชั่วคราวในกฎหมายล่าสุดเปลี่ยนเป็นถาวร ค่าใช้จ่ายดอกเบี้ยอาจแตะ 2.2 ล้านล้าน USD ภายในปี 2035 หรือเพิ่มขึ้น 127% จากระดับปัจจุบัน

เหตุใดสิ่งนี้จึงไม่เคยเกิดขึ้นมาก่อน

อัตราส่วนหนี้ต่อ GDP แตะ 100% ซึ่งเป็นระดับที่ไม่เคยเห็นมาตั้งแต่สงครามโลกครั้งที่สอง และภายในปี 2029 ตัวเลขนี้จะทะลุจุดสูงสุดในปี 1946 ที่ 106% และยังคงสูงขึ้นต่อเนื่องจนเป็น 118% ในปี 2035

ที่น่ากังวลที่สุดคือวิกฤตนี้มีลักษณะส่งเสริมปัญหาตัวเอง เพราะรัฐบาลกลางสหรัฐกู้ยืมเงินประมาณ 2 ล้านล้าน USD ต่อปี ซึ่งราวครึ่งหนึ่งนำไปชำระหนี้เดิมเท่านั้น Chris Towner นักวิเคราะห์จาก CRFB เตือนถึงความเสี่ยงของการเข้าสู่ วงจรหนี้ โดยกล่าวว่า หากผู้ให้กู้เกิดความไม่มั่นใจว่าเราจะชำระคืนครบทั้งหมด อัตราดอกเบี้ยอาจสูงขึ้น ซึ่งส่งผลให้เราต้องกู้เพิ่มเพื่อมาจ่ายดอกเบี้ยอีก

| เหตุการณ์สำคัญทางประวัติศาสตร์ | ปี | ความสำคัญ |

|---|---|---|

| ดอกเบี้ยสูงกว่างบกลาโหม | 2024 | เป็นครั้งแรกนับตั้งแต่สงครามโลกครั้งที่สอง |

| ดอกเบี้ยสูงกว่า Medicare | 2024 | การชำระหนี้กลายเป็นงบประมาณด้านสุขภาพที่สูงสุด |

| สัดส่วนหนี้ถึง 100% ของ GDP | 2025 | ครั้งแรกหลังสิ้นสุดสงครามโลกครั้งที่สอง |

| หนี้แซงจุดสูงสุดปี 1946 (106%) | 2029 | จะเกินสถิติสูงสุดตลอดกาล |

ปฏิกิริยาตลาดของเยอรมนีในยุคไวมาและการซื้อทองคำ

โซเชียลมีเดียเกิดกระแสวิพากษ์วิจารณ์อย่างมากเกี่ยวกับการคาดการณ์นี้ โดยผู้ใช้รายหนึ่งเขียนว่า เส้นทางนี้ไม่อาจยั่งยืนได้หากไม่เปลี่ยนแปลง และอีกรายโพสต์ว่า weimar ซึ่งเปรียบเทียบกับภาวะเงินเฟ้อรุนแรงของประเทศเยอรมนีในยุคปี 1920 ขณะเดียวกันก็มีผู้ใช้แสดงความคิดเห็นว่า ยุคของภาระดอกเบี้ยได้เริ่มต้นขึ้นแล้ว สะท้อนความรู้สึกว่าประเทศสหรัฐอเมริกาได้เข้าสู่ช่วงใหม่

โดยเสียงข้างมากเรียกร้องให้ผู้คนหันไปถือสินทรัพย์ที่มีมูลค่าแข็งแกร่ง เช่น ทองคำ เงิน และอสังหาริมทรัพย์ น่าสังเกตว่ายังแทบไม่มีการพูดถึง Bitcoin ซึ่งบ่งชี้ว่าความคิดแบบ gold bug แบบเดิมยังคงครองใจนักลงทุนรายย่อยอยู่มาก

ผลกระทบต่อตลาด

ในระยะสั้น การออกพันธบัตรรัฐบาลที่พุ่งสูงขึ้นจะดูดซับสภาพคล่องของตลาด เพราะอัตราผลตอบแทนที่ปราศจากความเสี่ยงใกล้ 5% ตลาดหุ้นและคริปโตจึงเผชิญแรงกดดันทางโครงสร้างในระยะกลางเช่นกัน โดยแรงกดดันด้านการคลังอาจเร่งให้เกิดการเข้มงวดด้านกฎหมายและการเก็บภาษีคริปโตมากยิ่งขึ้น

แต่ในระยะยาว กลับกลายเป็นภาวะย้อนแย้งสำหรับนักลงทุนคริปโต เพราะยิ่งความไม่มั่นคงทางการคลังรุนแรงขึ้น เทรนด์ของ Bitcoin ที่เปรียบได้กับทองคำดิจิทัลจะยิ่งแข็งแกร่งขึ้น และยิ่งระบบการเงินแบบเก่าย่ำแย่ลง ทุกคนก็ยิ่งมีเหตุผลมากขึ้นในการถือครองสินทรัพย์นอกระบบ

Stablecoins: วิกฤตและทางออก

กรุงวอชิงตันได้พบพันธมิตรที่ไม่คาดคิดในการแก้ปัญหาการคลัง โดยพระราชบัญญัติ GENIUS ซึ่งประกาศใช้ในเดือนกรกฎาคม 2025 กำหนดให้ผู้ออก stablecoin ต้องคงเงินสำรอง 100% เป็นสกุล USD หรือพันธบัตรรัฐบาลสหรัฐแบบระยะสั้น ซึ่งมาตรการนี้ได้เปลี่ยนบริษัท stablecoin ให้กลายเป็นผู้ซื้อตราสารหนี้รัฐบาลรายใหญ่ในเชิงโครงสร้าง

รัฐมนตรีว่าการกระทรวงการคลัง Scott Bessent กล่าวว่า stablecoin เป็นการปฏิวัติวงการการเงินดิจิทัล ที่จะส่งผลให้ความต้องการพันธบัตรสหรัฐเพิ่มสูงขึ้นอย่างมาก

ขณะเดียวกัน Standard Chartered ได้ประเมินว่าผู้ออก stablecoin จะซื้อพันธบัตรระยะสั้นของรัฐบาลสหรัฐมูลค่า 1.6 ล้านล้าน USD ภายในสี่ปี เพียงพอต่อการดูดซับพันธบัตรใหม่ทั้งหมดในสมัยที่สองของ Donald Trump ซึ่งยอดนี้สูงกว่าการถือครองพันธบัตรโดยประเทศจีนที่ 784 พันล้าน USD จึงทำให้ stablecoin มีบทบาทแทนที่สถาบันการเงินต่างชาติที่ทยอยลดการถือครองหนี้สหรัฐ

ยุคเริ่มต้นชำระหนี้

วิกฤตการคลังของอเมริกากำลังเปิดโอกาสใหม่ให้กับวงการคริปโต ในขณะที่นักลงทุนกระแสหลักพากันแห่ซื้อทองคำ แต่ stablecoin กลับค่อยๆ เข้ามามีบทบาทสำคัญในโครงสร้างตลาดหนี้ของสหรัฐ วอชิงตันยอมรับการกำกับดูแล stablecoin ไม่ใช่แค่เพื่อการพัฒนาเทคโนโลยี แต่เป็นเรื่องของการอยู่รอด ยุคของการจ่ายดอกเบี้ยจึงได้เริ่มต้นขึ้น และคริปโตอาจเป็นผู้ได้ประโยชน์อย่างเหนือความคาดหมาย