สถานการณ์สงครามไม่ได้เอื้อให้เกิดเรื่องเล่าแบบสะอาด ตลาดมักจะทำสองอย่างพร้อมกัน คือรีบเข้าสู่ความปลอดภัย จากนั้นจึงปรับราคาทั่วโลกหลังคลื่นช็อกแรกผ่านไป Bitcoin เองก็อยู่ตรงจุดเปลี่ยนสำคัญนี้

ด้วยเหตุนี้ กลยุทธ์การลงทุนเมื่อเกิดสงครามโลกครั้งที่สามจึงไม่ใช่การเดิมพันแบบเดียว หากแต่เป็นลำดับของการตัดสินใจ ในช่วงแรก Bitcoin มักจะแสดงพฤติกรรมเหมือนสินทรัพย์เสี่ยงที่มีเบต้าสูง แต่หลังจากนั้นไม่กี่สัปดาห์ มันก็สามารถกลายเป็นสินทรัพย์แบบพกพาและต้านทานการควบคุมจากรัฐบาลได้ ขึ้นอยู่กับนโยบายที่แต่ละประเทศจะดำเนินต่อไป

ตอนนี้ความกังวลเรื่องสงครามโลกครั้งที่ 3 เป็นเรื่องจริงหรือไม่

เมื่อพิจารณาถึงความตึงเครียดทางภูมิรัฐศาสตร์ในปัจจุบัน การพูดคุยเกี่ยวกับสงครามโลกครั้งที่สามจึงเป็นเรื่องที่ใกล้เคียงความจริงกว่าที่เคย หลายคนอาจมองว่าเราอยู่ท่ามกลางสงครามโลก แต่รูปแบบของมันเปลี่ยนไปจากเมื่อ 90 ปีก่อนอย่างมาก

ตลอดหลายสัปดาห์ที่ผ่านมา จุดเสี่ยงที่เป็นชนวนระเบิดก็ได้ทำให้โอกาสผิดพลาดเหลือช่องว่างน้อยลง

การถกเถียงด้านความมั่นคงของยุโรป ได้เปลี่ยนจากทฤษฎีสู่การวางแผนเชิงปฏิบัติ เจ้าหน้าที่ได้พูดคุยเกี่ยวกับ การรับประกันความมั่นคงหลังสงครามบริเวณยูเครน ซึ่งหัวข้อนี้ รัสเซียถือเป็นเส้นแบ่งที่สำคัญเสมอมา

ในภูมิภาคอินโด-แปซิฟิก การซ้อมรบทางทหารของจีนรอบไต้หวัน ก็ดูคล้ายกับการซ้อมปิดล้อมทางทะเลมากขึ้นเรื่อย ๆ เพราะวิกฤตแบบปิดล้อมไม่จำเป็นต้องยกทัพบุก ก็สามารถเขย่าตลาดได้ เพียงแค่มีอุปสรรคที่การขนส่งทางเรือหรือเกิดเหตุการณ์ผิดพลาดกลางทะเล

พิจารณาสถานการณ์ของสหรัฐอเมริกา ประธานาธิบดี Trump ก็เหมือนกับ ‘กำลังบริหารเวเนซุเอลา’ ในถ้อยแถลงของตนเองหลังควบคุมตัวประธานาธิบดีของประเทศนั้นจากบ้านพักแล้ว running Venezuela

ขณะเดียวกัน รัฐบาลสหรัฐฯ ก็กำลังพูดคุยเรื่องการซื้อกรีนแลนด์ ซึ่งเป็นประเทศอธิปไตยที่อยู่ภายใต้เดนมาร์กและสหภาพยุโรป

นอกจากนี้ยังมีการบังคับใช้มาตรการคว่ำบาตร สัญญาณทางทหารที่เสี่ยงมากขึ้น และการสื่อสารทางภูมิรัฐศาสตร์ที่เข้มข้นขึ้น เมื่อรวมทุกปัจจัยแล้วก็จะเห็นว่าสถานการณ์ระดับโลกสามารถเชื่อมต่อกันด้วยความผิดพลาดเพียงนิดเดียว

นั่นคือเหตุผลที่วิกฤตต่าง ๆ สร้างความเชื่อมโยงกันได้โดยตรง

ความหมายของ WW3 ในโมเดลนี้

บทวิเคราะห์นี้พิจารณาว่า สงครามโลกครั้งที่สามคือเส้นแบ่งที่ชัดเจน

- เกิดข้อขัดแย้งระหว่างประเทศมหาอำนาจนิวเคลียร์อย่างต่อเนื่องโดยตรง และ

- การขยายตัวเกินกว่าเวทีใดเวทีหนึ่ง (ยุโรปรวมกับอินโด-แปซิฟิกคือตัวอย่างที่ชัดที่สุด)

นิยามนี้สำคัญเพราะตลาดตอบสนองต่อความขัดแย้งเฉพาะภูมิภาคกับการเผชิญหน้าหลายเวทีไม่เหมือนกัน

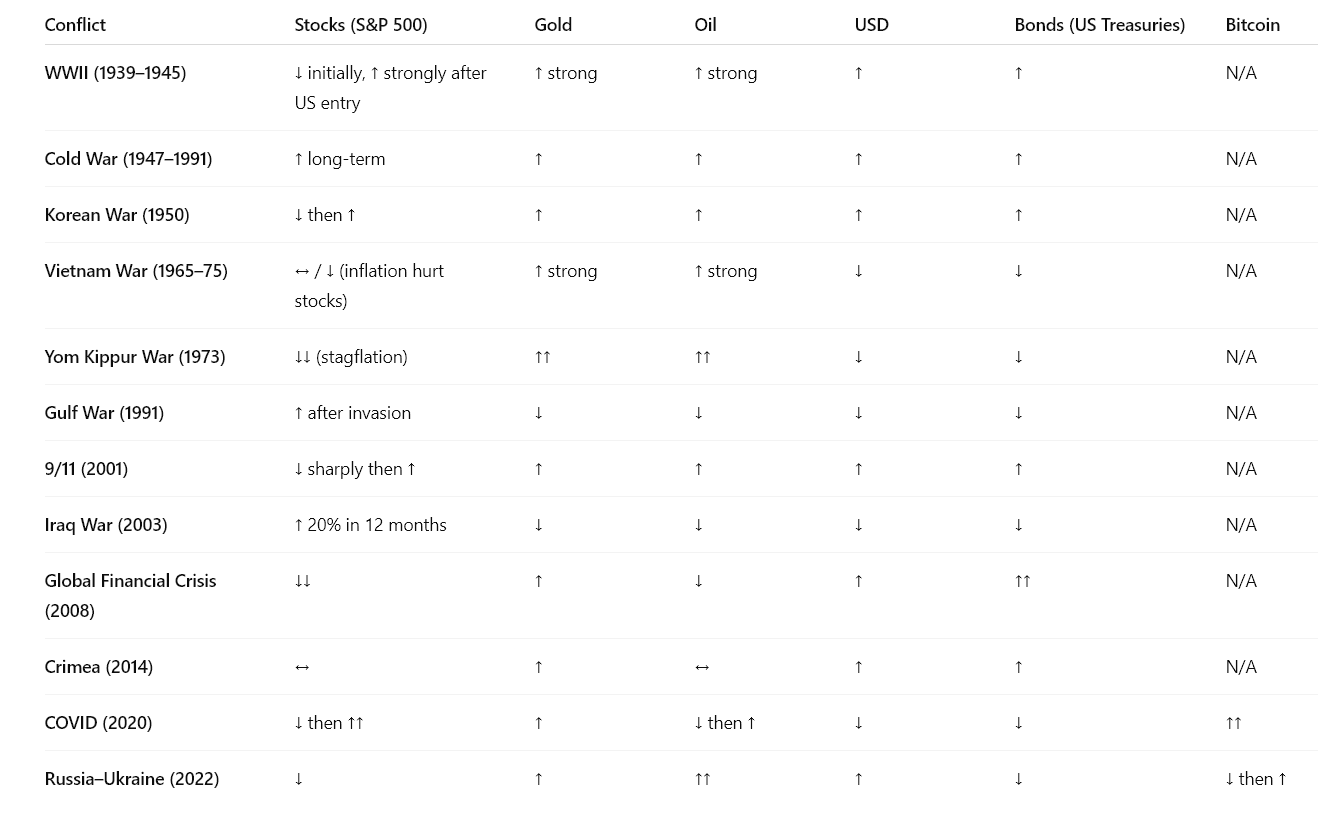

พฤติกรรมสินทรัพย์หลักช่วงสงคราม

บทเรียนที่มีประโยชน์มากที่สุดจากความขัดแย้งในอดีตคือเรื่องโครงสร้าง: ตลาดมักจะขายความไม่แน่นอนก่อน แล้วจึงปรับตัวต่อการตอบสนองเชิงนโยบาย

หุ้น

หุ้นมักปรับตัวลดลงในช่วงแรกของเหตุการณ์ช็อก แต่แล้วอาจฟื้นตัวขึ้นเมื่อตลาดเห็นทิศทางชัดเจนขึ้น แม้สงครามยังดำเนินต่อไปอยู่ก็ตาม อย่างไรก็ตาม จากการศึกษาตลาดช่วงความขัดแย้งสมัยใหม่พบว่า “ความชัดเจน” อาจสำคัญกว่าความขัดแย้งเอง เมื่อนักลงทุนหยุดคาดเดาและเริ่มประเมินราคาใหม่

แต่ก็มีข้อยกเว้น หากสงครามนำไปสู่ การเปลี่ยนแปลงระบบเศรษฐกิจมหภาคที่ยั่งยืน เช่น ความผันผวนของพลังงาน เงินเฟ้อที่ยาวนาน มาตรการปันส่วน หรือภาวะถดถอยรุนแรง ในกรณีเหล่านั้น หุ้นมักเผชิญกับปัญหาในระยะยาว

ทองคำ

ทองคำมีประวัติยาวนาน ในการเพิ่มขึ้นท่ามกลางความหวาดกลัว นอกจากนี้ยังมีประวัติในการคืนกำไรเมื่อน้ำหนักแห่งสงครามจางหายและนโยบายกลายเป็นสิ่งที่คาดเดาได้

ข้อได้เปรียบของทองคำนั้นเข้าใจง่าย ไม่เสี่ยงต่อผู้ออกตราสาร แต่ข้อเสียก็เข้าใจได้ง่ายเช่นกัน เพราะทองคำต้องแข่งขันกับผลตอบแทนที่แท้จริง และเมื่อตลาดให้ผลตอบแทนจริงสูง ทองคำมักเผชิญแรงกดดัน

เงิน

เงินมีพฤติกรรมคล้ายสินทรัพย์ลูกผสม โดยสามารถปรับตัวขึ้นพร้อมทองคำเป็นเครื่องป้องกันความกลัว แต่แล้วมักผันผวนเนื่องจากความต้องการใช้อุตสาหกรรมมีผลกระทบ เงินจึงขยายความผันผวนมากกว่าจะเป็นสินทรัพย์ปลอดภัยแท้จริง

น้ำมันและพลังงาน

เมื่อความขัดแย้งส่งผลกระทบต่อเส้นทางขนส่ง สินค้าโภคภัณฑ์พลังงานจึงกลายเป็นจุดเปลี่ยนของเศรษฐกิจมหภาค ราคาน้ำมันที่พุ่งสูงสามารถเปลี่ยนความคาดหวังด้านเงินเฟ้อได้อย่างรวดเร็ว

และนั่นทำให้ธนาคารกลางต้องเลือกระหว่างการเติบโตกับการควบคุมเงินเฟ้อ ซึ่งทางเลือกนั้นจะกำหนดทิศทางของทุกสิ่งต่อไป

Bitcoin ในสงครามโลก: ขาขึ้นหรือขาลง

บิตคอยน์หาตัวตนเดียวสำหรับสงครามไม่ได้ แต่กลับมีถึงสองคน ซึ่งต่างฝ่ายต่างขัดแย้งกันเอง

- Liquidity-risk Bitcoin: มีพฤติกรรมเหมือนสินทรัพย์เทคโนโลยีเบตาสูงในช่วงที่ต้องลดการใช้เลเวอเรจ

- Portability Bitcoin: มีพฤติกรรมเหมือนสินทรัพย์ที่ต่อต้านการถูกเซ็นเซอร์และไร้พรมแดน เมื่อการควบคุมเงินทุนหรือความกดดันด้านสกุลเงินเพิ่มสูงขึ้น

ในแต่ละช่วง เวอร์ชันไหนจะเหนือกว่าจึงขึ้นกับสถานการณ์ของเฟสในขณะนั้น

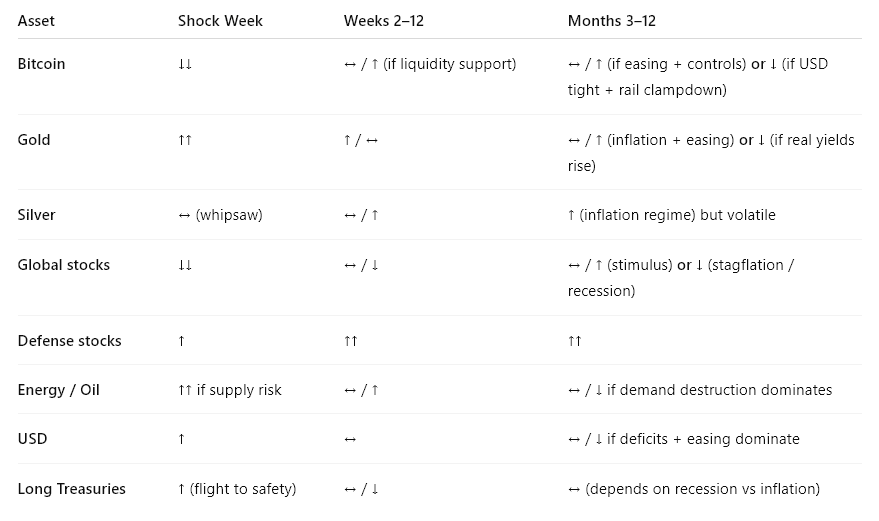

ระยะที่ 1: สัปดาห์แห่งความช็อก

นี่คือช่วงที่เกิดการบังคับขาย นักลงทุนต่างเพิ่มสภาพคล่องโดยถือเงินสดมากขึ้น ขณะที่ฝ่ายบริหารความเสี่ยงจึงต้องลดเลเวอเรจ และความสัมพันธ์ของราคาในตลาดก็ผันผวนสูงขึ้น

ในเฟสนี้ Bitcoin มักซื้อขายโดยสะท้อนความเสี่ยงด้านสภาพคล่อง จึงอาจร่วงลงพร้อมกับหุ้น โดยเฉพาะถ้าตำแหน่งอนุพันธ์มีมากเกินไป หรือสภาพคล่องของstablecoinตึงตัว

ทองคำจึงมักได้รับคำสั่งซื้อเพื่อความปลอดภัยเป็นกลุ่มแรก USD ก็มักแข็งค่า และส่วนต่างเครดิตก็กว้างขึ้น

เฟส 2: ความพยายามสร้างเสถียรภาพ

ตลาดหยุดถามว่า เกิดอะไรขึ้น แล้วเริ่มถามว่านโยบายต่อไปควรทำอย่างไร

ซึ่งนี่เองคือจุดที่ Bitcoin สามารถแยกตัวออกต่างหากจากตลาดอื่นๆ ได้

ถ้าธนาคารกลางและรัฐบาลออกมาตรการสนับสนุนด้านสภาพคล่อง, ตั้ง backstop หรืออัดฉีดสภาพคล่อง Bitcoin ก็มักฟื้นตัวไปพร้อมกับสินทรัพย์เสี่ยงอื่น

แต่ถ้าผู้กำหนดนโยบายเข้มงวดมากขึ้น ไม่ว่าจะเกี่ยวกับการควบคุมทุน ระบบธนาคาร หรือทางเข้าออกของคริปโต เช่น พวก crypto on-ramps การฟื้นตัวของ Bitcoin จึงอาจไม่สม่ำเสมอ มีความผันผวนสูง และแตกแยกในแต่ละภูมิภาคด้วย

ระยะที่ 3: ความขัดแย้งยืดเยื้อ

เมื่อถึงจุดนี้ ความขัดแย้งในตลาดเปลี่ยนสู่ระบอบเศรษฐกิจมหภาค โดยประสิทธิภาพของ Bitcoin จึงขึ้นอยู่กับปัจจัยสี่ประการ

- Dollar liquidity: ภาวะ USD ตึงตัว ส่งผลลบกับ Bitcoin ขณะที่เงื่อนไขผ่อนคลายจะเป็นผลดี

- Real yields: อัตราผลตอบแทนที่แท้จริงเพิ่มทำให้ Bitcoin กับทองคำถูกกดดัน แต่หากลดลงจะหนุนทั้งสอง

- การควบคุมเงินทุนและมาตรการคว่ำบาตร: เพิ่มความต้องการด้านการพกพาของ Bitcoin แต่ก็อาจปิดกั้นช่องทางการเข้าถึง

- ความน่าเชื่อถือของโครงสร้างพื้นฐาน: เพราะ Bitcoin จำเป็นต้องมีไฟฟ้า อินเทอร์เน็ต และระบบซื้อขายที่อยู่ในสภาพใช้งาน

ในจุดนี้แนวคิดว่า Bitcoin เป็นทองคำดิจิทัล อาจเกิดขึ้นได้ แต่ไม่ได้การันตีโดยอัตโนมัติ เนื่องจากต้องอาศัยโครงสร้างพื้นฐานที่พร้อมใช้ และบริบทนโยบายที่ไม่ปิดกั้นการเข้าถึง

ด้านล่างคือ ตารางสรุปสถานการณ์ความกดดันที่ผู้อ่านสามารถนำไปใช้ได้จริง ซึ่งเป็นการสรุปคาดการณ์อย่างง่ายในแต่ละเฟสสำหรับสถานการณ์วิกฤตโลก WW3 สองรูปแบบ ได้แก่ ยุโรปนำ และ ไต้หวันนำ

ประเด็นสำคัญนี้อาจฟังดูน่าอึดอัดใจแต่มีประโยชน์: ช่วงเวลาที่แย่ที่สุดของ Bitcoin มักอยู่ที่ช่วงต้น โดยช่วงเวลาที่ดีที่สุดมักมาทีหลัง—ถ้านโยบายและรางทางการเงินเอื้ออำนวย

ปัจจัยชี้ขาดผลลัพธ์ของ Bitcoin อย่างมากที่สุด

ยุค Real Yield

Bitcoin มักเผชิญความยากลำบากเมื่อผลตอบแทนที่แท้จริงสูงขึ้นและสภาพคล่อง USD ตึงตัว สงครามอาจกดผลตอบแทนให้ลดลง (ด้วยความกังวลถดถอย, ผ่อนคลายนโยบาย) หรือเพิ่มขึ้น (จากช็อกเงินเฟ้อ, ความตึงเครียดทางการคลัง)

ดังนั้น สิ่งที่จะเป็นฝ่ายชนะจึงมีความสำคัญมากกว่าพาดหัวข่าว

ปัญหา Rails

Bitcoin สามารถมีมูลค่าและไม่สามารถใช้งานได้ในเวลาเดียวกันสำหรับผู้เข้าร่วมบางกลุ่ม

หากรัฐบาลต่าง ๆ เข้มงวดในการเข้าถึงตลาดแลกเปลี่ยน, การดำเนินการผ่านธนาคาร หรือเส้นทางแลกเหรียญ stablecoin ก็จะทำให้ Bitcoin อาจผันผวนยิ่งขึ้น ไม่ใช่น้อยลง

เครือข่ายยังทำงานต่อไปได้ ในขณะที่แต่ละคนต่างประสบปัญหาในการเคลื่อนย้ายเงินทุนผ่านจุดควบคุมที่ถูกควบคุม

มาตรการควบคุมเงินทุนกับแรงกดดันค่าเงิน

นี่คือสภาพแวดล้อมที่ความสามารถในการพกพาของ Bitcoin มีความหมายยิ่งกว่าคำขวัญ

หากความขัดแย้งขยายการคว่ำบาตร จำกัดการโอนข้ามประเทศ หรือทำให้สกุลเงินท้องถิ่นอ่อนค่าลง ความต้องการสินทรัพย์ที่เคลื่อนย้ายมูลค่าได้ก็จะเพิ่มสูงขึ้น และนั่นสนับสนุนกรณีการใช้งานระยะกลางของ Bitcoin แม้สัปดาห์แรกจะดูย่ำแย่ก็ตาม

ช็อกพลังงานกับช็อกการเติบโต

ราคาน้ำมันที่พุ่งสูงขึ้นพร้อมเงินเฟ้อที่ดื้อดึง อาจเป็นศัตรูกับสินทรัพย์เสี่ยง แต่หากเกิดช็อกด้านการเติบโตพร้อมการผ่อนคลายรุนแรง ก็อาจเป็นผลดี

สงครามสามารถนำมาซึ่งทั้งสองทาง แต่ตลาดจะกำหนดราคาตามเส้นทางมหภาค ไม่ใช่ตามเรื่องราวทางศีลธรรม

โครงสร้างการคาดการณ์แบบง่าย

แทนที่จะถามว่า “Bitcoin จะพุ่งหรือดิ่งในสงครามโลกครั้งที่ 3?” ขอให้ถามคำถามสามข้ออยู่ต่อเนื่องดังนี้:

- เราจะเกิดเหตุการณ์ช็อกที่บังคับให้ต้องลดเลเวอเรจหรือไม่? ถ้าใช่ ควรคาดว่าราคาบิตคอยน์จะปรับตัวลงก่อนเป็นอันดับแรก

- นโยบายจะตอบรับด้วยสภาพคล่องและมาตรการช่วยเหลือหรือไม่? ถ้าใช่ ควรคาดว่าบิตคอยน์จะรีบาวด์ได้เร็วกว่าสินทรัพย์แบบดั้งเดิมหลายชนิด

- การควบคุมเงินทุนและการคว่ำบาตรจะขยายวงกว้างขณะที่ช่องทางธุรกรรมยังใช้งานได้หรือไม่? ถ้าใช่ ค่า premium ด้านการพกพาของบิตคอยน์อาจเพิ่มขึ้นเมื่อเวลาผ่านไป

กรอบวิเคราะห์นี้ช่วยอธิบายว่าทำไมบิตคอยน์ถึงปรับตัวลงแรงในวันแรก แต่สุดท้ายยังคงดูแข็งแกร่งหลังจากผ่านไปหกเดือน

สรุปใจความสำคัญ

สงครามโลกครั้งที่ 3 หรือเหตุช็อกจากความขัดแย้งทางภูมิรัฐศาสตร์ครั้งใหญ่ มักจะกระทบกับบิตคอยน์เป็นอันดับแรก นี่คือสิ่งที่วิกฤตสภาพคล่องมักจะทำ แต่คำถามสำคัญกว่านั้นคือสิ่งที่จะเกิดขึ้นหลังจากนั้น

ผลประกอบการระยะกลางของบิตคอยน์ในภาวะสงครามภูมิรัฐศาสตร์ใหญ่ขึ้นอยู่กับว่าโลกจะเข้าสู่ยุคของเงินที่ผ่อนคลายขึ้น การควบคุมที่เข้มงวดขึ้น และการเงินที่แบ่งแยกหรือไม่

ยุคดังกล่าวสามารถเสริมความแข็งแกร่งให้กับสินทรัพย์ที่พกพาสะดวกและมีจำกัด—แต่ยังทำให้สินทรัพย์เหล่านั้นผันผวนรุนแรงเช่นเดิม

หากผู้อ่านต้องการสรุปใจความสำคัญในประโยคเดียว: บิตคอยน์อาจไม่ได้เริ่มสงครามในฐานะทองคำดิจิทัล แต่ถ้าสถานการณ์ยืดเยื้อ ก็อาจมีลักษณะการซื้อขายคล้ายทองคำได้เช่นกัน