พื้นฐานความรู้เรื่อง Tokenomic 101 ภาค 2 หรือเศรษฐศาสตร์ของโทเค็นเป็นสิ่งที่สำคัญที่สุดของโปรเจ็ค web3 ไม่ว่าคุณจะเป็นนักลงทุนหรือ Developer ก็ตาม การทำความเข้าใจเกี่ยวกับโทเค็นเป็นสิ่งสำคัญอย่างยิ่งต่อความสำเร็จของการลงทุนหรือการสร้างโปรเจ็ค

Tokenomics ถูกสร้างขึ้นจากปัจจัยหลักสองประการ: 1. การทำความเข้าใจว่าโทเค็นของคุณมีจุดประสงค์อะไร และ 2. แง่มุมต่างๆ ที่ส่งผลต่ออุปสงค์และอุปทานของโทเค็น เหล่านี้เป็นองค์ประกอบหลักในการสร้างว่าใครใช้โทเค็นของคุณและทำไมเขาถึงใช้

เมื่อคุณเข้าใจเหตุผลเบื้องหลังการใช้โทเค็นในโครงการ web3 แล้ว ก็ถึงเวลาทำความเข้าใจประเด็นสำคัญอื่นๆ ของโทเค็น: อุปสงค์และอุปทาน ในบทความนี้ ผมจะแยกย่อยคุณสมบัติที่ประกอบเป็นอุปทาน ในส่วนที่สอง ฉันจะกล่าวถึงความต้องการ นี่คือความรู้คริปโต ‘101’ เมื่อคุณเข้าใจหมดแล้ว คุณจะสามารถประเมินโครงการได้จากทุกมุม ไม่ว่าคุณจะเป็น Developer หรือนักลงทุน

- ส่วนที่ 1: ปัจจัยด้านอุปทานหลัก: ปริมาณโทเค็นทั้งหมดและอัตราเงินเฟ้อ การแจกจ่ายโทเค็นไปยังบุคคลภายในและคนอื่นสาธารณะ และการใช้ Staking

- ส่วนที่ 2: ปัจจัยความต้องการหลัก: การวัดยูทิลิตี้โทเค็น ROI, มีม และ Governance

อุปทานและอุปสงค์ของโทเค็นลดลงเหลือเพียงไม่กี่ปัจจัย ในภาพกว้างมันอาจจะดูง่ายง่าย แต่การทำความเข้าใจความซับซ้อนในระดับรายละเอียดเพื่อสร้างโทเค็นของคุณให้ถูกต้องนั้นยากมาก

อะไรสร้างอุปสงค์ให้แก่โทเค็น?

อุปสงค์ที่ถูกสร้างนั้นประกอบด้วยสี่สิ่งด้วยกัน:

- Token Utility

- Memes

- ROI

- Governance

Token Utility

ผู้คนสามารถนำโทเค็นของคุณไปทำอะไรได้บ้าง พวกเขาจะทำอะไรได้บ้างหากพวกเขาถือโทเค็นของคุณ โทเค็นของคุณมีประโยชน์อะไรสำหรับผู้ถือ?

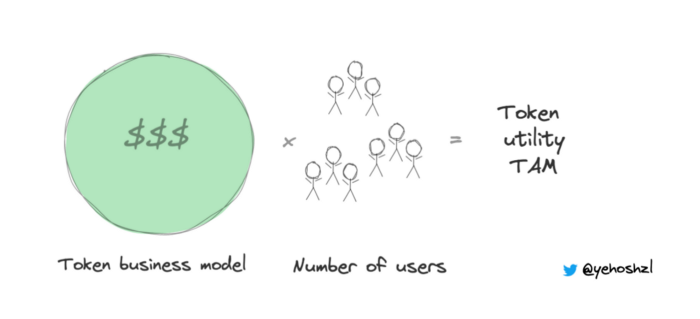

สิ่งที่ผู้คนสามารถทำได้ด้วยโทเค็นของคุณก็คือ โทเค็นของคุณมีค่าใช้จ่ายเท่าไร (ในแง่ของโทเค็น) ในการใช้มัน x จำนวนผู้ใช้ที่คุณมี ข้อมูล 2 อย่างนี้จะทำให้คุณคำนวณมูลค่าทั้งหมดของโทเค็นได้ (TAM) เช่นเดียวกับมูลค่าทางเศรษฐกิจที่ยูทิลิตี้โทเค็นของคุณจะขับเคลื่อน นี่คือ GDP ของเศรษฐกิจ Token, GDP ที่สูงจะทำให้ราคาโทเค็นสูงขึ้น

ตัวอย่างยูทิลิตี้ #1: เครือข่ายฟรีแลนซ์

หากผู้ใช้ต้องจ่ายหนึ่งโทเค็นต่อปีเป็นค่าธรรมเนียมเพื่อใช้ Freelance Marketplace (เช่น Braintrust) ยูทิลิตี้ TAM ของ napkin math¹ จะเป็น: 1 โทเค็น x ผู้ใช้ 58 ล้านคน ดังนั้นก็จะมีทั้งหมด 58 ล้านธุรกรรมต่อปี

เพื่อให้ได้มูลค่า GDP ดอลลาร์นั้น เราสามารถเปรียบเทียบ 58 ล้านดอลลาร์เหล่านั้นกับตลาดค่าธรรมเนียมปัจจุบันสำหรับบริการที่คล้ายคลึงกัน การใช้รายได้ Fiverr & Upworks 2022 เป็นตัวแทนทำให้เรามีรายได้ต่อปีประมาณ 1 พันล้านดอลลาร์ หากโครงการ Braintrust มีผู้ใช้ถึง Upwork และ Fiverr นั้นอาจหมายความว่าราคาโทเค็นที่วันนี้มีราคา 1 ดอลล่าร์ หากชนะ Fiver และ Upwork จะทำให้เรามีราคาโทเค็นคร่าวๆ อยู่ที่ประมาณ 17 ดอลลาร์ในอนาคต

ตัวอย่างยูทิลิตี้ #2: Bitcoin

ในการประมวลผลธุรกรรมบนเครือข่าย Bitcoin ผู้ใช้ต้องชำระค่าธรรมเนียม BTC จำนวนค่าธรรมเนียมการทำธุรกรรมในแต่ละปีเป็นค่าสาธารณูปโภคของ GDP ของเครือข่าย Bitcoin คล้ายกับตัวอย่าง Fiverr และ Upwork ของเรา เราสามารถใช้การเปรียบเทียบจากตลาดค่าธรรมเนียมที่มีอยู่และเข้าถึง TAM ที่ 409 พันล้านดอลลาร์ต่อปี (หากคุณอยากรู้ที่จะเข้าใจคณิตศาสตร์ของ Bitcoin คุณสามารถอ่านได้ที่นี่: https://thewizardstower.com/ the-bitcoin-maxi-price-whats-the-maximum-price-of-bitcoin)

การทำความเข้าใจกรณีการใช้งานสำหรับโทเค็นนั้นมีความสำคัญอย่างยิ่งต่อการทำความเข้าใจเส้นอุปสงค์ของโทเค็น นั่นหมายถึงความเข้าใจคำถามเช่น:

- ใครจะซื้อและเมื่อไหร่?

- พวกเขาต้องการโทเค็นจำนวนเท่าใด

- โทเค็นเหล่านั้นจะเปลี่ยนมือตามยูทิลิตี้ได้เร็วแค่ไหน?

- มีฤดูกาลในการซื้อโทเค็นหรือไม่?

Meme

Memes คือการเล่าเรื่องที่เกิดขึ้นกับโทเค็นของคุณ Bitcoin เป็นตัวอย่างที่ดีที่สุดของสิ่งนี้ มีประโยชน์ไม่มากในการถือ Bitcoin แต่ HODL เป็นการเล่าเรื่องที่แท้จริง เป็นส่วนหนึ่งของการเล่าเรื่องขนาดใหญ่ที่สร้างขึ้นจาก Bitcoin ตัวอย่างเช่น:

- Not your keys, not your coins

- Laser eyes

- HODL

- Sound money

คำบรรยายมีคุณค่าจริงที่จับต้องได้ โดยเฉพาะเรื่องเงิน เงิน “Fiat” นั้นแท้จริงแล้ว “Fiat” เป็นคำภาษาละตินที่มักแปลว่า “เป็นเช่นนั้น” และในบริบทของเงินของรัฐบาล สกุลเงิน Fiat มีคุณค่าเพราะรัฐบาลกำหนดให้เป็นเช่นนั้นและเราเชื่อ การเล่าเรื่องเกี่ยวกับเงินเป็นสิ่งที่ให้ความคุ้มค่า การตระหนักว่าศรัทธาหรือเรื่องเล่าทั่วไปไม่ใช่เรื่องใหม่ จอห์น ลอว์ นักเศรษฐศาสตร์ชาวสก็อตได้นำหลักการเหล่านี้ไปใช้ในศตวรรษที่ 17 ในฝรั่งเศส (ถึงแม้เขาจะล้มเหลวในยุคนั้น แต่เป็นเพราะทฤษฎีของเขามาก่อนกาล)

‘Meme’ อาจเป็นเรื่องจริง เท็จ ไร้สาระ หรือฉลาด แต่พลังของพวกมันไม่อาจโต้แย้งได้ ตราบใดที่มีม HODL ของ Bitcoin เป็นจริง อุปทานของ Bitcoin จะเป็นไปตามอัลกอริทึ่ม แต่เมื่อใดก็ตามที่คนเลิกเชื่อใน Bitcoin ให้ระวังการถือครอง Bitcoin ของคุณไว้ให้ดี

ผลตอบแทนการลงทุน

ตัวสร้างความต้องการที่สามสำหรับโทเค็นคือ ROI ที่ใครบางคนสามารถคาดหวังได้จากการถือโทเค็น สิ่งนี้เหมือนกับตลาด TradFi ที่ซึ่งตลาดมีสินทรัพย์อยู่เพราะพวกเขาคาดหวัง ROI เฉพาะที่เหมาะกับความเสี่ยง/ผลตอบแทนที่ต้องการ ผลตอบแทนอาจมาจากกระแสเงินสดที่คืนมาในรูปของเงินปันผล การแข็งค่าของโทเค็น หรือใช้ในกรณีการใช้งาน DeFi เช่น การออกเลเวอเรจ

ผลตอบแทนกระแสเงินสดมักจะเกิดจากการ Stake บางอย่าง (เช่น Stake ETH เป็นตัวตรวจสอบความถูกต้อง) หรือการถือโทเค็นที่ทำให้เกิดกระแสเงินสดบางประเภท (เช่น การถือครอง stETH ซึ่งทำให้เกิดผลตอบแทนจากการ Stake ETH) ในขณะที่ crypto จำนวนมากวัดกำไรของพวกเขาในรูปของเงินดอลลาร์ คนอื่น ๆ วัดพวกเขาด้วยเงื่อนไข ETH หรือ BTC ทำให้การสร้างกระแสเงินสดกลับมายากมากในระยะยาว (เนื่องจากโทเค็นส่วนใหญ่ลดลง 90–95% ในช่วงระยะเวลา 1-4 ปีและไม่เคย กู้คืนในเงื่อนไข ETH และ BTC) ดูตัวอย่าง UNI ซึ่งเป็นหนึ่งในโครงการที่ดีที่สุดในDeFi ที่มีราคาเป็นดอลลาร์และ ETH ในแง่ของเงินดอลลาร์ โดยรวมของ UNI นั้นสูงขึ้น ในแง่ ETH ไม่เคยไปถึงระดับสูงสุดที่ 0.02 ETH สิ่งนี้ทำให้ค่าเสียโอกาสสำหรับเจ้าของคริปโต (crypto) สูง และบังคับให้ APY กระแสเงินสดเพิ่มขึ้นเพื่อปรับข้อเท็จจริงนี้

Governance

โปรโตคอลจำนวนมากเชื่อมโยงการบริหารกับการเป็นเจ้าของโทเค็นในบางรูปแบบ การกำกับดูแลมีในทุกรูปแบบ: หนึ่งโทเค็น — หนึ่งโหวต, โหวตโทเค็นที่เดิมพัน, การปกครองแบบจำกัดเวลา, ปกครองอย่างต่อเนื่อง ฯลฯ รูปแบบการกำกับดูแลที่แตกต่างกันจูงใจให้ถือโทเค็นประเภทต่างๆ การกำกับดูแลไม่ได้ดึงดูดผู้ถือโทเค็นทุกคนเท่าๆ กัน — ผู้ถือรายย่อยมักจะพบว่าไม่มีประโยชน์ และแม้แต่ผู้ถือรายใหญ่ก็ไม่สามารถโยกย้ายสมาชิกและผู้ถือรุ่นแรกๆ ได้ และขึ้นอยู่กับไดนามิกการกำกับดูแลเฉพาะของโทเค็นเป็นอย่างมาก รูปแบบการปกครองสามารถลดอุปทานหมุนเวียนในตลาดได้ในลักษณะเดียวกับการ Staking มันสามารถจูงใจให้ใช้โทเค็นเป็นหลักประกัน Flashloan ได้อย่างง่ายดาย

The Supply & Demand curve

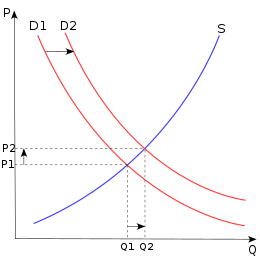

เมื่อรวมกันแล้ว ปัจจัยต่างๆ เหล่านี้จะสร้างเส้นอุปสงค์และอุปทานของโทเค็น เส้นอุปสงค์อุปทานไม่เพียงได้รับผลกระทบจากราคาเท่านั้น แต่ยังได้รับผลกระทบจากธรรมชาติของอุปสงค์อีกด้วย ยิ่งอุปสงค์ไม่ยืดหยุ่นมากเท่าไร อุปทานก็จะยิ่งส่งผลกระทบต่อราคามากขึ้นเท่านั้น ปัจจัยของอุปสงค์และอุปทานแต่ละอย่างส่งผลต่อปัจจัยอื่นๆ: ยิ่งโทเค็นมีประโยชน์มากเท่าใด อุปสงค์ก็จะยิ่งเพิ่มมากขึ้นเท่านั้น หากอุปทานถูกจำกัดโดยกลไกต่างๆ เช่น การ Staking การแจกเหรียญที่แบ่งรอบ หรือ Governance Token อุปสงค์ที่เพิ่มขึ้นแต่ละหน่วยอาจส่งผลกระทบอย่างมากต่อเส้นโค้ง

ข้อจำกัดความรับผิด

ข้อมูลทั้งหมดที่มีอยู่บนเว็บไซต์ของเราเผยแพร่ด้วยเจตนาที่ดีและเป็นไปเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น การกระทำใด ๆ ที่ผู้อ่านดำเนินการตามข้อมูลที่พบบนเว็บไซต์ของเราถือเป็นความเสี่ยงของผู้อ่านโดยเฉพาะ Learn ให้ความสำคัญกับข้อมูลคุณภาพสูง เราอุทิศเวลาให้กับการแยกแยะ ค้นคว้า และสร้างเนื้อหาเพื่อการศึกษาซึ่งเป็นประโยชน์กับผู้อ่าน เพื่อเป็นการรักษามาตรฐานนี้และเพื่อสร้างเนื้อหาคุณภาพได้อย่างต่อเนื่อง พาร์ตเนอร์ของเราอาจตอบแทนเราด้วยค่าคอมมิชชั่นสำหรับการจัดวางตำแหน่งต่าง ๆ ในบทความของเรา อย่างไรก็ดี ค่าคอมมิชชั่นนี้ไม่มีผลต่อกระบวนการของเราในการสร้างเนื้อหาที่ไร้อคติ ตรงไปตรงมา และเป็นประโยชน์