การได้รับผลตอบแทน DeFi ที่ดีนั้นไม่ยากอย่างที่คิด มันเป็นวิธีที่ยอดเยี่ยมในการสร้าง Passive Income ซึ่งใช้โดยนักลงทุนหลายแสนคนเพื่อเพิ่มพอร์ตการลงทุน ยิ่งไปกว่านั้น มันยังมีหลายแพลตฟอร์มที่เสนออัตราให้กู้ยืม DeFi ที่ยอดเยี่ยม ดังนั้นมันจึงเป็นทางเลือกการลงทุนที่ดี เราได้เลือก 8 อันดับแพลตฟอร์มที่มีอัตราการให้กู้ยืม DeFi ที่ดีที่สุด พร้อมกับบทวิเคราะห์ว่าการให้กู้ยืม DeFi คืออะไรและทำงานอย่างไร

การให้กู้ยืม DeFi คืออะไร?

DeFi ย่อมาจาก Decentralized Finance และเป็นตัวแทนของระบบนิเวศที่ใช้เทคโนโลยี Blockchain เพื่อสร้างแอปพลิเคชันทางการเงิน ถึงแม้ว่าจะมีความคล้ายคลึงกันมากมายกับระบบการเงินแบบดั้งเดิม แต่แอปพลิเคชัน DeFi ทำงานโดยไม่มีอำนาจกลางมากำกับดูแลการดำเนินงาน Blockchain ที่สนับสนุนพวกมันนั้นช่วยในการรักษาความปลอดภัยและความเป็นส่วนตัวของผู้ใช้

โปรโตคอลการให้กู้ยืม DeFi ช่วยให้ผู้ใช้งานสามารถให้กู้และยืมสินทรัพย์สกุลเงินดิจิตอลได้ ในขณะที่ระบบแบบดั้งเดิมเป็นแพลตฟอร์มที่จะให้ยืมเงินแก่ผู้กู้ แอปพลิเคชันการให้กู้ยืม DeFi ช่วยให้สามารถให้กู้ยืมแบบ peer-to-peer (P2P) ระหว่างผู้เข้าร่วมเครือข่ายและขจัดความจำเป็นในการมีส่วนร่วมของบุคคลที่สามออกไป

การใช้แพลตฟอร์มการให้กู้ยืม DeFi นั้น ผู้ให้กู้สามารถได้รับผลตอบแทนจาก DeFi มันเป็น Passive Income สำหรับผู้ถือ Crypto ที่ต้องการให้กู้ยืมสินทรัพย์ Crypto ของตนไปยังแพลตฟอร์ม แพลตฟอร์มนี้ยังเปิดโอกาสให้นักลงทุนระยะยาวได้รับอัตราดอกเบี้ย DeFi ที่สูง โปรโตคอลการให้กู้ยืม DeFi เป็นประโยชน์สำหรับทั้งผู้ให้กู้และผู้กู้

คุณอาจสงสัยว่าเหตุใดแพลตฟอร์มการให้กู้ยืม DeFi จึงดีกว่าแพลตฟอร์มการเงินแบบเดิมๆ และคำตอบก็คือโปรโตคอลการให้กู้ยืม DeFi ได้ให้ข้อได้เปรียบที่สำคัญ — ทุกคนสามารถเป็นผู้ให้กู้และรับดอกเบี้ยได้ ผู้ใช้ยังสามารถกู้ยืม Crypto ได้โดยเพียงแค่เชื่อมต่อกระเป๋าเงิน Crypto กับแพลตฟอร์มเท่านั้น

คุณสมบัติการให้กู้ยืม DeFi

DeFi นั้นนำเสนอผลิตภัณฑ์เดียวกัน — หรือในบางครั้งก็มากกว่า — กับสถาบันการเงินทั่วไป บริการทางการเงินชั้นนำที่นำเสนอ ได้แก่ การให้กู้ยืม การกู้ยืม การค้าขาย และการลงทุน นอกจากนี้ โปรโตคอล DeFi ยังใช้ Blockchain เพื่อให้เกิดประโยชน์เพิ่มเติมด้วย

ลักษณะทั่วไปบางประการของโปรโตคอลการให้กู้ยืมเหล่านี้คือ:

- ไม่ระบุชื่อและกระจายศูนย์อำนาจ

- ช่วยให้ผู้ใช้สร้าง Passive Income ได้โดยให้ผู้อื่นยืมสินทรัพย์ Crypto ของตน

- กลุ่มการให้กู้ยืมเป็นวิธีที่ได้รับความนิยมมากที่สุดในการสร้างความสนใจในสินทรัพย์ Crypto

- เพื่อป้องกันมูลค่าหลักประกันที่ลดลงอย่างกะทันหัน ผู้กู้มักจะต้องค้ำประกันเงินกู้มากเกินไป เงื่อนไขนี้ทำให้มีความปลอดภัยมากกว่าสำหรับผู้ให้กู้

ข้อดีและข้อเสีย

เพื่อให้ได้ผลลัพธ์ DeFi ที่ดีที่สุดจากโปรโตคอลใดๆ ผู้ใช้ต้องเข้าใจว่าการให้กู้ยืม DeFi ทำงานอย่างไรและใครที่เหมาะสมที่สุดที่จะใช้แพลตฟอร์มเหล่านี้เพื่อสร้าง Passive Income เรามาลองพิจารณาข้อดีและข้อเสียของการใช้นวัตกรรมทางการเงินเหล่านี้กัน

ข้อดีของโปรโตคอล DeFi

- ความเร็วสำหรับการอนุมัติสินเชื่อที่ไวยิ่งขึ้น: สินเชื่อ DeFi เสนอข้อได้เปรียบอย่างมากเหนือสินเชื่อแบบดั้งเดิม ซึ่งจะมีการประมวลผลเร็วกว่ามาก ไม่จำเป็นต้องรอเป็นเวลาหลายเดือนจึงจะได้รับการยืนยัน ไม่ต้องใช้เอกสาร และไม่ต้องไปที่ธนาคารโดยตรง Blockchain ทำให้ทุกอย่างเป็นเรื่องง่ายสำหรับทุกคนที่เกี่ยวข้อง กล่าวโดยสรุป ทุกคนสามารถกู้ยืมเงินได้ หากเป็นไปตามเงื่อนไขของโปรโตคอล DeFi

- ความสอดคล้องที่ดียิ่งขึ้นในการตัดสินใจ: เงินกู้และอัตราดอกเบี้ยทั้งหมดมีความสอดคล้องกันพูดถึงการออกแบบของมัน และเงื่อนไขทั้งหมดก็มีการเปิดเผยต่อสาธารณะ

- ไม่กำหนดสิทธิ์เข้าถึง: แอปพลิเคชัน DeFi ทั้งหมดไม่ได้กำหนดสิทธิ์เข้าถึง ซึ่งหมายความว่าทุกคนสามารถใช้โปรโตคอลและทำให้กระบวนการทั้งหมดง่ายขึ้นมากเมื่อเทียบกับกระบวนการให้กู้ยืมและการกู้ยืมแบบเดิม

- ความสามารถในการตั้งโปรแกรม: แพลตฟอร์ม DeFi ทั้งหมดใช้ Blockchain ที่รองรับโดยสัญญาอัจฉริยะ ซึ่งขจัดความจำเป็นในการให้หน่วยงานกลางรวมถึงข้อผิดพลาดที่อาจเกิดขึ้นจากมนุษย์มาจัดการ

- การดูแลรักษาด้วยตนเอง: สินเชื่อ DeFi ช่วยให้ผู้ใช้สามารถควบคุมสินทรัพย์ดิจิทัลของตนได้อย่างสมบูรณ์ เครื่องมือง่ายๆ เช่น กระเป๋าเงินเข้ารหัส นั้นเสนอความเป็นเจ้าของ ความปลอดภัย และการควบคุมทรัพย์สินให้อย่างสมบูรณ์

- ไม่เปลี่ยนรูป: โปรโตคอล DeFi มีคุณสมบัติที่ไม่เปลี่ยนรูป ผู้ใช้สามารถวางใจได้ว่าไม่มีใครสามารถเข้าไปยุ่งเกี่ยวกับข้อมูลบน Blockchain ได้และสามารถตรวจสอบสัญญาอัจฉริยะและการดำเนินการเพื่อให้แน่ใจว่าทุกอย่างมีความปลอดภัย

- ความสามารถการทำงานร่วมกัน: ตอนนี้โปรโตคอล DeFi ส่วนใหญ่รองรับ Blockchain หลายตัว และเพิ่มขึ้นใหม่อย่างต่อเนื่อง ทำให้ง่ายต่อการใช้งานและเปิดโลกแห่งความเป็นไปได้ให้กับผู้ให้กู้ยืมและผู้กู้ยืม

ข้อเสียของโปรโตคอล DeFi

- การรวมกันที่มีข้อจำกัด: แม้ว่าโปรโตคอล DeFi บางตัวจะรองรับ Blockchain หลายตัว แต่บางโปรโตคอลก็จำกัดการรองรับเพียงบางเครือข่าย ไม่น่าเป็นไปได้ที่ผู้ใช้ Crypto จะสามารถโต้ตอบกันในเครือข่ายเดียวและจำเป็นจะต้องใช้โปรโตคอลที่แตกต่างกันเพื่อเข้าถึงบริการของพวกเขา สำหรับผู้ใช้ส่วนใหญ่ มันเป็นการยากที่จะเริ่มใช้แพลตฟอร์มการให้กู้ยืม DeFi โดยไม่ต้องผ่านการเว็บเทรดที่เป็นศูนย์กลางก่อน เช่น Binance หรือ Coinbase เป็นต้น

- ประสบการณ์ผู้ใช้งานที่ไม่ค่อยดี: โปรดคำนึงก่อนว่าพื้นที่ DeFi ยังอยู่ในช่วงเริ่มต้น แพลตฟอร์มใหม่เหล่านี้อาจจะมีความผิดปกติบางอย่าง และผู้ใช้ต้องระมัดระวังเป็นพิเศษเมื่ออนุมัติธุรกรรมจากกระเป๋าเงินของพวกเขา

- ไม่มีการกำกับดูแลของรัฐบาล: แพลตฟอร์ม DeFi ไม่อยู่ภายใต้กรอบการกำกับดูแลใดๆ และเงินทุนที่ฝากไว้ในโปรโตคอลเหล่านี้ไม่ได้รับประโยชน์ใดๆ จากกลไกการประกันภัยที่เสนอให้กับธนาคารแบบดั้งเดิมและสถาบันการเงิน ผู้ใช้จะต้องไว้วางใจผู้สร้างแพลตฟอร์มว่าไม่มีข้อบกพร่องซ่อนอยู่ในรหัสสัญญาอัจฉริยะที่อาจนำไปสู่การสูญเสียเงินได้

- ความผันผวนสูง: Cryptocurrency นั้นไม่ได้รับการสนับสนุนจากรัฐบาล ซึ่งนำไปสู่ความผันผวนของราคาที่สูงขึ้นมากสำหรับสินทรัพย์ดิจิทัล เงื่อนไขการให้กู้ยืมและการกู้ยืมอาจจะเปลี่ยนไปได้ในความพยายามที่จะตอบโต้การเปลี่ยนแปลงของราคาอย่างรวดเร็ว

8 อันดับแพลตฟอร์มที่มีอัตราการให้กู้ยืม DeFi ที่ดีที่สุด

1. Aave

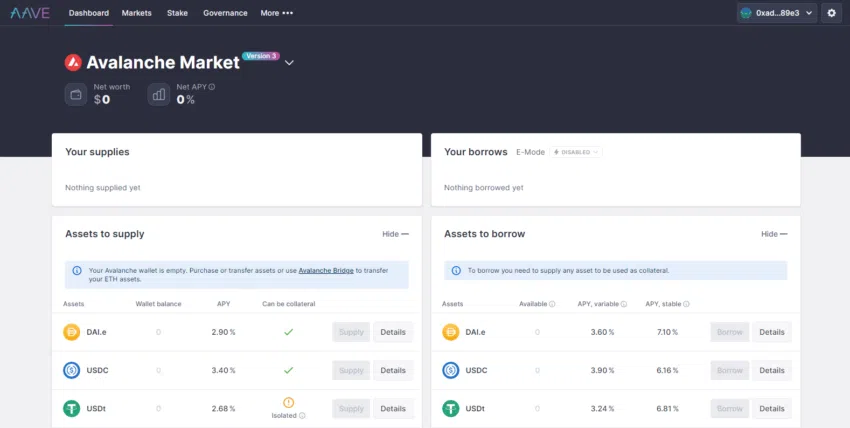

Aave เป็นหนึ่งในแพลตฟอร์มการให้กู้ยืม DeFi ที่ใหญ่ที่สุดและเป็นที่นิยมมากที่สุด เปิดตัวในปี 2017 ในชื่อ ETHLend และเดิมใช้ Ethereum โดย Aave ได้ขยายตัวเพื่ออำนวยความสะดวกในตลาดการให้กู้ยืมและการกู้ยืมสำหรับสินทรัพย์ที่หลากหลายบนหลายเครือข่าย

แพลตฟอร์ม Aave เป็นโปรโตคอลสภาพคล่องแบบโอเพ่นซอร์สที่สร้างกลุ่มสำหรับสินทรัพย์ดิจิทัลเพื่ออำนวยความสะดวกในการให้สินเชื่อแก่ผู้ใช้ บน Aave TVL มีมูลค่าสูงถึง 21 พันล้านดอลลาร์ใน 7 เครือข่าย — ทั้งหมดมีการจัดการในลักษณะการกระจายศูนย์อย่างสมบูรณ์

AAVE โทเค็นดั้งเดิมของโปรโตคอลนั้นช่วยให้มีค่าธรรมเนียมส่วนลดเมื่อทำการซื้อขายบนแพลตฟอร์มหรือเมื่อให้ไว้เป็นหลักประกัน ชุมชนเป็นผู้ควบคุมมัน และผู้ถือโทเค็น AAVE สามารถโหวตในการพัฒนาโปรโตคอลในอนาคต

Aave เสนอผลตอบแทน DeFi และอัตราดอกเบี้ยที่แตกต่างกันต่อสินทรัพย์ที่รองรับในแต่ละรายการ และอาจแตกต่างกันไปตามแต่ละเครือข่าย

แม้ว่าอัตราการให้กู้ยืม DeFi ส่วนใหญ่จะแตกต่างกันไประหว่าง 1% ถึง 3% แต่ก็มีสินทรัพย์ดิจิทัลบางส่วนที่สามารถสร้างผลตอบแทน DeFi ที่สูงขึ้นได้ ในขณะที่เขียน โทเค็น Curve มี APY 11% บนเครือข่าย Ethereum

อัตราเหล่านี้อาจมีการเปลี่ยนแปลง Aave ได้จัดเตรียมเอกสารเพื่ออธิบายวิธีที่พวกเขากำหนดอัตราดอกเบี้ย ตลอดจนลิสต์ของข้อมูลล่าสุดของอัตราที่เสนอ

ในฐานะผู้ให้กู้ยืมใน Aave คุณต้องจ่ายค่าธรรมเนียม Blockchain เมื่อจัดหาและถอนทรัพย์สินของคุณ

2. Oasis (MakerDAO)

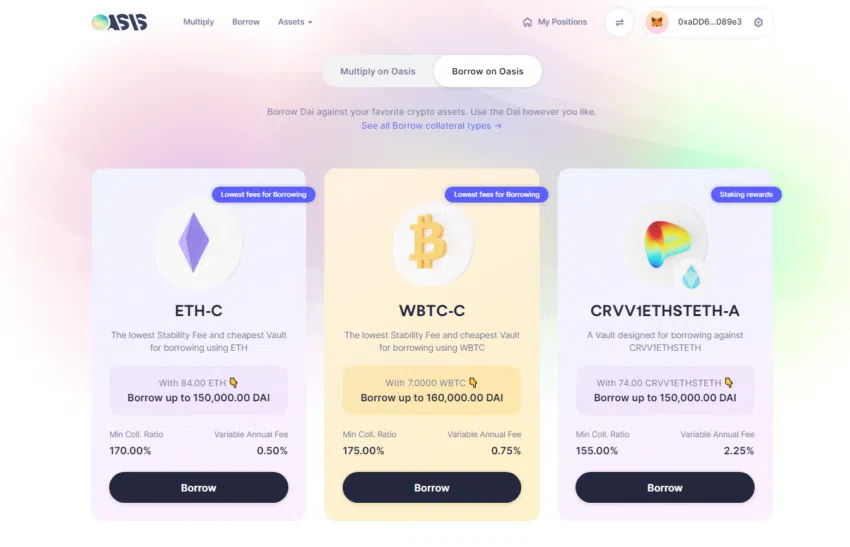

Oasis เป็นแอปที่อนุญาตให้ผู้ใช้ล็อกโทเค็นของตนเพื่อเป็นหลักประกันในการสร้าง DAI ซึ่งเป็น Stablecoin ที่ผูกกับดอลลาร์สหรัฐ

DAI เป็น Stablecoin ดั้งเดิมของ MakerDAO ซึ่งเป็นแพลตฟอร์มการกำกับดูแลแบบกระจายศูนย์ยอดนิยม MakerDAO มีกลุ่มการกำกับดูแลแบบกระจายศูนที่จัดการการสร้าง DAI ชุมชนนี้ใช้ประโยชน์จากกลไกการกำกับดูแลที่ฝังอยู่ในโปรโตคอล Maker เพื่อให้สามารถพัฒนา DAI ได้

โปรโตคอล Maker มีชุดสัญญาอัจฉริยะที่ออกแบบมาเพื่อลดความผันผวนของ DAI ช่วยผู้ให้กู้ยืมและผู้กู้ยืมโดยการขจัดความเสี่ยงของคู่สัญญา ผู้ใช้ Oasis สามารถยืม DAI จากโปรโตคอลโดยใช้แอพ พวกเขาสามารถค้ำประกันเกินด้วยโทเค็นที่ใช้ Ethereum มากกว่า 20 รายการสำหรับ “ค่าธรรมเนียมความเสถียร” ที่ไม่แพง

ในการสร้างผลตอบแทน DeFi สำหรับ DAI คุณสามารถเข้าถึงตัวเลือกการออม (DAI Saving Rate — DSR) ในแอป Oasis ซึ่งปัจจุบันเรียกว่ากระเป๋าเงิน DAI (เดิมเรียกว่า Save) MakerDaO เสนออัตราดอกเบี้ย DeFi ที่ยืดหยุ่นสำหรับ DAI ซึ่งมีตั้งแต่ 0% ถึง 8.75%

ผู้ถือ DAI สามารถฝากเงินเข้ากระเป๋า DAI ได้ตลอดเวลาเพื่อเริ่มสร้างผลตอบแทน DeFi โดยอิงจาก DSR ปัจจุบัน อัตรา DeFi ที่แสดงโดยโปรโตคอลนั้นมาจากค่าธรรมเนียมความเสถียรที่เรียกเก็บจากผู้กู้ยืม

แม้ว่าจะไม่มีค่าธรรมเนียมในการเข้าถึงกระเป๋า DAI ผู้ใช้จำเป็นต้องชำระค่าธรรมเนียมก๊าซเครือข่าย Ethereum สำหรับธุรกรรมการฝากและถอนเงิน ในอนาคตอันใกล้ กระเป๋า Oasis DAI จะเห็นการผสานรวมกับโปรโตคอล Compound และ Aave เพื่อเสนอ APY ที่ดีกว่าให้กับผู้ใช้

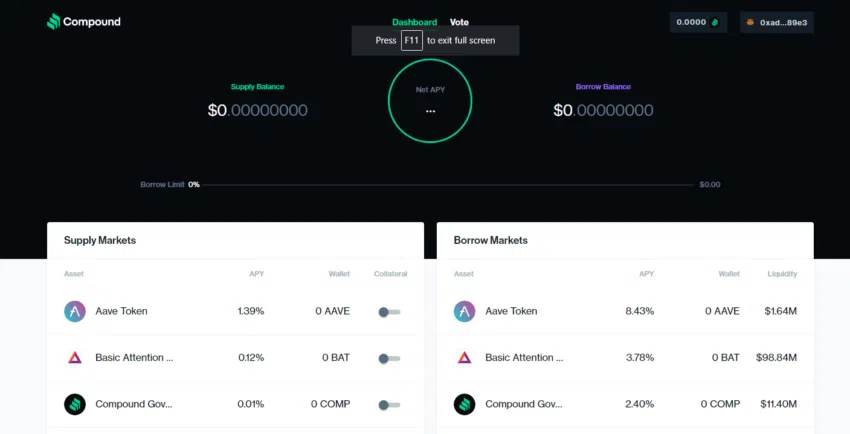

3. Compound

Compound เป็นโปรโตคอลการกู้ยืมและให้กู้ยืม DeFi ที่สร้างขึ้นบน Ethereum

โปรโตคอล Compound สามารถช่วยกระจายและขยายพอร์ต Crypto ของคุณ โปรโตคอลจะช่วยให้คุณได้รับดอกเบี้ยตราบใดที่คุณมีเงินฝาก ในขณะเดียวกัน คุณสามารถยืมเงินจากโปรโตคอลได้หากต้องการลงทุนในสินทรัพย์อื่นๆ

ในการรับผลตอบแทน DeFi จาก Compound คุณต้องเป็นผู้ให้กู้ยืม เงินจะเข้าสู่กลุ่มสภาพคล่องซึ่งต่อมาจะถูกใช้โดยผู้กู้ยืมที่จ่ายดอกเบี้ยคืนให้กับโปรโตคอล Compound จะแจกจ่ายดอกเบี้ยกลับไปยังผู้ให้กู้ยืมตามอัตราดอกเบี้ยรายปีแบบไดนามิก ผู้ให้กู้ยืมจะได้รับผลตอบแทน DeFi ในโทเค็นเดียวกันกับที่พวกเขาให้ไว้กับโปรโตคอล

อัตราผลตอบแทนต่อปี (APY) ของ Compound จะแตกต่างกันไปในแต่ละโทเค็น และอัตรา DeFi สูงสุดบางส่วนคือ 3% สำหรับ USDT และ 2.68% สำหรับ DAI

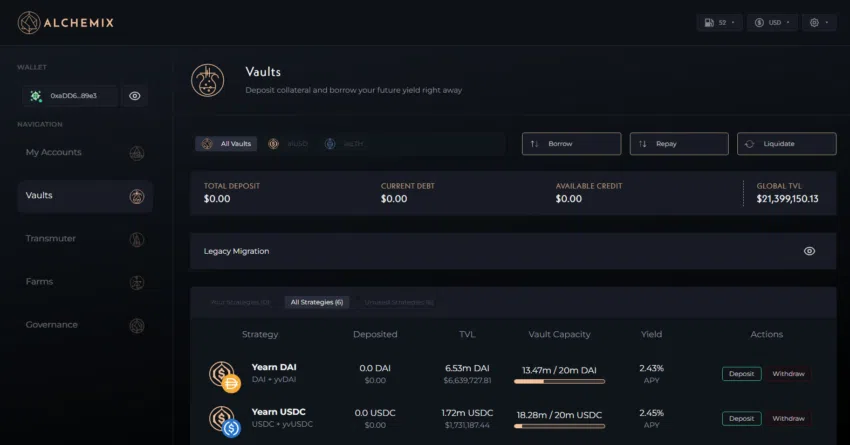

4. Alchemix

Alchemix เป็นนวัตกรรมใหม่ของโปรโตคอล DeFi ที่ให้บริการสินเชื่อ Crypto แบบชำระเอง โปรโตคอลจะช่วยให้คุณชำระเงินกู้ยืมโดยใช้หลักประกันสำหรับการให้ผลตอบแทนในแอปพลิเคชัน DeFi อื่นๆ

Alchemix นำเงินกู้ยืมที่จ่ายเองยกไปอีกขั้นหนึ่งและจะกำหนดผลตอบแทนในอนาคตของหลักประกันของคุณซึ่งจะเป็นตัวกำหนดเงินกู้ Crypto ที่คุณได้รับ โปรโตคอลนี้สร้างดอกเบี้ยของคุณแก่สิ่งที่หลักประกันของคุณอาจให้ผลในภายหลัง Alchemix รวบรวมหลักประกันการฝากเงินของผู้ใช้และฝากไว้ในโปรโตคอล DeFi อื่นๆ จากนั้นเก็บเกี่ยวผลกำไรเพื่อชำระหนี้ของทุกคนเมื่อเวลาผ่านไป

เพื่อที่จะเริ่มต้นมีส่วนร่วมกับ Alchemix คุณต้องเชื่อมต่อ Crypto Wallet ของคุณกับโปรโตคอลและมี DAI อย่างน้อยหนึ่งตัวในกระเป๋าเงินของคุณ ผู้ใช้ต้องฝาก DAI ไว้ในสัญญาอัจฉริยะและรับโทเค็นเป็นการตอบแทนที่แสดงถึงศักยภาพในการให้ผลตอบแทนในอนาคต โทเค็นนี้เรียกว่า alUSD สามารถแปลง 1-1 เป็น DAI ผ่านแพลตฟอร์ม Alchemix และซื้อขายในเว็บเทรด DeFi เช่น Sushiswap

สัญญาอัจฉริยะจะโอนสินทรัพย์ที่ฝากไปยังห้องนิรภัยของ Yearn ซึ่งสร้าง DAI ส่วนหนี้ alUSD ของผู้ใช้ Alchemix จะลดลงเมื่อการเก็บเกี่ยวผลผลิตเพิ่มขึ้น ซึ่งหมายความว่าในที่สุดการเก็บเกี่ยวผลผลิตของเงินกู้ยืมจะ “จ่ายคืน” เงินฝากนั่นเอง

ผู้ใช้ Alchemix สามารถสร้างเหรียญ alUSD ได้เท่ากับครึ่งหนึ่งของสินทรัพย์ที่พวกเขาฝาก หากเราแปลงอัตราส่วนนี้เป็นเงื่อนไขเงินกู้ Crypto Alchemix จะมี LTV 50% (เงินกู้ยืมต่อมูลค่า) รับเฉพาะเงินฝาก DAI และ ETH ในขณะนี้ แต่มีแผนที่จะรับเหรียญ Stablecoin อื่นๆ ในอนาคต

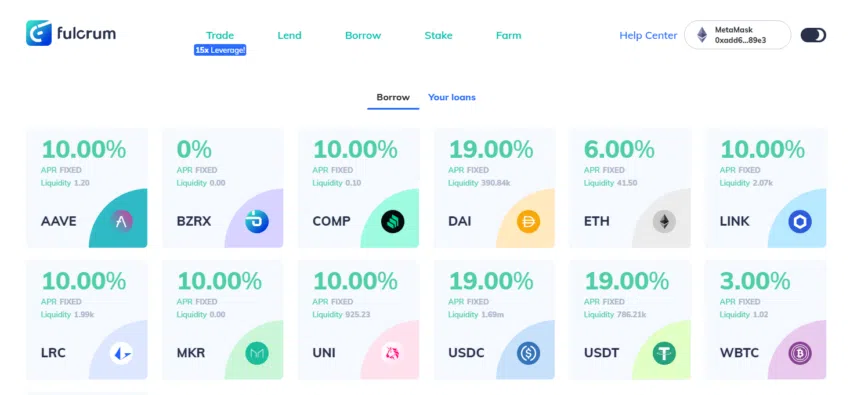

5. Fulcrum

Fulcrum เป็นแพลตฟอร์มการให้กู้ยืม DeFi ที่อนุญาตให้ผู้ใช้ให้กู้ยืมและกู้ยืมโทเค็น ERC20 ซึ่งพึ่งจะถูกเพิ่มไปในเครือข่ายของ Polygon และ Binance Smart Chain

โปรโตคอล Fulcrum จะสร้าง iTokens (โทเค็นรับดอกเบี้ย) เมื่อมีการฝากเงินใหม่ โทเค็น DeFi เหล่านี้สามารถซื้อขายได้เหมือนกับโทเค็นอื่นๆ iTokens มีค่ามากขึ้นจากดอกเบี้ยที่เพิ่มขึ้นเมื่อเวลาผ่านไป นอกจากนี้ iToken ยังสามารถใช้เป็นหลักทรัพย์ค้ำประกันการกู้ยืมจากโปรโตคอลได้อีกด้วย

โปรโตคอล Fulcrum นำเสนอ Crypto ยอดนิยมสำหรับผู้ให้กู้ยืม เสนออัตรา DeFi อันดับต้นๆ สำหรับ Stablecoin — 8.4% APY สำหรับ DAI (บนเครือข่าย Ethereum)

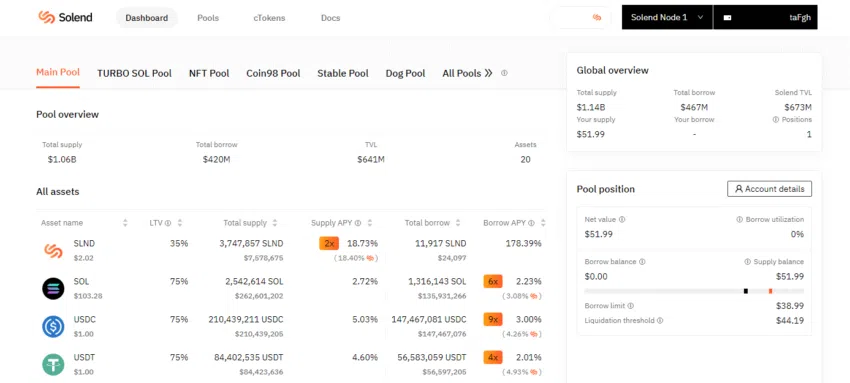

6. Solend

Solend เป็นโปรโตคอลกระจายศูนย์บน Solana สำหรับการกู้ยืมและให้กู้ยืมสินทรัพย์ดิจิทัล ช่วยให้ผู้ใช้สามารถได้รับดอกเบี้ยจากการให้กู้ยืมสินทรัพย์ของตน Solend มุ่งเน้นไปที่การให้สินเชื่อและการกู้ยืมที่รวดเร็วและราคาไม่แพง

โปรโตคอล Solend ได้รับการออกแบบมาให้เรียบง่ายและปลอดภัยที่สุดบน Solana แพลตฟอร์มนี้ยังมีโทเค็นของตัวเอง SLND เพื่อให้รางวัลแก่ผู้ใช้งานและนักลงทุนในช่วงเริ่มต้น นอกจากนี้ยังสร้างรากฐานสำหรับการเรียกใช้โปรโตคอลในฐานะ DAO (Decentralized Autonomous Organisation) ซึ่งจัดการโดยผู้ถือโทเค็นซึ่งส่วนใหญ่เป็นสมาชิกของชุมชน

ผู้ใช้ที่จัดหาสภาพคล่องให้กับโปรโตคอลจะได้รับ APY ที่ผู้กู้ยืมจะจ่ายให้ APY ที่กู้ยืมมาจะถูกกระจายออกอยู่ในกลุ่มโดยรวมทั้งหมด อุปทาน APY = กู้ยืม * การใช้ประโยชน์ หากมี 2 Bitcoins ในกลุ่มและ 1 BTC ให้กู้ยืมที่ 20% APY ซัพพลายเออร์แต่ละรายจะได้รับ APY 10%

ผู้ใช้สามารถรับอัตรา DeFi ที่ดีที่สุดบน Solend ได้ แต่ขึ้นอยู่กับสภาพคล่องที่ให้ไว้ APY สูงสุดบางตัวที่ Solend นำเสนอนั้นมีไว้สำหรับโทเค็นดั้งเดิม SLND (18%) แต่ยังมีสำหรับโทเค็นและ Stablecoin อื่นๆ เช่น UST (12.7%), USDT-USDC (7.5%) และ RAY (14%)

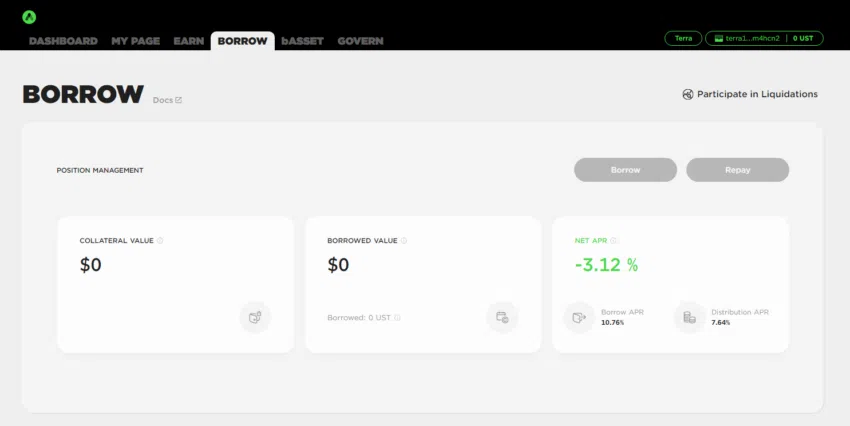

7. Anchor

Anchor เป็นแพลตฟอร์มออมทรัพย์ DeFi ที่ให้ผลตอบแทนจากการฝากเงิน Stablecoin ที่มีความผันผวนต่ำ อัตรา Anchor DeFi นั้นขับเคลื่อนโดยกระแสรางวัลที่หลากหลายบน Proof-of-Stake Blockchain หลัก Anchor เป็นแหล่งผลตอบแทนสกุลเงินดิจิทัลที่เชื่อถือได้และมีเสถียรภาพ

โปรโตคอล Anchor ช่วยให้ผู้ใช้สามารถรับดอกเบี้ยจาก Stablecoin เช่น UST ได้และผู้กู้ยืมสามารถยืมสินทรัพย์ที่ตรวจสอบได้จากโปรโตคอล ผู้กู้ยืมจะถูกยึดสินทรัพย์ที่ถูกผูกมัด (bAssets) เป็นหลักประกันในการกู้ยืม Stablecoin จากนั้น Stablecoin จะถูกแปลงจากกระแสที่หลากหลายซึ่งสะสมเป็นหลักประกันของกลุ่มทั่วโลกเป็น Stablecoin และมอบให้แก่ผู้ให้กู้ยืมเป็นผลตอบแทนที่มั่นคง

Anchor Terra (aTerra) เป็นตัวแทน Stablecoin ที่ฝากไว้ โทเค็น Anchor Terra (aTerra) สามารถแลกกับเงินฝากเริ่มต้นและดอกเบี้ยค้างรับได้ วิธีนี้ช่วยให้เก็บดอกเบี้ยได้โดยเพียงแค่ถือมันเอาไว้

โปรโตคอล Anchor นำเสนอ APY ที่สูงที่สุดแห่งหนึ่งสำหรับ Stablecoin ในทุกแพลตฟอร์ม DeFi ในขณะที่เขียนบทความนี้ APY สำหรับ UST คือ 19.48%

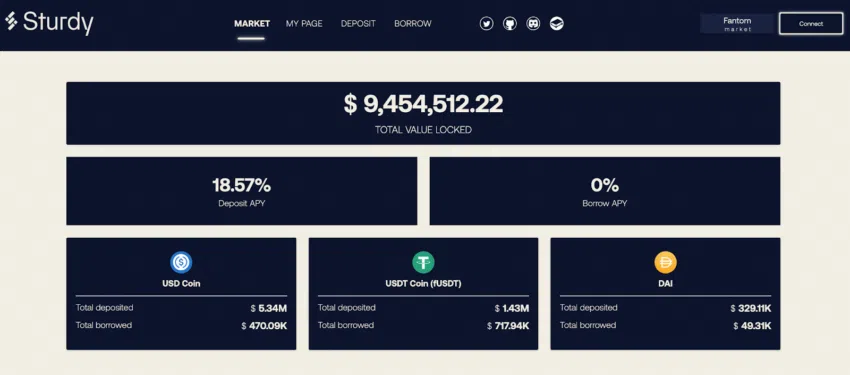

8. Sturdy

Sturdy เป็นโปรโตคอล DeFi แรกบน Fantom ที่ให้ผลตอบแทนสูงและให้กู้ยืมแบบปลอดดอกเบี้ย ไม่เก็บดอกเบี้ยจากผู้กู้ยืม แต่จะวางหลักประกันและส่งผลตอบแทนให้ผู้ให้กู้ยืมแทน สิ่งนี้เปลี่ยนความสัมพันธ์ระหว่างผู้ให้กู้ยืมและผู้กู้ยืม ทำให้ Sturdy เป็นโปรโตคอลการให้กู้ยืมผลรวมเชิงบวกเจ้าแรกในพื้นที่ DeFi ทั้งหมด

ผู้ให้กู้ยืมมองหาการสร้างผลตอบแทน Defi สูงสุดจาก Stablecoins ในขณะที่ผู้กู้ยืมต้องการจ่ายให้ต่ำที่สุด ในขณะที่แพลตฟอร์มการให้กู้ยืม DeFi อื่นๆ คำนวณอัตราดอกเบี้ยตามอัตราการใช้ประโยชน์ของสินทรัพย์ดิจิทัลที่ฝากไว้ Sturdy กลับใช้รูปแบบอื่นที่ช่วยให้ทั้งสองฝ่ายมีความสุข เนื่องจากมันเป็น zero-sum game จึงต้องมีการประนีประนอมระหว่างผู้ให้กู้ยืมและผู้กู้ยืม แต่ Sturdy ค้นพบวิธีที่จะเปลี่ยนกระบวนการนี้ให้กลายเป็น prositive-sum game อย่างมีประสิทธิภาพ และจ่ายเงินให้ผู้ให้กู้ยืมมากขึ้นในขณะที่เสนออัตราที่ต่ำกว่าให้กับผู้กู้ยืม

Sturdy ไม่คิดดอกเบี้ยเงินกู้ แต่ให้ใช้หลักประกันที่ผู้กู้ยืมฝากมาตรวจสอบและใช้ผลตอบแทนจากการตรวจสอบเพื่อจ่ายอัตรา DeFi ที่สูงขึ้นให้กับผู้ให้กู้ยืม ทีมงานวางแผนที่จะปรับใช้ DApp กับเครือข่ายที่เข้ากันได้กับ EVM เมื่อเวลาผ่านไป และยอมรับ FTM และ WETH เป็นหลักประกัน

Sturdy.finance เสนอ APY ที่สูงอย่างน่าประหลาดใจสำหรับ Stablecoins ซึ่งเทียบได้กับอัตราดอกเบี้ยของสินทรัพย์ที่มีความผันผวนสูง อัตราดอกเบี้ยที่เสนอให้สำหรับ Stablecoins (fSDT, DAI และ USDC) บน Sturdy คือ 18.57%

แพลตฟอร์มผลตอบแทน DeFi ที่ดีที่สุดสำหรับคุณคืออะไร?

ในบรรดา 8 อันดับแพลตฟอร์มที่มีอัตราการให้กู้ยืม DeFi ที่ดีที่สุด ยากที่จะบอกว่าแพลตฟอร์มใดดีที่สุดสำหรับคุณ นักลงทุนและผู้ใช้ Crypto แต่ละคนอาจมีกลยุทธ์ที่แตกต่างกันไปเมื่อต้องการสร้าง Passive Incomne จากโทเค็น Crypto ของพวกเขา บางคนอาจจะต้องการฝากเงินไว้นานขึ้น เพื่อสร้างผลตอบแทน DeFi เพิ่มขึ้นเมื่อเวลาผ่านไป ในขณะที่คนอื่นๆ มองหาในเรื่องเงินฝากที่ยืดหยุ่น

ปัจจัยอื่นๆ ที่ควรพิจารณา ได้แก่ อัตราดอกเบี้ยในปัจจุบันของแพลตฟอร์ม ความเสี่ยงที่เกี่ยวข้องกับแพลตฟอร์มการซื้อขายนั้นๆ และสินทรัพย์ที่รองรับ สิ่งสำคัญคือต้องแน่ใจว่าคุณมีทรัพย์สินที่เหมาะสมในกระเป๋าเงินของคุณ และเข้าใจเงื่อนไขของแพลตฟอร์มการให้กู้ยืม DeFi ที่เลือกไว้

เป็นที่น่าสังเกตว่าเราได้กล่าวถึงเฉพาะโครงการ DeFi ที่ดีที่สุดเท่านั้น แต่มันยังมีแพลตฟอร์มแบบรวมศูนย์ที่สร้างดอกเบี้ยจากการถือครอง Crypto ของคุณไว้ได้อีกด้วย

คำถามที่พบบ่อย

- ฉันสามารถรับดอกเบี้ยจาก DeFi ได้มากแค่ไหน?

แพลตฟอร์ม DeFi เสนออัตราดอกเบี้ยที่หลากหลาย มันขึ้นอยู่กับโครงการ DeFi ที่เลือก Blockchain และสกุลเงินดิจิทัลที่ฝากไว้

- ผลตอบแทน DeFi คืออะไร?

ผลตอบแทน DeFi เป็นกระบวนการในการรับรางวัลจากการเข้าร่วมโปรโตคอล DeFi ใดๆ รวมถึงแพลตฟอร์มการกู้ยืมและให้กู้ยืม ผลตอบแทน DeFi อาจแตกต่างกัน ขึ้นอยู่กับสกุลเงินดิจิทัลที่คุณถือครองและแอปพลิเคชัน DeFi ที่เลือก

- คุณได้รับผลตอบแทนจาก DeFi อย่างไร?

นักลงทุน Crypto สามารถสร้างรายได้จาก DeFi ได้โดยใช้เงินทุนของพวกเขาเพื่อสะสมผลตอบแทน พวกเขายังสามารถฝาก Crypto ลงในแพลตฟอร์มการให้ยืม DeFi เพื่อรับ Passive Income ได้อีกด้วย

- ทำไม DeFi ให้ผลตอบแทนที่สูงมาก?

โปรโตคอล DeFi กำหนดอัตราดอกเบี้ยตามความต้องการของตลาด อัตราผลตอบแทนของ DeFi มีแนวโน้มเพิ่มขึ้นเนื่องจากผู้ใช้จำนวนมากขึ้นพยายามกู้ยืมเงินดิจิทัลจากโปรโตคอลการให้ยืม DeFi