เทคโนโลยี Blockchain กำลังพัฒนาไปอย่างรวดเร็ว เนื่องจากธุรกิจต่างๆ ได้เปิดรับแอปพลิเคชั่นเหล่านี้ที่มีความหลากหลายมากขึ้น มูลค่าตลาดรวมของสกุลเงินดิจิทัลนั้นเกิน 1 ล้านล้านดอลลาร์ ซึ่งถือเป็นการก้าวกระโดดครั้งใหญ่จากที่ระดับต่ำกว่า 200 พันล้านดอลลาร์เมื่อ 2 ปีที่แล้ว โซลูชั่นที่มีการใช้งานโดยสินทรัพย์ดิจิทัลหลายพันรายการได้ทำให้เกิดการถกเถียงกันระหว่างแนวทางในการให้บริการทางการเงิน 2 แนวทาง ซึ่งก็คือ CeFi vs. DeFi

CeFi นั้นเชื่อมโยงการเงินแบบดั้งเดิมเข้ากับระบบเศรษฐกิจ Crypto แบบใหม่ ในขณะที่ DeFi กำจัดตัวกลางเพื่อสนับสนุนสัญญาอัจฉริยะที่โปร่งใส ทั้ง 2 รูปแบบนี้ต่างมีข้อดีและข้อเสีย เนื่องจากความเป็นอิสระ, ความปลอดภัย, และระดับการควบคุมที่แตกต่างกันของมัน

Decentralized Finance (DeFi) คืออะไร?

Ethereum ให้นิยาม DeFi ว่าเป็น

“ระบบการเงินแบบ Open (ระบบเปิด) และ Global (ใช้งานได้ทั่วทั้งโลก) ที่สร้างขึ้นสำหรับยุคอินเทอร์เน็ต ซึ่งเป็นทางเลือกแทนที่ระบบที่ปิด, ควบคุมอย่างเข้มงวด, และถูกยึดกันไว้ด้วยกันโดยโครงสร้างพื้นฐานและกระบวนการที่มีอายุมานานหลายสิบปี”

มันสะท้อนให้เห็นถึงการเปลี่ยนแปลงจากการเงินแบบดั้งเดิม (Traditional Finance หรือ TradFi) ไปสู่การทำธุรกรรมโดยตรงที่ขับเคลื่อนโดยโค้ดคอมพิวเตอร์สาธารณะ

DeFi นำเสนอแอปพลิเคชั่นบนบล็อกเชนที่หลากหลายมากขึ้น ตั้งแต่ปี 2020 เป็นต้นมา มันได้เติบโตแบบก้าวกระโดด — Total Value Locked เพิ่มขึ้น 14 เท่าใน 1 ปี และสูงถึง 303.8 พันล้านดอลลาร์ในเดือนธันวาคม 2021

ข้อดีของ DeFi

ความโปร่งใสและการทำงานร่วมกันของ DeFi นั้นเหนือกว่า TradFi ในสภาพแวดล้อมนี้ ผลิตภัณฑ์ทางการเงินเป็นของชุมชนโดยไม่มีการควบคุมแบบ Top-Down (จากเบื้องบนสู่เบื้องล่าง) ด้วยประสิทธิภาพตามสัญญาของมัน โครงสร้างพื้นฐานที่ใช้ร่วมกัน, และลักษณะที่เป็นสาธารณะ, โปรโตคอล DeFi สามารถส่งเสริมการควบรวมกันทางการเงินได้

ความเป็นอิสระและการดูแลด้วยตนเอง

การโต้ตอบแบบ Peer-to-Peer นั้นขึ้นอยู่กับสัญญาอัจฉริยะที่ไม่เปลี่ยนรูป — ซึ่งเป็นโปรแกรมคอมพิวเตอร์ที่ทำให้ข้อตกลงระหว่างบุคคลหรือหน่วยงานเป็นไปโดยอัตโนมัติ ดังนั้น มันจึงขจัดความจำเป็นในเรื่องอำนาจส่วนกลางและการจัดเก็บข้อมูล ผู้ใช้งานกระเป๋าเงิน Web3 เช่น MetaMask จะดูแลทรัพย์สินและควบคุมข้อมูลส่วนบุคคลของตนเองอย่างเต็มที่

การเข้าถึง

แพลตฟอร์ม DeFi เปิดรับผู้ใช้งานจากทั่วทุกมุมโลก โดยมีข้อยกเว้นบางประการ (dYdX บล็อกลูกค้าในสหรัฐฯ ในการใช้งานฟีเจอร์บางตัว) ต้องขอบคุณ Permissionless Blockchains (Blockchain ที่เปิดให้ทุกคนมีสิทธิ์ในการเข้าถึงเครือข่ายและข้อมูลได้อย่างอิสระโดยไม่จำเป็นต้องขออนุญาต) เช่น Ethereum ทุกคนที่มีการเชื่อมต่ออินเทอร์เน็ตสามารถใช้งาน DeFi ได้โดยไม่ต้องตรวจสอบ KYC

ค่าธรรมเนียมต่ำและอัตราดอกเบี้ยที่น่าสนใจ

โปรโตคอล DeFi ไม่ต้องไปข้องเกี่ยวกับตัวกลาง เช่น ธนาคารหรือเครือข่ายบัตรเครดิต ซึ่งจะมีการเรียกเก็บค่าธรรมเนียม ทั้ง 2 ฝ่ายสามารถต่อรองอัตราดอกเบี้ยได้โดยตรง ตัวอย่างเช่น การให้กู้ยืมแบบ Peer-to-Peer ให้ข้อได้เปรียบเรื่องต้นทุนแก่ผู้กู้และผลตอบแทนที่สูงขึ้นแก่ผู้ให้กู้เมื่อเทียบกับอัตราดอกเบี้ยของธนาคาร

ความปลอดภัยและความโปร่งใส

บันทึกของการทำธุรกรรม Blockchain ที่เสร็จสมบูรณ์นั้นจะเป็นแบบสาธารณะและไม่เปลี่ยนรูป ข้อมูลใหม่จะได้รับการบันทึกไว้หลังจากการตรวจสอบความถูกต้องโดยไม่เปิดเผยตัวตนของผู้ใช้งาน ในอนาคต กลไกเหล่านี้สามารถปรับปรุงการตรวจสอบวิเคราะห์สถานะและการตรวจจับกลโกงได้ นอกจากนี้ เนื่องจากโปรโตคอล DeFi บน Ethereum ใช้โค้ดโอเพ่นซอร์ส ทุกคนจึงสามารถดู, ตรวจสอบ, และสร้างเพื่อต่อยอดได้

ความสามารถในการรวมองค์ประกอบ

โปรโตคอล DeFi เรียกว่า Money Legos เนื่องจากชุดซอฟต์แวร์อเนกประสงค์ของ Ethereum มันช่วยให้นักพัฒนาสร้างโปรโตคอลและแอปด้วยอินเทอร์เฟซที่กำหนดเองและการผสานรวมของ 3rd Party ได้ ด้วยการรวม DApps เข้าด้วยกันแบบ Permissionless พวกเขาจะสามารถสร้างรูปแบบใหม่ของบริการทางการเงินได้

ข้อเสียของ DeFi

เพื่อให้ DeFi บรรลุศักยภาพสูงสุด อุตสาหกรรมต้องจัดการกับความท้าทายโดยธรรมชาติของการกระจายอำนาจ ถึงแม้ว่าคอนเซปต์ของสัญญาอัจฉริยะจะปรากฏขึ้นในปี 1997 มันไม่ได้เข้าสู่วิศวกรรมกระแสหลักจนกระทั่งปี 2014 เมื่อเอกสารไวท์เปเปอร์ของ Ethereum ออกมา การแฮ็กครั้งล่าสุดต่อ Axie Infinity และ Poly Network แสดงให้เห็นว่าการเขียนโปรแกรมในรูปแบบนี้ยังคงเปราะบางอยู่

ความเสี่ยงของสัญญาอัจฉริยะ

อาชญากรไซเบอร์อาจจะใช้ข้อผิดพลาดเชิงตรรกะในโค้ด (ข้อบกพร่องของซอฟต์แวร์) หรือช่องโหว่ทางเศรษฐกิจ นี่คือหนึ่งในสถานการณ์สมมติที่กล่าวถึงกันใน DeFi และอนาคตของการเงิน โดย Campbell R. Harvey, Ashwin Ramachandran และ Joey Santoro

สัญญาอัจฉริยะได้รับการออกแบบมาเพื่อฝากเงินฝากที่เฉพาะเจาะจงและโอนยอดคงเหลือทั้งหมดให้กับผู้ถูกรางวัลลอตเตอรี เนื่องจากข้อผิดพลาด — ของตัวเลขภายใน — ที่ตรวจสอบจำนวนโทเค็นที่ถือครองอยู่ เกินกว่ายอดคงเหลือจริง จึงทำให้การดำเนินการโอนล้มเหลว นอกจากนี้ ในกรณีที่ไม่มีกลไกป้องกันข้อผิดพลาด โทเค็นจะถูกล็อกไว้ภายในโปรโตคอลและอาจจะไม่สามารถกู้คืนได้

ในเดือนตุลาคม 2021 นักศึกษาระดับบัณฑิตศึกษาอายุ 18 ปีได้ควบคุมกองทุน Indexed Finance ให้กลายเป็นโทเค็นของผู้ใช้งานที่มีการประเมินค่าต่ำเกินไป จากนั้น แฮ็กเกอร์ได้ซื้อโทเค็นในราคาลดพิเศษจากกระดานเทรดซึ่งทำให้แพลตฟอร์มต้องสูญเสียเงินไปกว่า 16 ล้านดอลลาร์

การควบคุมดูแล

ความเสี่ยงนี้มีเฉพาะใน DeFi เนื่องจากบางโปรโตคอลอาศัยการจัดการความเสี่ยงที่ควบคุมโดยมนุษย์ ตัวอย่างเช่น ผู้ถือโทเค็น MKR ของ MakerDAO ได้โหวตเกี่ยวกับการเปลี่ยนแปลงพารามิเตอร์โปรโตคอล ตามทฤษฎีแล้ว การได้รับเสียงส่วนใหญ่จากโทเค็นกำกับดูแลจะทำให้สามารถควบคุมโปรโตคอลและเงินทุนได้

ในเดือนมีนาคม 2021 เรื่องนี้เกิดขึ้นกับ DAO ที่สร้างเหรียญ True Seigniorage Dollar ($TSD) ผู้กระทำความผิดค่อยๆ ซื้อหุ้น 33% เสนอการเปลี่ยนแปลงที่เป็นอันตราย, โหวตในข้อเสนอดังกล่าว, สร้างเหรียญ TSD 11.5 ล้านล้านล้านล้านเหรียญ และขายมันบน PancakeSwap

ในเดือนตุลาคม 2022 แฮ็กเกอร์ได้ขโมยเงิน 100 ล้านดอลลาร์จาก Mango Markets โดยใช้ช่องโหว่จาก Oracle Price หลังจากนั้นไม่นาน พวกเขาใช้โทเค็นการกำกับดูแลที่ปล้นมาเพื่อควบคุม Mango DAO ให้ยอมรับวิธีแก้ปัญหาของตนเองในการคืนเงินที่ถูกขโมยไป

ความเสี่ยงของ Oracle

โปรโตคอล DeFi ใช้ Oracles เพื่อเข้าถึงข้อมูล Off-Chain — ธุรกรรมนอกเหนือจากบล็อกเชนดั้งเดิม การดำเนินการตามปกติจำนวนมากต้องการฟีดข้อมูลพร้อมราคาสินทรัพย์ที่เชื่อถือได้ Oracle เหล่านี้อาจจะเกี่ยวข้องกับเจ้าของโทเค็น, API หรือบริการแอปพลิเคชั่นเฉพาะทาง

Oracle แบบ On-Chain นั้นมีความเสี่ยงต่อการ Front Running — ซึ่งก็คือการใช้ประโยชน์จากการเข้าถึงข้อมูลเกี่ยวกับการทำธุรกรรมในอนาคตก่อน ในขณะเดียวกัน บริการของ Oracle ก็มีความเสี่ยงที่จะหยุดทำงาน ตัวอย่างเช่น ในปี 2020 ราคาชำระบัญชีของ Maker พังลง และผู้ชำระบัญชีบางรายได้รับ ETH ฟรีๆ เนื่องจากความแออัดของเครือข่ายและสภาพคล่องของ Dai

ความสามารถในการปรับขนาด

ความสามารถของ DeFi ในการให้บริการทางการเงินที่ทั่วถึงนั้นขึ้นอยู่กับความสามารถในการปรับขนาดของโฮสต์บล็อกเชนเอง ตัวอย่างเช่น Ethereum ขึ้นชื่อเรื่องความเร็วต่ำและค่าธรรมเนียมสูงในช่วงที่เครือข่ายแออัด ในวันที่ 15 กันยายน มันได้ละทิ้งรูปแบบการขุดที่ใช้พลังงานมาก ซึ่งน่าจะช่วยอำนวยความสะดวกในการอัปเกรดความสามารถในการปรับขนาดเพิ่มเติม ทางเลือกอื่นๆ คือการใช้เครือข่ายเลเยอร์ 2 ที่สร้างขึ้นบน Ethereum เช่น Polkadot และ Polygon

ไม่มีกฏระเบียบข้อบังคับ

แม้ว่า DeFi จะเติบโตอย่างก้าวกระโดด แต่มันก็ยังไม่มีกรอบกฎหมายมารองรับ แม้แต่ผู้พัฒนาที่อยู่เบื้องหลังโปรโตคอลบางตัวก็ยังเป็นนิรนามหรือเป็นแค่นามแฝง ผู้ใช้งาน DeFi จะต้องรับผิดชอบทรัพย์สิน Crypto ตนเองอย่างเต็มที่ ทำการวิจัยด้วยตนเอง และดำเนินการอย่างระมัดระวังเพื่อความปลอดภัย

Centralized Finance (CeFi) คืออะไร?

CeFi หลอมรวมบริการและผลิตภัณฑ์ทางการเงินที่คุ้นเคยเข้ากับเทคโนโลยีบล็อกเชน มันทำให้ธุรกรรมมีความรวดเร็ว, ถูกกว่า, และปลอดภัยกว่า TradFi ผ่านกระดานเทรด, กระเป๋าเงิน, สินเชื่อ Crypto, และตัวเลือกอื่นๆ

กระดานเทรดแบบรวมศูนย์มีจุดศูนย์กลางของการควบคุม – ตัวตนเดียวที่เป็นผู้นำอย่างเป็นทางการ ในขณะเดียวกัน แพลตฟอร์มเหล่านี้ใช้เทคโนโลยีบัญชีแยกประเภทแบบกระจาย และเช่นเดียวกับ DEXs ที่ให้บริการการจัดการสินทรัพย์, สินเชื่อ Crypto, การซื้อขายหลักทรัพย์แบบมาร์จิ้น, การซื้อขายทันที, และบัญชีออมทรัพย์ ธุรกรรมรนั้นมีความปลอดภัย, โปร่งใส, และไม่เปลี่ยนรูป และผู้ใช้งาน CeFi ต้องการเพียงอุปกรณ์ที่เชื่อมต่ออินเทอร์เน็ตเท่านั้น

ข้อดีของ CeFi

การถือกำเนิดของ CeFi เกิดขึ้นจากความต้องการบริการที่น่าเชื่อถือและเป็นมิตรกับผู้ใช้งาน ผู้ใช้งานจะได้รับประโยชน์จากการทำธุรกรรมที่รวดเร็วขึ้นด้วยค่าใช้จ่ายที่ต่ำกว่าเมื่อเทียบกับ TradFi และโต้ตอบกับนิติบุคคลภายใต้การกำกับดูแลตามกฎระเบียบ

ประสบการณ์ผู้ใช้งานที่คุ้นเคยพร้อมการสนับสนุน

แพลตฟอร์ม CeFi ยอดนิยมมีลักษณะคล้ายกับแอปการเงินทั่วไป โดยมีอินเทอร์เฟซที่สะดวกช่วยให้ใช้งานได้ง่าย เมื่อเปรียบเทียบกันแล้ว บริการ DeFi อย่าง Yield Farming นั้นซับซ้อนเกินไปสำหรับมือใหม่ และไม่มีฝ่ายสนับสนุนลูกค้าหรือหน่วยงานกำกับดูแลที่สามารถรายงานได้ในกรณีที่เกิดการแฮ็กหรือการทำงานผิดพลาด

ประสบการณ์การใช้งาน CeFi คล้ายกับธนาคาร — ผู้ใช้งานสามารถติดต่อทีมงานทางอีเมล, ไลฟ์แชท, หรือโทรศัพท์, กระดานเทรดแบบรวมศูนย์ (CEX) จะต้องให้ความช่วยเหลืออย่างทันท่วงทีเพื่อเพิ่มความไว้วางใจและความเชื่อมั่นแก่ผู้ใช้งาน CEX ไม่เพียงแต่รับผิดชอบเงินทุนของผู้ใช้งานเท่านั้น แต่ยังให้ความรู้แก่พวกเขาเกี่ยวกับแนวทางปฏิบัติที่ดีที่สุดและกรณีการใช้งานใหม่ๆ อีกด้วย

Fiat-to-Crypto

แตกต่างจาก DeFi ตรงที่แพลตฟอร์มแบบรวมศูนย์จะผสานรวมเข้ากับสถาบัน TradFi เพื่อเสนอธุรกรรมแบบ Fiat-to-Crypto การซื้อหรือขาย Crypto ด้วยสกุลเงิน Fiat นอก CeFi นั้นเป็นไปได้ แต่มันเกี่ยวข้องกับกลไก OTC ที่ซับซ้อน

Crypto-to-Fiat On-Ramps ทำให้สามารถเริ่มต้นใช้งานได้ง่ายและสะดวกสบายขึ้น ผู้ใช้งานสามารถโอน Fiat และรับ Crypto จากกระดานเทรดแบบรวมศูนย์ ในทำนองเดียวกัน พวกเขาอาจจะเปลี่ยนสินทรัพย์ที่พวกเขาถือครองกลับไปเป็น Fiat และถอนเงินไปยังบัญชีธนาคารได้

ตัวเลือกเหรียญที่กว้างกว่า

การสนับสนุนบล็อกเชนหลายตัวนั้นทำให้เกิดตัวเลือกสินทรัพย์ที่หลากหลายมากขึ้น CEX ยอดนิยมจะนำเสนอเหรียญที่มีมูลค่าตลาดสูง ซึ่งส่วนใหญ่มีอยู่ในบล็อกเชนอิสระ ตัวอย่างเช่น Bitcoin และ Ethereum Cross-Chain DEX เช่น THORSwap ใช้อัลกอริธึมอัจฉริยะในการเชื่อมระบบบล็อกเชน แต่ก็เป็นส่วนน้อยเท่านั้น

การปฏิบัติตามกฎระเบียบ

CEX ที่มีชื่อเสียงเป็นองค์กรธุรกิจที่ได้รับใบอนุญาตโดยมีผู้นำอย่างเป็นทางการและมีขั้นตอนภายในที่เข้มงวด พวกเขาปฏิบัติตามกฏข้อบังคับที่ถูกบังคับใช้ในเขตอำนาจรัฐของตน รวมถึง KYC, AML, การคุ้มครองผู้ใช้งาน และข้อกำหนดในการคุ้มครองนักลงทุน ธุรกิจ CeFi ยังต้องรับผิดชอบต่อความสูญเสียเนื่องจากการแฮ็กหรือการทุจริตอื่นๆ อีกด้วย

ตัวอย่างเช่น แพลตฟอร์ม CeFi ที่ได้รับใบอนุญาตในฐานะสถาบันการเงินในเอสโตเนียจะต้องปฏิบัติตามระเบียบขั้นตอนสำหรับการโอนบัญชีอย่างชัดเจน, การดำเนินการตามคำตัดสินของศาล, และนำกฎระเบียบของ TradFi มาใช้งาน เงินและข้อมูลของผู้ใช้งานจะได้รับการปกป้องตามกฎหมายท้องถิ่น

การดูแลสินทรัพย์

ธุรกิจ CeFi ที่มีชื่อเสียงจะรักษามาตรฐานการปกป้องทรัพย์สินในระดับสูง รวมไปถึงระบบตรวจสอบความเสี่ยงภายในและโซลูชั่นการดูแลทรัพย์สินที่ได้รับการพิสูจน์แล้ว ดังนั้น ผู้ใช้งานจึงไม่จำเป็นที่จะต้องกังวลเกี่ยวกับการจัดการ Seed Phrase และ Private Key การรักษาความปลอดภัยหลายชั้น รวมถึงการรับรองความถูกต้องแบบสองปัจจัย ช่วยป้องกันการเข้าถึงแพลตฟอร์ม CeFi โดยไม่ได้รับอนุญาตได้

ตัวอย่างเช่น การกู้คืนความสามารถในการเข้าถึงมักจะต้องการการตรวจสอบใบหน้าหรือการยืนยันตัวตนในรูปแบบ Biometric อื่นๆ การกระทำที่ละเอียดอ่อน เช่น การเปลี่ยนรหัสผ่าน อาจจะทำให้เกิดการแจ้งเตือนและการระงับการถอนชั่วคราวได้

ข้อเสียของ CeFi

แม้ว่า CeFi จะสร้างอิทธิพลต่ออุตสาหกรรมบริการ Crypto ด้วยความสะดวกสบาย, ความปลอดภัย, และค่าใช้จ่าย แต่ก็ไม่ใช่กับทุกคน ผู้ใช้งานอาจจะพบว่ามีขอบเขตของสินทรัพย์ที่จำกัดหรือตั้งคำถามเกี่ยวกับแนวทางปฏิบัติภายในของบริษัท

ไม่ได้ควบคุมเงินทุนเอง

ผู้ใช้บริการ CeFi พึ่งพาบุคคลที่สามในการดำเนินการ, ความปลอดภัย, และการดูแล ดังนั้น ก็เหมือนคำกล่าวที่ว่า “ไม่ใช่คีย์ของคุณ ไม่ใช่ Crypto ของคุณ!” ในขณะที่การแฮ็ก DeFi คิดเป็นส่วนแบ่งที่ใหญ่ที่สุดของ Crypto ที่ถูกขโมยไปในปี 2021 แพลตฟอร์มแบบรวมศูนย์ก็อาจจะสามารถพบกับการละเมิดความปลอดภัยได้เช่นกัน นอกจากนี้ เนื่องจาก CEX ไม่พึ่งพาสัญญาอัจฉริยะ มันจึงเป็นเรื่องง่ายสำหรับพวกเขาที่จะลดขีดจำกัดการซื้อขายหรือการถอนเงินของคุณ — ตัวอย่างเช่น ในช่วงที่ตลาดเกิดความวุ่นวาย

ข้อกังวลอีกประการหนึ่งคือการคุกคามจากภายใน การจำกัดการเข้าถึงข้อมูลที่ละเอียดอ่อนนั้นยังไม่เพียงพอ — CEX ต้องใช้การป้องกันอื่นๆ เพิ่มเติม เช่น การใช้งาน multi-signature และการจำกัดพารามิเตอร์การทำธุรกรรมหลายรายการ

ต้นทุนการทำธุรกรรมและตัวเลือกการซื้อขาย

เนื่องจากธุรกิจ CeFi เป็นนิติบุคคลและเชื่อมต่อกับช่องทางการชำระเงินทั่วไป (บัตรเครดิต, Apple Pay ฯลฯ) มันจึงยังคงต้องใช้คนกลางในการดำเนินการบางอย่าง เป็นผลให้ค่าธรรมเนียมในการจัดการอาจจะสูงกว่าค่าใช้จ่ายของบริการที่คล้ายกันใน DeFi

นอกจากนี้ แต่ละแพลตฟอร์มยังมีการรองรับสินทรัพย์ประเภทต่างๆ ดังนั้น บริการของมันจึงจำกัดเฉพาะโทเค็นหรือเหรียญนั้นๆ ที่รองรับ ในขณะที่ CEX ที่ใหญ่ที่สุดอย่าง Binance รองรับมากกว่า 500+ Cryptocurrencies แต่แพลตฟอร์มขนาดเล็กอาจจะรองรับเพียงไม่กี่สิบตัว เป็นผลให้ผู้ใช้งานต้องเปิดกระเป๋าเงินอื่นๆ เพิ่มเติมเพื่อกระจายพอร์ตการลงทุนของตนให้เกินกว่าขอบเขตที่มีอยู่

ข้อกำหนดด้านกฎระเบียบ

เนื่องจากต้องปฏิบัติตามกฎระเบียบ แพลตฟอร์ม CeFi จึงจำเป็นจะต้องมีขั้นตอน KYC ผู้ใช้งานที่คำนึงถึงความเป็นส่วนตัวอาจจะรู้สึกไม่สะดวกใจที่จะแบ่งปันข้อมูลส่วนบุคคลของตนกับหน่วยงานต่างๆ แม้แต่หน่วยงานที่ได้รับการควบคุมดูแลก็ตาม

ประการที่ 2 ตรงกันข้ามกับการเป็นประชาธิปไตยของ DeFi CEX ดำเนินการในเขตอำนาจรัฐเฉพาะที่ ดังนั้น ผู้ใช้บางกลุ่มจึงไม่อาจจะเข้าถึงมันได้ รวมถึงผู้ใช้งานที่ไม่มีบัญชีธนาคารด้วย ผู้คนราว 1 พันล้านคนทั่วโลกนั้นไม่มีตัวตนที่ได้รับการยอมรับทางกฎหมาย

ความโปร่งใสของการปฏิบัติ

ธุรกรรมที่เกิดขึ้นภายในกระดานเทรด CeFi นั้นจะไม่ถูกบันทึกในบล็อกเชน บางบริษัทไม่เปิดเผยกลไกการซื้อขาย, หลักการสร้างราคา, หรือรูปแบบการสร้างผลตอบแทน เมื่อเปรียบเทียบกันแล้ว ธุรกรรม DeFi ทั้งหมดในบล็อกเชนสาธารณะจะสามารถตรวจสอบได้จากทุกคน

ผู้นำของแพลตฟอร์มอาจจะมีการใช้นโยบายที่ทำให้เงินทุนของผู้ใช้งานตกไปอยู่ในความเสี่ยง ตัวอย่างเช่น Celsius ล้มเหลวในการจัดเก็บรักษาหลักประกันให้มากเพียงพอ หลังจากที่พวกเขาได้กระจายเงินทุนที่ถือครองไปยัง DeFi ต่างๆ เพื่อรับผลตอบแทน

จุดเดียวของความล้มเหลว

สภาพคล่องที่สูงขึ้นของ CeFi นั้นจะดึงดูดให้แฮ็กเกอร์โจมตีเข้ามา ในช่วงเริ่มต้นของ CeFi กระดานเทรดเช่น Mt. Gox, Poloniex และ Kraken นั้นเคยได้ถูกแฮ็กเงินของผู้ใช้งานไปเป็นอย่างมาก ปัจจุบัน แพลตฟอร์ม CeFi ยอดนิยมมีการป้องกันหลายชั้น และ DeFi เป็นกลายเป็นเป้าหมายหลักในการโจมตีช่องโหว่ (คิดเป็น 98.8% ของการสูญเสียทั้งหมดในไตรมาสที่ 3 ปี 2022) อย่างไรก็ตาม แพลตฟอร์ม CeFi ยังคงพึ่งพาฐานข้อมูลส่วนกลาง ซึ่งทำให้มันมีความเสี่ยง

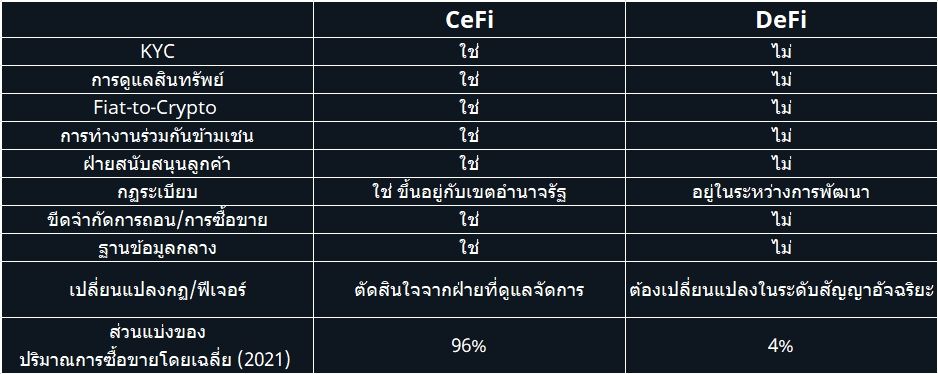

DeFi vs. CeFi: ความแตกต่างที่สำคัญ

ในขณะที่ CEX มีการจัดการแบบรวมศูนย์ แต่ DeFi ก็ได้อาศัยเทคโนโลยีของสัญญาอัจฉริยะอย่างเต็มที่ ทั้ง 2 ระบบมีเป้าหมายเดียวกัน — คือการขับเคลื่อนอุตสาหกรรม Crypto ไปข้างหน้า — ด้วยวิธีการที่แตกต่างกัน

CeFi สร้างความไว้วางใจผ่านกฎระเบียบ, การปฏิบัติตามข้อกำหนด, และการรักษาความปลอดภัยหลายชั้น การแปลงสกุลเงิน Fiat-to-Crypto เป็นสิ่งที่ดึงดูดใจนักลงทุนที่ถือสกุลเงินทั่วไป และการซื้อขายข้ามเชนช่วยเพิ่มความยืดหยุ่นได้ การสนับสนุนลูกค้าซึ่งผู้ใช้งานสามารถติดต่อได้อย่างง่ายดาย ในขณะที่การปฏิบัติตามข้อกำหนด KYC และ AML ร่วมกับการวิเคราะห์บล็อกเชนช่วยให้ธุรกิจ CeFi ป้องกันกิจกรรมที่ผิดกฎหมายได้

เนื่องจากบริการ DeFi เป็นแบบกระจายอำนาจ การเปลี่ยนแปลงใดๆ ในฟีเจอร์นั้นจำเป็นต้องได้รับอนุมัติในระดับสัญญาอัจฉริยะ สัญญาอัจฉริยะนั้นเป็นแบบอัตโนมัติ, ไม่เปลี่ยนรูป, และโปร่งใส โดยข้อมูลธุรกรรมทั้งหมดจะถูกบันทึกไว้ในบัญชีแยกประเภทสาธารณะ แม้ว่า DEX จะไม่มีการสนับสนุนลูกค้า แต่ก็ไม่ถือ Private Key ของผู้ใช้งานเอาไว้ ทำให้พวกเขามีอิสระเต็มที่ในเงินทุนและข้อมูลส่วนตัวของพวกเขา

CeFi vs. DeFi: คำตัดสิน

บริการทางการเงินแบบรวมศูนย์และกระจายอำนาจเป็น 2 แง่มุมของอุตสาหกรรม Crypto ทั้งคู่นั้นนำเสนอธุรกรรมที่เข้าถึงได้, มีประสิทธิภาพ, และสะดวกสบายโดยใช้เทคโนโลยีบล็อกเชน CeFi นั้นไปได้ไกลในช่วงไม่กี่ปีที่ผ่านมา แต่มันก็มีทั้งข้อดีและข้อเสียในการรวมศูนย์ ในขณะเดียวกัน อนาคตของ DeFi ก็จะขึ้นอยู่กับความสามารถในการแก้ไขช่องโหว่ของการเขียนโปรแกรมสัญญาอัจฉริยะเสียเป็นส่วนใหญ่