Yield Curve หมายถึงความสัมพันธ์ระหว่างอัตราดอกเบี้ยระยะสั้นและระยะยาวของหลักทรัพย์ประเภทตราสารหนี้ที่ออกโดยกระทรวงการคลังสหรัฐฯ และ Inverted Yield Curve จะเกิดขึ้นเมื่ออัตราดอกเบี้ยระยะสั้นสูงกว่าอัตราระยะยาว ซึ่งนี้กำลังเกิดขึ้นในปัจจุบันและมันบ่งชี้ถึงอะไรในตลาดโลกโดยรวม

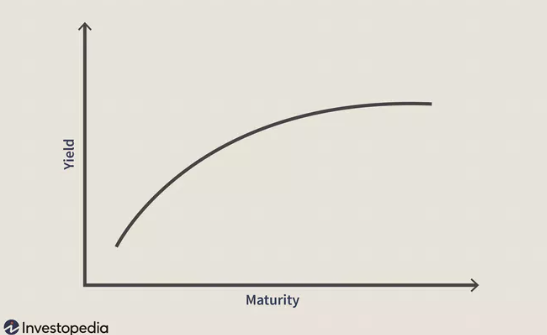

ภายใต้สถานการณ์ปกติ เส้นอัตราผลตอบแทนจะไม่กลับด้าน เนื่องจากหนี้ที่มีระยะเวลาครบกำหนดนานกว่ามักจะมีอัตราดอกเบี้ยที่สูงกว่าอัตราดอกเบี้ยในระยะใกล้ นั่นเป็นสิ่งที่สมเหตุสมผล เพราะการวางเงินในระยะยาวย่อมมีความเสี่ยงด้าน Time exposure มากกว่า รวมถึงสภาพคล่องที่ต่ำกว่า

จากมุมมองทางเศรษฐกิจ เส้นอัตราผลตอบแทนกลับด้านเป็นเหตุการณ์ที่น่าสังเกตและเกิดขึ้นไม่บ่อยนัก เพราะ “มันแสดงให้เห็นว่าในระยะสั้นมีความเสี่ยงมากกว่าระยะยาว” บทความนี้ เราจะอธิบายปรากฏการณ์ที่หายากนี้และผลกระทบต่อผู้บริโภคและนักลงทุน

เกี่ยวกับ Inverted Yield Curve

เส้นอัตราผลตอบแทนพลิกกลับเป็นครั้งแรกนับตั้งแต่ปี 2019 เมื่อวันที่ 31 มีนาคม 2022 เมื่ออัตราผลตอบแทน 2 ปีเพิ่มขึ้นเหนืออัตราผลตอบแทน 10 ปี

การผกผันเกิดขึ้นไม่นานหลังจากที่คณะกรรมการตลาดกลางแห่งสหพันธรัฐ (FOC) เริ่มเพิ่มอัตราเป้าหมายเงินกองทุนของรัฐบาลกลางเพื่อควบคุมอัตราเงินเฟ้อ เส้นโค้งยังคงกลับเสียเป็นส่วนใหญ่ในปี 2022 ในฐานะนักลงทุน พวกเราควรทำความรู้จักเกี่ยวกับมันว่ามันคืออะไร สำคัญอย่างไร และส่งผลกระทบอะไร เพราะมันคือเครื่องมือหนึ่งในการวิเคราะห์สภาพเศรษฐกิจโลกโดยรวม

Interest Rates และ Yield Curve

โดยปกติ อัตราดอกเบี้ยระยะสั้นจะต่ำกว่าอัตราดอกเบี้ยระยะยาว ดังนั้นเส้นอัตราผลตอบแทนจึงลาดขึ้น สะท้อนผลตอบแทนที่สูงขึ้นสำหรับการลงทุนที่จะเติบโตมากขึ้นตามการเวลา นี่เรียกว่าเส้นอัตราผลตอบแทนปกติ

รุป1

เมื่อส่วนต่างระหว่างอัตราดอกเบี้ยระยะสั้นและระยะยาวแคบลง (spread) เส้นอัตราผลตอบแทนจะเริ่มแบนลง กราฟอัตราผลตอบแทนแบบแบนมักจะเห็นได้ระหว่างการเปลี่ยนจากเส้นอัตราผลตอบแทนปกติไปเป็นกราฟกลับด้าน

เส้นอัตราผลตอบแทนกลับด้านบ่งชี้ถึงอะไร

ในอดีต เส้นอัตราผลตอบแทนกลับหัวถูกมองว่าเป็นตัวบ่งชี้ถึงภาวะถดถอยทางเศรษฐกิจที่กำลังจะเกิดขึ้นหรือเป็น Leading Indicator เมื่ออัตราดอกเบี้ยระยะสั้นสูงกว่าอัตราดอกเบี้ยระยะยาว ภาวะตลาดแสดงให้เห็นว่าแนวโน้มระยะยาวไม่ดี และผลตอบแทนจากตราสารหนี้ระยะยาวที่เสนอให้จะลดลงอย่างต่อเนื่อง

ไม่นานมานี้ มุมมองนี้ถูกตั้งคำถาม เนื่องจากการซื้อหลักทรัพย์จากต่างประเทศที่ออกโดยกระทรวงการคลังสหรัฐฯ ได้สร้างความต้องการผลิตภัณฑ์ที่ได้รับการสนับสนุนจากหนี้รัฐบาลสหรัฐฯ ในระดับสูงอย่างต่อเนื่อง

เมื่อนักลงทุนแสวงหาตราสารหนี้อย่างจริงจัง ลูกหนี้จะสามารถเสนออัตราดอกเบี้ยที่ต่ำลงได้ เมื่อสิ่งนี้เกิดขึ้น หลายคนโต้แย้งว่ามันเป็นกฎของอุปสงค์และอุปทานอยู่แล้ว ไม่เกี่ยวกับวงจรความหายนะทางเศรษฐกิจและภาวะถดถอยที่กำลังจะเกิดขึ้น ซึ่งช่วยให้ผู้ให้กู้สามารถดึงดูดผู้กู้ได้โดยไม่ต้องจ่ายอัตราดอกเบี้ยที่สูงขึ้น

เส้นอัตราผลตอบแทนกลับด้าน นั้นค่อนข้างเกิดขึ้นยาก เพราะตั้งแต่ช่วงต้นทศวรรษ 1990 ส่วนใหญ่แล้วจะเป็นช่วงเวลาที่เศรษฐกิจขยายตัว เช่น การขยายตัวทางเศรษฐกิจที่เริ่มขึ้นในเดือนมีนาคม 1991 พฤศจิกายน 2001 และมิถุนายน 2009 เป็นการขยายตัวทางเศรษฐกิจที่ยาวนานที่สุด 3 ใน 4 นับตั้งแต่สงครามโลกครั้งที่สอง

ในช่วงเวลาที่ยาวนานเหล่านี้ คำถามมักเกิดขึ้นว่าเส้นอัตราผลตอบแทนกลับด้านสามารถเกิดขึ้นได้อีกหรือไม่ วัฏจักรเศรษฐกิจ ได้เปลี่ยนจากการเติบโตเป็นภาวะถดถอยในอดีตและกลับมาอีกครั้ง เส้นอัตราผลตอบแทนกลับด้านเป็นองค์ประกอบสำคัญของวัฏจักรเหล่านี้ ก่อนเกิดภาวะถดถอยทุกครั้งตั้งแต่ปี 1956 และปัจจุบันมันกำลังเกิดขึ้น

เมื่อพิจารณาถึงความสม่ำเสมอของรูปแบบนี้ อัตราผลตอบแทนที่กลับด้านมีแนวโน้มจะเกิดขึ้นอีกครั้งหากการขยายตัวในปัจจุบันเปลี่ยนไปสู่ภาวะถดถอย

เส้นอัตราผลตอบแทนที่ลาดขึ้นเป็นการขยายตามธรรมชาติของความเสี่ยงที่สูงขึ้นที่เกี่ยวข้องกับระยะเวลาครบกำหนดที่ยาวนาน ในระบบเศรษฐกิจที่กำลังเติบโต นักลงทุนยังต้องการผลตอบแทนที่สูงขึ้นที่ปลายด้านยาวของเส้นโค้งเพื่อชดเชยค่าเสียโอกาสของการลงทุนในพันธบัตรเมื่อเทียบกับสินทรัพย์ประเภทอื่นๆ และเพื่อรักษาส่วนต่างที่ยอมรับได้เหนืออัตราเงินเฟ้อ

เมื่อวัฏจักรเศรษฐกิจเริ่มชะลอตัว อาจเนื่องมาจากการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐ ความชันขึ้นของเส้นอัตราผลตอบแทนมีแนวโน้มที่จะแบนราบเมื่ออัตราดอกเบี้ยระยะสั้นเพิ่มขึ้นและผลตอบแทนที่ยาวขึ้นจะทรงตัวหรือลดลงเล็กน้อย

ในสภาพแวดล้อมนี้ นักลงทุนมองว่าผลตอบแทนระยะยาวเป็นทางเลือกที่ยอมรับได้สำหรับผลตอบแทนที่ต่ำกว่าในตราสารทุนและสินทรัพย์ประเภทอื่นๆ ซึ่งมีแนวโน้มที่จะเพิ่มราคาพันธบัตรและลดผลตอบแทน

การก่อตัวขึ้นของ Inverted Yield Curve

เนื่องจากความกังวลเกี่ยวกับภาวะเศรษฐกิจถดถอยที่กำลังจะเกิดขึ้น นักลงทุนมักจะซื้อพันธบัตรรัฐบาลที่มีอายุยาวโดยอิงจากสมมติฐานว่า มันจะเป็นแหล่งพักเงินที่ปลอดภัยจากตลาดตราสารทุนที่ตกต่ำ จัดให้มีการรักษาเงินทุน และมีศักยภาพในการเพิ่มมูลค่าเมื่ออัตราดอกเบี้ยลดลง

ผลจากการหมุนเวียนไปจนครบกำหนดระยะยาว อัตราผลตอบแทนของมันอาจต่ำกว่าอัตราดอกเบี้ยระยะสั้น ทำให้เกิดเส้นอัตราผลตอบแทนกลับด้าน ตั้งแต่ปี 1955 หุ้นได้พุ่งขึ้นสูงสุด 6 ครั้งและหลังจากนั้นเศรษฐกิจจะเข้าสู่ภาวะถดถอยภายใน 7 ถึง 24 เดือน

เส้นอัตราผลตอบแทนกลับด้าน ปรากฏขึ้นในเดือนสิงหาคม 2006 เนื่องจาก FED ได้ขึ้นอัตราดอกเบี้ยระยะสั้นเพื่อตอบสนองต่อตลาดตราสารทุน อสังหาริมทรัพย์ และการจำนองที่เร้าร้อน เส้นอัตราดอกเบี้ยเริ่มกลับหัวลงเป็นเวลา 14 เดือนก่อนที่ Standard & Poor’s 500 จะทำจุดสูงสุดในเดือนตุลาคม 2007 และการเริ่มต้นภาวะถดถอยในเดือนธันวาคม 2007 อย่างเป็นทางการ

ในปี 2019 เส้นอัตราผลตอบแทนกลับด้านอีกครั้ง ทำให้นักเศรษฐศาสตร์กังวลเรื่องการชะลอตัวอีกครั้งในช่วงต้นปี 2020 การระบาดใหญ่ของ COVID-19 ทำให้เกิดภาวะถดถอยทั่วโลก อย่างไรก็ตาม นักเศรษฐศาสตร์ไม่คิดว่าเส้นอัตราผลตอบแทนจะสามารถทำนายการระบาดใหญ่ได้

การชะลอตัวของโควิด-19 ได้ฟื้นตัวขึ้นอย่างรวดเร็วสู่ระดับสูงสุดใหม่เป็นประวัติการณ์ในปี 2022 แต่รูปร่างของเส้นอัตราผลตอบแทนยังคงผันผวน และกลับด้านอีกครั้งในปี 2022

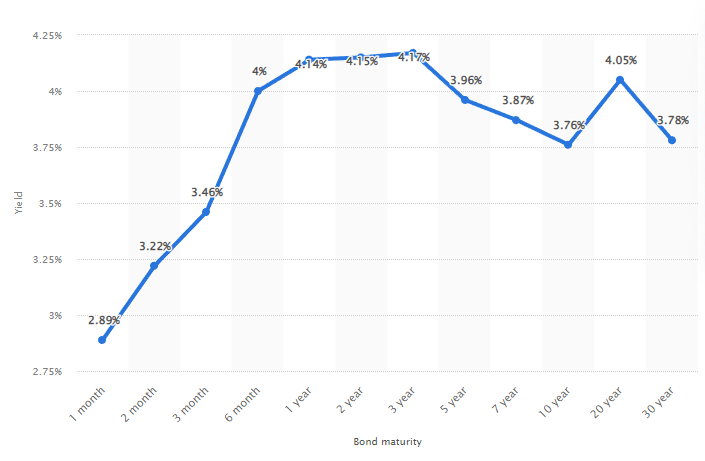

อ้างอิงจาก Statista ที่แสดงผลข้อมูลผลตอบเเทนอัตราดอกเบี้ยตามอายุของพันทบัตร โดยอ้างอิงข้อมูลล่าสุดเมื่อวันที่ 5 ตุลาคม พบว่า อัตราพันธบัตรระยะสั้นอายุ 1-3 ปีสูงกว่ากลุ่มพันธบัตรระยะยาวอยู่มากเลยทีเดียว

Inverted Yield Curve กับผลกระทบต่อนักลงทุนกลุ่มต่างๆ

ตามประวัติศาสตร์ วัฏจักรธุรกิจจะก้าวหน้าและจะชะลอตัวในที่สุด หากความกังวลเกี่ยวกับภาวะถดถอยครั้งต่อไปเพิ่มขึ้นจนถึงจุดที่นักลงทุนมองว่าการซื้อพันธบัตรระยะยาวเป็นตัวเลือกที่ดีที่สุดสำหรับพอร์ตการลงทุนเพื่อหลีกเลี่ยงความผันผวนในระยะสั้น แต่มันก็มีความเป็นไปได้สูงที่เส้นอัตราผลตอบแทนกลับด้านครั้งถัดไปจะมีรูปร่างขึ้นหากผู้คนซื้อพันธบัตรระยะยาวมากเกินไป

ผลกระทบต่อผู้บริโภค (Consumer) จากหนี้ระยะสั้นที่เพิ่มขึ้น

นอกจากผลกระทบต่อนักลงทุนแล้ว เส้นอัตราผลตอบแทนกลับด้านยังมีผลกระทบต่อผู้บริโภคอีกด้วย ตัวอย่างเช่น ผู้ซื้อบ้านที่จัดหาเงินทุนให้กับอสังหาริมทรัพย์ด้วยการจำนองแบบปรับอัตราได้ (ARMs) มีกำหนดการอัตราดอกเบี้ยที่อัพเดตเป็นระยะตามอัตราดอกเบี้ยระยะสั้น

เมื่ออัตราระยะสั้นสูงกว่าอัตราระยะยาว การชำระเงินสำหรับ ARM มักจะเพิ่มขึ้น เมื่อสิ่งนี้เกิดขึ้น สินเชื่อที่มีอัตราดอกเบี้ยคงที่อาจน่าดึงดูดใจมากกว่าสินเชื่อที่มีอัตราดอกเบี้ยที่ปรับได้

วงเงินสินเชื่อได้รับผลกระทบในลักษณะเดียวกัน ในทั้ง 2 กรณี ผู้บริโภคต้องอุทิศรายได้ส่วนใหญ่เพื่อชำระหนี้ที่มีอยู่ ซึ่งจะช่วยลดรายรับที่ใช้จ่ายได้และส่งผลเสียต่อเศรษฐกิจโดยรวม

ผลกระทบต่อนักลงทุนตราสารหนี้

การผกผันของเส้นอัตราผลตอบแทนมีผลกระทบมากที่สุดต่อนักลงทุนที่มีรายได้คงที่ ในสถานการณ์ปกติการลงทุนระยะยาวย่อมให้ผลตอบแทนสูงกว่า เนื่องจากนักลงทุนเสี่ยงเงินเป็นระยะเวลานาน พวกเขาจึงได้ผลตอบแทนที่สูงกว่า

ส่วนเส้นอัตราผลตอบแทนกลับด้านจะช่วยขจัดความเสี่ยงสำหรับการลงทุนระยะยาว ทำให้นักลงทุนได้รับผลตอบแทนที่ดีขึ้นด้วยการลงทุนระยะสั้น

เมื่อผลตอบแทนจากผลิตภัณฑ์ Risk-free เริ่มมีความแตกต่างน้อยลงกับกลุ่ม high-risk อย่างหุ้นกู้ของเอกชน ผู้คนย่อมเลือกลงทุนในผลิตภัณฑ์ที่มีความเสี่ยงต่ำกว่า

ในกรณีเช่นนี้ การซื้อหลักทรัพย์ที่ได้รับการสนับสนุนจากกระทรวงการคลังจะให้ผลตอบแทนใกล้เคียงกับผลตอบแทนของ Junk bond พันธบัตรองค์กร ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) และตราสารหนี้อื่นๆ แต่มีความเสี่ยงที่ต่ำกว่า

สิ่งนี้ทำให้กองทุนตลาดเงินและบัตรเงินฝาก (CDs) อาจน่าสนใจเช่นกัน โดยเฉพาะอย่างยิ่งเมื่อ CDs หนึ่งปีจ่ายผลตอบแทนเทียบเท่ากับพันธบัตรรัฐบาลอายุ 10 ปี

ผลกระทบต่อนักลงทุนในตลาดทุน

เมื่อเส้นอัตราผลตอบแทนกลับด้าน อัตรากำไรจะลดลงสำหรับบริษัทที่ยืมเงินสดในอัตราดอกเบี้ยระยะสั้นและให้กู้ยืมในอัตราดอกเบี้ยระยะยาว เช่น ธนาคารชุมชน ในทำนองเดียวกัน กองทุน Hedge Fund มักถูกบังคับให้รับความเสี่ยงที่เพิ่มขึ้นเพื่อให้ได้ระดับผลตอบแทนที่ต้องการเมื่อเทียบกับ Risk-free rate

ตัวอย่างที่เคยเกิดขึ้นกับ Hedge Fund ที่ล้มไป คือ การล่มสลายของ Long-Term Capital Management ซึ่งเป็นกองทุนป้องกันความเสี่ยงที่รู้จักกันดีและดำเนินการโดยผู้ค้าตราสารหนี้ John Meriwether พวกเขาเดิมพันกับอัตราดอกเบี้ยของรัสเซียนั้นและนั่นคือสิ่งที่เลวร้ายที่สุดจนทำให้กองต้องพังลงไป

แม้จะมีผลที่ตามมาสำหรับบางฝ่าย แต่การกลับตัวของเส้นโค้งผลตอบแทนมีแนวโน้มที่จะส่งผลกระทบน้อยกว่าต่อหมวด consumer staple สำหรับผู้บริโภคและ หมวด Healthcare หรือบริษัทด้านการดูแลสุขภาพ ซึ่งอัตราดอกเบี้ยไม่ได้ส่งผลกระทบโดยตรง

ความสัมพันธ์นี้จะชัดเจนขึ้นเมื่อเส้นอัตราผลตอบแทนกลับหัวก่อนเกิดภาวะถดถอย เมื่อสิ่งนี้เกิดขึ้น นักลงทุนมักจะหันไปใช้หุ้นกลุ่มป้องกัน (defensive stock) เช่น หุ้นในอุตสาหกรรมอาหาร น้ำมัน และยาสูบ ซึ่งมักได้รับผลกระทบจากภาวะเศรษฐกิจถดถอยน้อยกว่า

Trusted

ข้อจำกัดความรับผิด

ข้อมูลทั้งหมดที่มีอยู่บนเว็บไซต์ของเราเผยแพร่ด้วยเจตนาที่ดีและเป็นไปเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น การกระทำใด ๆ ที่ผู้อ่านดำเนินการตามข้อมูลที่พบบนเว็บไซต์ของเราถือเป็นความเสี่ยงของผู้อ่านโดยเฉพาะ Learn ให้ความสำคัญกับข้อมูลคุณภาพสูง เราอุทิศเวลาให้กับการแยกแยะ ค้นคว้า และสร้างเนื้อหาเพื่อการศึกษาซึ่งเป็นประโยชน์กับผู้อ่าน เพื่อเป็นการรักษามาตรฐานนี้และเพื่อสร้างเนื้อหาคุณภาพได้อย่างต่อเนื่อง พาร์ตเนอร์ของเราอาจตอบแทนเราด้วยค่าคอมมิชชั่นสำหรับการจัดวางตำแหน่งต่าง ๆ ในบทความของเรา อย่างไรก็ดี ค่าคอมมิชชั่นนี้ไม่มีผลต่อกระบวนการของเราในการสร้างเนื้อหาที่ไร้อคติ ตรงไปตรงมา และเป็นประโยชน์