Liquidity Provider (ผู้ให้บริการสภาพคล่องหรือ LP) tokens เป็นวิธีใหม่ที่จะช่วยให้ผู้ใช้งาน Crypto สามารถรับ Passive Income ได้ นอกเหนือจากการได้รับรางวัลแล้ว การเลือกที่จะเป็น Liquidity Provider นั้นเป็นเรื่องของหลักการสำหรับบางคน ผู้ให้บริการสภาพคล่องจะช่วยสนับสนุนเว็บเทรดแบบกระจายศูนย์ (DEX) หรือก็คือระบบทางการเงินที่ไม่พึ่งพาตัวกลาง

แล้ว LP tokens มันทำงานอย่างไร? LP tokens จะสามารถทำกำไรได้อย่างไร? แล้วทั้งหมดนี้มีความหมายต่อตลาดอย่างไร? เรามาดูแบบเจาะลึกไปด้วยกันดีกว่า

รายละเอียดสั้นๆ เกี่ยวกับ DEXs

โทเค็นผู้ให้บริการสภาพคล่อง (LP tokens) เป็นโทเค็นที่จัดสรรให้กับผู้ให้บริการสภาพคล่องใน DEX (เว็บเทรดแบบกระจายศูนย์) DEX นั้นทำงานบนโปรโตคอลตัวช่วยดูแลสภาพคล่องแบบอัตโนมัติ (automated market maker หรือ AMM) แต่ DEX คืออะไรกันแน่?

เว็บเทรดแบบกระจายศูนย์หรือ DEX เป็นแพลตฟอร์มแบบ Peer-to-Peer ซึ่งสามารถทำธุรกรรมได้โดยตรงระหว่างผู้ค้า Crypto DEX นั้นเป็นดั่งเครื่องอำนวยความสะดวกในการทำธุรกรรมทางการเงินที่ไม่ได้ถูกควบคุมโดยคนกลาง เช่น ธนาคาร นายหน้า และสถาบันการเงินอื่นๆ เป็นต้น

รู้หรือไม่ว่า?

DEX ยอดนิยมจำนวนมากทำงานบนเครือข่าย Ethereum หรือ BSC เช่น Uniswap, Pancakeswap และ Sushiwap

DEX ทำงานอย่างไร

การลดการใช้ตัวกลางถือเป็นหลักการสำคัญของชุมชนบล็อกเชน นี่เป็นหนึ่งในเหตุผลที่ DEX ได้รับความนิยมเพิ่มขึ้นควบคู่ไปกับเว็บเทรดรวมศูนย์แบบดั้งเดิม พวกมันทำงานอย่างไรและแตกต่างจากคู่แข่งอย่างการรวมศูนย์อย่างไร?

ตลาด Cryptocurrency ทั่วทั้งโลกอาศัยเว็บเทรดสกุลเงินดิจิทัลเพื่อให้เกิดสภาพคล่อง ในทุกๆ วัน สิ่งเหล่านี้ช่วยอำนวยความสะดวกให้กับปริมาณการซื้อขายหลายพันล้านดอลลาร์ เว็บเทรดชั้นนำเหล่านี้กำลังขยายตัวเพื่อตอบสนองความต้องการที่เพิ่มขึ้นของสินทรัพย์ดิจิทัล พวกเขาได้เสนอคุณสมบัติและฟังก์ชันในการดูแลทรัพย์สินและการซื้อขายแบบใหม่

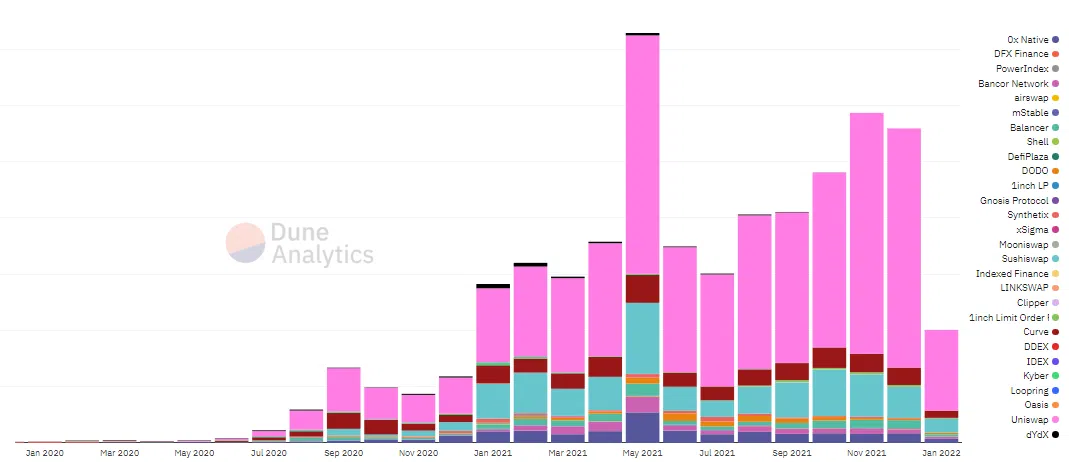

Monthly DEX volume: Dune Analytics

DEX นั้นนำเสนอแนวทางที่ไม่ซ้ำใครในการซื้อขายสินทรัพย์ดิจิทัล เว็บเทรดแบบกระจายศูนย์นั้นไม่ต้องการตัวกลางเพื่อล้างธุรกรรม แต่พวกเขาใช้สัญญาอัจฉริยะที่สามารถดำเนินการด้วยตนเองเพื่ออำนวยความสะดวกในการซื้อขาย ซึ่งช่วยให้สามารถทำการซื้อขายได้แทบจะในทันที ธุรกรรมเหล่านี้มักเกิดขึ้นในราคาที่ต่ำกว่าที่เว็บเทรด Crypto แบบรวมศูนย์จะสามารถเสนอได้

DEX ยอมรับถึงโครงสร้างที่ไม่อยู่ในความดูแลในกรณีที่ไม่มีคนกลาง ซึ่งหมายความว่านักเทรดจะเป็นผู้เก็บรักษา Cryptocurrency ของตนเองไว้ แต่อย่างไรก็ตาม พวกเขาจะต้องรับผิดชอบในการจัดการกระเป๋าเงินและกุญแจส่วนตัวของพวกเขาด้วยตนเอง การควบคุมด้วยตนเองนั้นมาพร้อมกับราคาที่ต้องจ่าย กุญแจส่วนตัวนั้นอาจจะสูญหายได้ง่ายๆ

มันยังเป็นเรื่องสำคัญที่ต้องทราบว่าการขาดตัวกลางนั้นหมายความว่า DEX ส่วนใหญ่มีความเสี่ยงที่ถูกจำกัดจากคู่สัญญา นอกจากนี้ โดยทั่วไปแล้ว พวกเขาไม่จำเป็นต้องปฏิบัติตามมาตรฐานการกำกับดูแล Know-Your-Customer (KYC) หรือ Anti-Money-Laundering (AML)

โดยสรุป DEX เป็นตลาดแบบ Peer-to-Peer ซึ่งนักเทรดสามารถมีส่วนร่วมในการทำธุรกรรมได้โดยไม่ต้องมีการควบคุมดูแลหรือความช่วยเหลือของคนกลาง เว็บเทรดเหล่านี้รับประกันความเป็นเสรีภาพอย่างมาก แต่มันก็ยังต้องการการทำงานจากทุกฝ่ายที่เกี่ยวข้องมากขึ้น ความท้าทายเรื่องหนึ่งก็คือการทำให้เกิดสภาพคล่องอย่างสม่ำเสมอ ซึ่งทำให้ผู้ให้บริการสภาพคล่องใน DEX จะได้รับรางวัลเป็น LP tokens

Automated Market Maker (AMM)

ตัวช่วยดูแลสภาพคล่องแบบอัตโนมัติ (AMM) คือประเภทของโปรโตคอลเว็บเทรดแบบกระจายศูนย์ที่ใช้สูตรทางคณิตศาสตร์ในการกำหนดราคาสินทรัพย์ โดยพื้นฐานแล้ว สินทรัพย์จะถูกกำหนดราคาโดยใช้อัลกอริธึมการกำหนดราคา แทนที่จะใช้คำสั่งจองแบบเว็บเทรดแบบดั้งเดิม

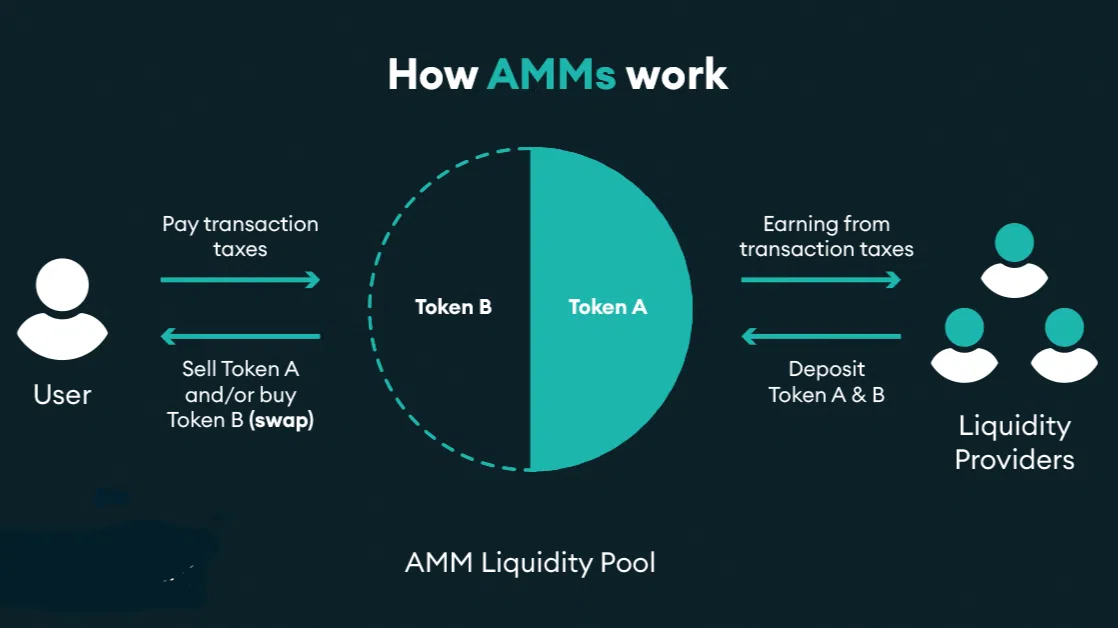

How AMMs work: Publish0x

โปรโตคอลแต่ละตัวนั้นอาจจะมีสูตรที่แตกต่างกันไป เรามาดูตัวอย่างกัน Uniswap ใช้สูตร x * y = k ซึ่งในสมการนี้ x แทนจำนวนของโทเค็นในกลุ่มยูทิลิตี้ ในขณะที่ y คือจำนวนของโทเค็นอื่นๆ สภาพคล่องทั้งหมดของกลุ่มจะถูกแทนด้วย k

AMM ที่แตกต่างกันนั้นอาจจะใช้สูตรอื่นๆ อย่างไรก็ตาม พวกเขาทั้งหมดจะใช้อัลกอริธึมในการกำหนดราคา สิ่งนี้อาจจะดูเหมือนเป็นกระบวนการที่ยุ่งยาก แล้วมันช่วยแก้ปัญหาอะไร?

ก่อนการสร้าง LP tokens สินทรัพย์ทั้งหมดที่ใช้ในระบบนิเวศ Ethereum จะไม่สามารถเข้าถึงได้ในระหว่างการใช้งานมัน โทเค็นมักจะถูกล็อกไว้เมื่อต้องถูกตรวจสอบ โดยปกติแล้วมันจะเป็นส่วนหนึ่งของระบบการกำกับดูแล เมื่อพูดถึง DeFi ข้อกังวลนี้ได้รับการแก้ไขได้โดยการสร้างสินทรัพย์ที่แปลงสภาพได้ง่ายใน AMM โดยใช้ LP tokens

LP tokens อนุญาตให้ใช้โทเค็นเดียวกันได้หลายครั้ง ไม่ว่าจะตรวจสอบในโครงการกำกับดูแลแพลตฟอร์มหรือลงทุนในผลิตภัณฑ์ DeFi รูปแบบการตรวจสอบทางอ้อมที่ LP tokens อนุญาตนั้นสามารถช่วยแก้ปัญหากลุ่มสภาพคล่องของ Crypto ที่จำกัดได้ วิธีนี้ให้สำคัญของการพิสูจน์ความเป็นเจ้าของมากกว่าการตรวจสอบ LP tokens ด้วยตนเอง

Liquidity Pool และ Liquidity Provider คืออะไร?

ผู้ให้บริการสภาพคล่อง (LPs) คือผู้ที่เพิ่มเงินลงทุนให้กับกลุ่มสภาพคล่อง (Liquidity Pool) ของ Crypto กลุ่มสภาพคล่องคือเงินทุนจำนวนมากที่นักเทรดสามารถซื้อขายได้ เพื่อแลกกับการจัดการสภาพคล่องให้กับโปรโตคอล LPs จะได้รับค่าธรรมเนียมจากการซื้อขายที่เกิดขึ้นภายในกลุ่มของพวกเขา

กลุ่มสภาพคล่องทำงานอย่างไร?

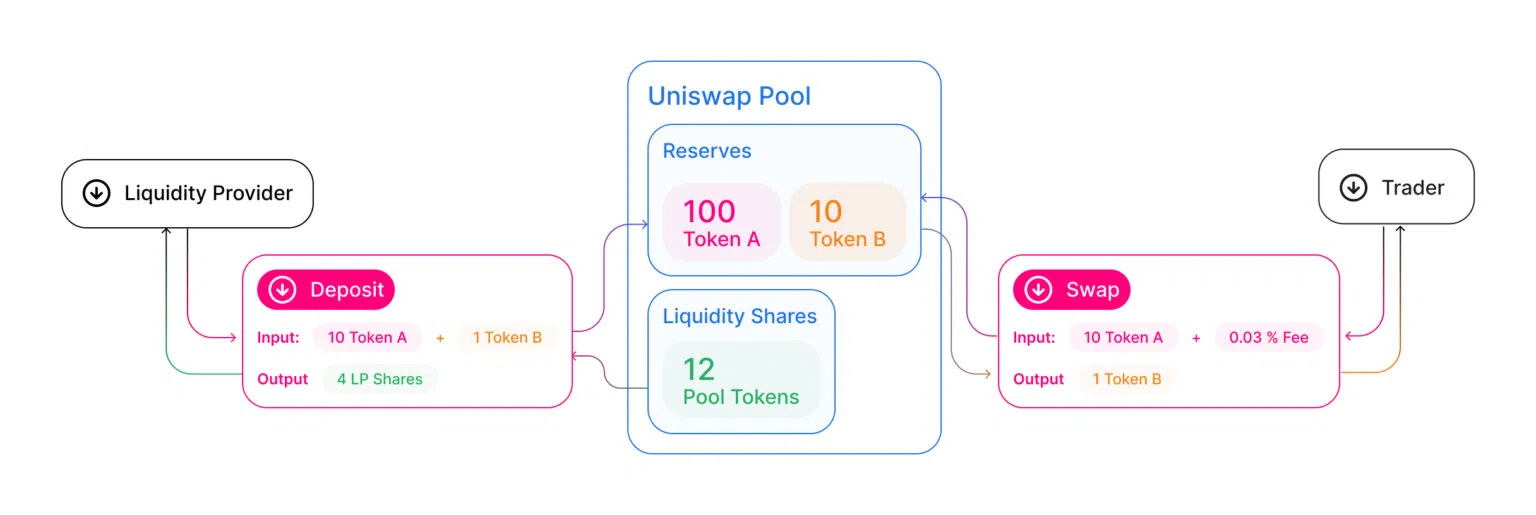

โครงสร้างของกลุ่มสภาพคล่อง: Uniswap

ตัวอย่างเช่น ในกรณีของ Uniswap สำหรับกลุ่มของเหรียญ A และ B ผู้ให้บริการต้องฝาก 50% ของเหรียญ A และ 50% ของเหรียญ B เอาไว้ การฝากของพวกเขาช่วยให้เว็บเทรดทำงานได้

พูดง่ายๆ ก็คือผู้ให้บริการสภาพคล่องคือนักเทรดที่ฝากโทเค็น Crypto ไว้บน DEX เพื่อรับค่าธรรมเนียมการทำธุรกรรม สิ่งนี้มักจะถูกเรียกว่า liquidity mining (การทำเงินจากสภาพคล่อง) หรือการทำตลาด

ค่าธรรมเนียมการทำธุรกรรมมักจะแสดงเป็นอัตราดอกเบี้ย อัตราดอกเบี้ยแตกต่างกันไปขึ้นอยู่กับสภาพคล่องที่มีอยู่และจำนวนธุรกรรมที่อยู่ในกลุ่มสภาพคล่อง

Liquidity Mining

โดยทั่วไปแล้ว การเพิ่มเงินทุนลงไปในกลุ่มสภาพคล่องนั้นเป็นเรื่องง่าย โปรโตคอลจะกำหนดมูลค่าของรางวัล ตัวอย่างเช่น Uniswap v2 เรียกเก็บเงินจากนักเทรด 0.3% ซึ่งจะถูกส่งตรงไปยัง LP เพื่อดึงดูดผู้ให้บริการสภาพคล่องเข้าสู่กลุ่มของตนเอง แพลตฟอร์มและ fork อื่นๆ อาจจะมีการเรียกเก็บค่าธรรมเนียมที่ต่ำกว่า

แต่การดึงดูดสภาพคล่องมันมีความสำคัญแค่ไหน? AMM ทำงานในลักษณะที่จะลดความคลาดเคลื่อนสำหรับคำสั่งซื้อจำนวนมาก ซึ่งอาจส่งผลให้มีปริมาณงานมากขึ้นบนแพลตฟอร์ม

ปัญหาความคลาดเคลื่อนอาจจะแตกต่างกันไปในการออกแบบ AMM ดังที่เราได้กล่าวไว้ก่อนหน้านี้ การกำหนดราคาจะถูกกำหนดโดยอัลกอริทึม โดยสรุปนั้นคือ ราคาจะถูกกำหนดโดยอัตราส่วนระหว่างโทเค็นทั้งสองในกลุ่มที่ได้รับผลกระทบหลังการซื้อขาย ความคลาดเคลื่อนจะเกิดขึ้นหากอัตราส่วนมีการเปลี่ยนแปลงอย่างมีนัยสำคัญ

Yield Farming

ถ้าจะให้พูดโดยสรุปก็คือ Yield Farming นั้นไม่มีส่วนที่เกี่ยวข้องในการล็อกสินทรัพย์ Crypto เพื่อตรวจสอบความถูกต้องของธุรกรรมบนโปรโตคอล Yield Farming นั้นช่วยให้ใครบางคนสามารถลงทุนในกลุ่มสภาพคล่องของโปรโตคอลต่างๆ ได้ กล่าวอีกนัยหนึ่งก็คือ LPs ให้ยืม Crypto และต้องการได้รับดอกเบี้ยจากการนั้น

เรามาดูตัวอย่างง่ายๆ ของการสร้าง Passive Income ประเภทนี้กัน เมื่อเพิ่มสภาพคล่องให้กับกลุ่มบน Uniswap, Pancakeswap หรือ DEX อื่น เหรียญทั้งสองในกลุ่มจะต้องอยู่ในกระเป๋าเงินของเรา นักฟาร์มจะเลือกกลุ่มเหล่านี้ตามอัตราผลตอบแทนต่อปี (APY) และระดับของการสูญเสียที่ไม่ถาวรซึ่งได้รับผลกระทบจากความผันผวนของราคาเหรียญ

เมื่อคุณได้ทำการตัดสินใจและมีเหรียญสองเหรียญในกระเป๋าเงินแล้ว คุณจะต้องไปที่ DEX และ “จัดหาสภาพคล่อง” ทันทีที่คุณทำธุรกรรม คุณจะได้รับโทเค็นผู้ให้บริการสภาพคล่อง LPs นั้นจะวัดการเป็นเจ้าของกลุ่มของคุณเป็นเปอร์เซ็นต์

คุณสามารถถอนสภาพคล่องได้ตลอดเวลา เว็บไซต์ต่างๆ ให้ข้อมูลเกี่ยวกับ yield farm ที่เสนอมูลค่าสูงสุดให้ ที่ความเสี่ยงต่ำที่สุด ในเวลาใดก็ตาม

LP tokens คืออะไร?

ดังที่ได้กล่าวไว้ก่อนหน้านี้ LP tokens เป็นรางวัลที่มอบให้กับคนที่ช่วย DEX ในการสร้างสภาพคล่อง โดยพื้นฐานแล้ว LP tokens จะเป็นตัวแทนส่วนแบ่งของกลุ่มที่เป็นเจ้าของโดยผู้ให้บริการสภาพคล่อง ผู้ให้บริการสภาพคล่องมีการควบคุมโทเค็นอย่างสมบูรณ์ นอกจากนี้ LP tokens จะสามารถถูกถอนออกจากพูลได้ตลอดเวลา

LP tokens ช่วยในการแก้ปัญหาสำคัญที่อาจเกิดขึ้นแก่ DEX ซึ่งนั่นก็คือปัญหาสภาพคล่องนั่นเอง โดยปกติแล้วเว็บเทรดแบบกระจายศูนย์เหล่านี้กำลังจ่ายเงินให้กับผู้ใช้งานเนื่องจากพวกเขาต้องการสภาพคล่องเพื่อให้การซื้อขายดำเนินต่อไปโดยไม่ได้รับผลกระทบ เมื่อจัดหาสภาพคล่องให้แล้ว ผู้ใช้งานจะโต้ตอบกับสัญญาอัจฉริยะของ yield farm สิ่งเหล่านี้กำหนดว่าจะมีคนบริจาคได้เท่าไรและต้องได้รับรางวัลเท่าใด

LP tokens ทำงานอย่างไร

เรามาดูตัวอย่างง่ายๆ กัน หากคุณทำการบริจาคสินทรัพย์ Crypto ที่มีมูลค่า $100 ให้กับกลุ่มที่มีมูลค่า $1,000 คุณจะเป็นเจ้าของกลุ่มสภาพคล่อง 10% ด้วยเหตุนี้ คุณจึงมีสิทธิ์ได้รับ 10% ของ LP tokens ********ของกลุ่มสภาพคล่องนั้น

ที่สำคัญก็คือ LP tokens ของคุณสามารถฟาร์มเพื่อรับรางวัลที่ DEX มอบให้ได้เพื่อเป็นการตอบแทนในการแก้ปัญหาสภาพคล่อง รางวัลจะเป็นสัดส่วนต่อจำนวน LP ที่คุณมี LP tokens สามารถโอนและตรวจสอบบนโปรโตคอลอื่นๆ ได้ อย่างไรก็ตาม DEX จะพยายามโน้มน้าวไม่ให้ผู้ใช้งานทำเช่นนั้น ตัวอย่างเช่น กลยุทธ์หนึ่งก็คือการแนะนำฟาร์ม Auto-Compounding ซึ่งรางวัลดังกล่าวจะถูกนำกลับไปลงทุนในกลุ่มสภาพคล่อง

การฟาร์มด้วย LP tokens

Yield Farming ทำงานในลักษณะเดียวกับการที่คุณฝากเงินเข้าธนาคารโดยมีวัตถุประสงค์เพื่อรับดอกเบี้ยเงินฝาก โครงการ DeFi ต้องการให้ผู้ใช้งานส่งสินทรัพย์ Crypto มาให้ชั่วคราวเพื่อปรับสภาพคล่อง

ตัวอย่างเช่น เมื่อมีส่วนร่วมในกลุ่มสภาพคล่องของ ETH/USDT เจ้าของ Crypto จะให้ทั้ง ETH และ USDT เพื่อแลกกับการตรวจสอบสินทรัพย์ Crypto พวกเขาจะได้รับผลตอบแทน (yield) Yield Farming อาจจะมี APY เฉลี่ยที่ต่ำ แต่บางครั้งก็อาจจะถึง 1,000% ถึง 3,000% หากเข้าร่วมตั้งแต่ในระยะแรก

ถ้าให้พูดโดยทั่วไปแล้ว การฟาร์ม LP tokens จะทำกำไรได้มากกว่าการเข้าร่วมในกลุ่มสภาพคล่อง อย่างไรก็ตาม นักฟาร์มนั้นจะมีความเสี่ยงมากกว่า

เจ้าของ Crypto จะได้รับ LP tokens เมื่อพวกเขาบริจาคโทเค็นในจำนวนที่เท่ากันไปยังกลุ่ม โทเค็นเหล่านี้แสดงถึงสัดส่วนการถือหุ้นในกลุ่มนั้น LP token เหล่านี้จะถูกสร้างขึ้นเมื่อเพิ่มเงินทุนลงไปในกลุ่ม พวกมันจะถูกทำลายเมื่อถอนเงินออก ก็เพื่อให้แน่ใจว่าจำนวน LP token ที่เป็นเจ้าของจะสอดคล้องกับเปอร์เซ็นต์ของการเป็นเจ้าของกลุ่มทั้งหมดเสมอ มันจะไม่มีความเสี่ยงของการสูญเสียถาวร

การฟาร์มจะเกี่ยวข้องกับการใช้ LP token เพื่อตรวจสอบในฟาร์ม เจ้าของเพียงแค่ใช้งานสัญญาอัจฉริยะเพื่อให้ LP token ได้รับการฟาร์ม ในกรณีนี้ ผู้ใช้งานมักจะได้รับรางวัลในรูปแบบของโทเค็นอื่นๆ กระบวนการนี้นั้นเกี่ยวข้องกับระดับความไว้วางใจที่สูงขึ้นจากเจ้าของ เนื่องจากปัญหาของสัญญาอัจฉริยะอาจทำให้ดีลตกอยู่ในอันตราย

ตอนนี้คุณรู้แล้วว่า LP tokens ทำงานอย่างไร

กลุ่มสภาพคล่องเป็นได้ทั้งวิธีที่มีประสิทธิภาพแก่นักลงทุน Crypto ในการสร้าง passive income และเพื่อสนับสนุนระบบทางการเงินที่ตัดพ่อค้าคนกลางออกไป DEX นั้นจะขึ้นอยู่กับสภาพคล่องที่ได้รับการสนับสนุนมาจากผู้ให้บริการ

เพื่อแลกกับการช่วยรักษาความสม่ำเสมอของกลุ่มสภาพคล่องและอนุญาตให้เกิดการซื้อขายได้ ผู้ให้บริการจะได้รับรางวัล LP token แสดงให้เห็นว่าผู้ให้บริการมีส่วนร่วมในกลุ่มมากเท่าใด ส่วน APY นั้นจะแสดงให้เห็นถึงรางวัลที่ผู้ให้บริการจะได้รับในตลอดหนึ่งปีของการบริจาค