ภาษีคริปโต เป็นประเด็นหนึ่งที่นักลงทุนควรทราบ บทความนี้จะสรุปครบจบตั้งแต่ ข้อกฎหมายที่คุณควรรู้ และกรณีที่ต้องเสียภาษีจวบจนวิธีการคำนวณและวิธีการยื่นภาษี 2567 ที่ถูกต้อง

หลังจากกรมสรรพากรประกาศว่าจะเก็บภาษี ตั้งแต่เดือน มีนาคม 2565 เหล่านักลงทุนไทยต่างจับตามองผลกระทบและอาจมีความกังวลว่าตนเองยื่นภาษีได้ถูกต้องหรือไม่ และอาจยังไม่ทราบว่า กฎหมายภาษีคริปโตล่าสุดทาง คณะรัฐมนตรี (ครม.) ได้มีการอนุมัติการร่างกฎหมายบรรเทาภาระภาษีสำหรับการซื้อขายดิจิทัลแล้ว

ภาษีคริปโต คืออะไร

ภาษีคริปโต คือ ข้อบังคับตาม พระราชกำหนดการประกอบธุรกิจสินทรัพย์ดิจิทัล พ.ศ. 2561 ที่กำหนดว่า นักลงทุนที่ทำกำไรหรือได้รับผลตอบแทนจากสินทรัพย์ดิจิทัล จำเป็นจะต้องเสียภาษีหัก ณ ที่จ่าย ร้อยละ 15 ของกำไร โดยทางกรมสรรพากรได้มีการปรับปรุงการจัดเก็บภาษีเงินได้ โดยแบ่งรายละเอียดของรายได้เพิ่มเติมอีก 2 ประเภท ดังนี้

- รายได้จากการถือครองโทเคนดิจิทัลและคริปโตเคอเรนซี่

- กำไรจากการขายโทเคนดิจิทัลและคริปโตเคอเรนซี่

ดังนั้นหากรายได้ของนักลงทุนอยู่ภายใต้เงือนไขดังกล่าว คุณจะต้องเสียภาษีเงินได้เพิ่มเติม ซึ่งรายได้ส่วนนี้ถูกระบุแยกออกจากรายได้จากการทำงานและการประกอบธุรกิจ

ข้อกฎหมายเกี่ยวข้องกับการเสียภาษีคริปโต

ใน พ.ร.ก. แก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 19) พ.ศ. 2561 ได้ระบุมาตรากฎหมายที่เกี่ยวข้องโดยตรงกับการจัดเก็บภาษีคริปโตไว้ดังนี้

- มาตรา 40 (4) (ซ) เงินส่วนแบ่งของกำไร หรือผลประโยชน์อื่นใดในลักษณะเดียวกันที่ได้จากการถือหรือครอบครองโทเคนดิจิทัล

- มาตรา 40 (4) (ฌ) ผลประโยชน์ที่ได้รับจากการโอนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัล ทั้งนี้ เฉพาะซึ่งตีราคาเป็นเงินได้เกินกว่าที่ลงทุน

- มาตรา 50 (ฉ) ในกรณีเงินได้พึงประเมินตามมาตรา 40 (4) (ซ) และ (ฌ) ให้คำนวณหักในอัตราร้อยละ 15 ของเงินได้

กรณีที่คุณต้องเสียภาษีคริปโตในไทย

จาก 3 มาตรานี้ นอกจากการเทรดที่ทำกำไรได้จะถูกหักภาษี ณ ที่จ่าย 15% แต่ผลิตภัณฑ์ที่ให้ดอกเบี้ยคริปโตต่างๆ ก็เข้าเงือนไขต้องยื่นภาษีเช่นกัน โดยสามารถระบุเป็นกรณีต่างๆ ได้ดังนี้

การทำกำไรจากการลงทุน

กรณีนี้อยู่ภายใต้ “มาตรา 40 (4) (ฌ)” ซึ่งเกี่ยวข้องโดยตรงกับ การเทรดคริปโตเคอเรนซี่ กำไรจะถูกคำนวณเป็นรายครั้ง หมายความว่า ทุกๆ ครั้งที่มีการซื้อหรือขายสินทรัพย์

รายการเหล่านั้นต้องถูกนำไปคำนวณ โดยนำราคาขายมาลบกับราคาต้นทุน เพื่อคำนวณออกมาเป็นกำไร โดยอ้างอิงจากราคา ณ เวลาที่เกิดการซื้อขายบนกระดานแลกเปลี่ยนที่ขึ้นทะเบียนถูกต้องกับ ก.ล.ต.

ได้รับ Airdrop ต้องเสีย ภาษีคริปโต หรือไม่

กรณีอยู่ภายใต้ “มาตรา 40 (8)” เมื่อนักลงทุนได้รับรางวัล หรือผลตอบแทนเป็น Airdrop จะเข้าเงือนไขโดยต้องรายงานรายได้ส่วนนี้เพื่อไปคำนวณและเสียภาษีประจำปี โดยระบุเป็นกรณี “ได้รับคริปโตเคอร์เรนซี่/โทเคนดิจิทัลจากการได้หรือได้รับเป็นรางวัล”

การขุดเหรียญคริปโต (Mining) ต้องเสียภาษีอย่างไร

กรณีนี้ “ยังไม่เข้าเงือนไขโดยตรง” แต่การขุดเหรียญคริปโต (Crypto Mining) เช่น การขุด Bitcoin จะต้องจ่ายภาษีก็ต่อเมื่อ เหรียญที่ได้รับมาถูก จ่าย โอน หรือ ขาย เท่านั้น ภายใต้ “มาตรา 40 (8)” ซึ่งนักขุดคริปโตสามารถนำ “ต้นทุน” ค่าใช้จ่าย เช่น ค่าไฟ มาหักเป็นค่าใช้จ่ายที่เกิดขึ้นได้

การคำนวณสามารถทำได้ 2 วิธี อย่างใดอย่างหนึ่ง ได้แก่ “First in- First out (FIFO) และ Moving Average Cost” แต่ผู้รายงานจะต้องใช้วิธีนั้นคำนวณภาษีไปตลอดทั้งปี ดังนั้นนักขุดควรบันทึกบัญชีต้นทุนและหลักฐานที่เกี่ยวข้องไว้อย่างระเอียดเพื่อผลประโยชน์ของคุณเอง

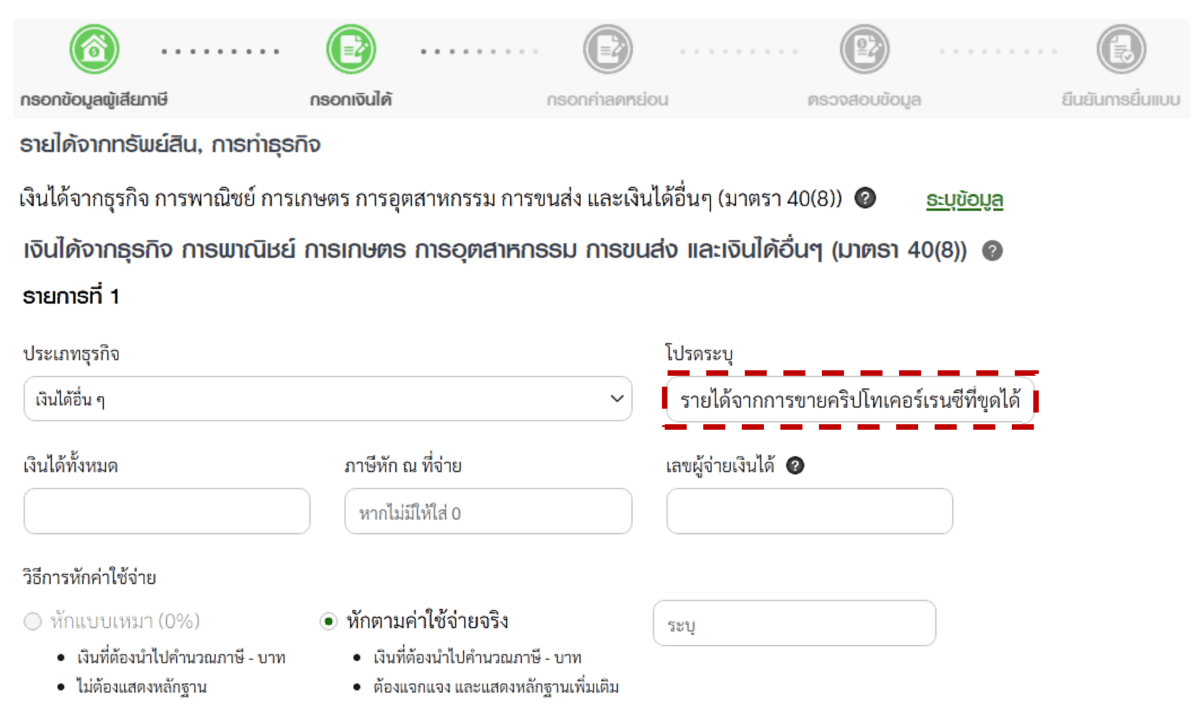

การยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา ภ.ง.ด.90 กรณีนี้ให้แสดง “รายได้จากการขายคริปโตที่ขุดได้ในรายการรายได้จากการทำธุรกิจ ประเภทเงินได้จากธุรกิจ การพาณิชย์ การเกษตร การอุตสาหกรรม การขนส่ง และเงินได้อื่น ๆ (มาตรา 40(8)) > ประเภทธุรกิจ : เงินได้อื่น ๆ > โปรดระบุ : รายได้จากการขายคริปโตฯ ที่ขุดได้ ตามภาพประกอบด้านล่างนี้

ภาษีการเทรดบน กระดานภายในประเทศ กับ ต่างประเทศ

- กรณีการเทรดกับศูนย์ซื้อขายสินทรัพย์ดิจิทัลในประเทศไทย “สามารถนำส่วนที่ขาดทุนมาหักกลบได้”

- กรณีการเทรดกับศูนย์ซื้อขายสินทรัพย์ดิจิทัลในต่างประเทศ “ไม่สามารถนำส่วนที่ขาดทุนมาหักกลบได้”

เงื่อนไขการผ่อนปรนของกรมสรรพากร

กรมสรรพากรได้เสนอแนวทางการผ่อนปรนเกี่ยวกับภาษีคริปโต เมื่อวันที่ 28 มกราคม พ.ศ. 2565 ไว้ดังนี้

ภาษีเงินได้

การคำนวณภาษีเงินได้บุคคลธรรมดา สามารถนำผลขาดทุนมาหักกลบกับกำไรที่ได้ในปีภาษีเดียวกันได้ โดยจะครอบคลุมเฉพาะกรณีที่คุณซื้อขายกับศูนย์ซื้อขายสินทรัพย์ดิจิทัลที่ดำเนินการอยู่ภายใต้การกำกับดูแลของ ก.ล.ต. เท่านั้น โดยมีเงือนไขพิเศษที่ได้รับการยกเว้นดังนี้

- มีรายได้จากการเทรดคริปโตฯ เพียงอย่างเดียวและมีกำไรตลอดปีไม่เกิน 60,000 บาท กรณีนี้ไม่ต้องยื่นหรือเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้

- มีรายได้จากการเทรดคริปโตฯ เพียงอย่างเดียว และมีกำไรตลอดปีไม่เกิน 210,000 บาท กรณีนี้ต้องยื่นแต่ไม่ต้องเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้เช่นกัน

- อายุครบ 65 ปี หรือมีบัตรประจำตัวผู้พิการ และมีกำไรจากการขายคริปโตฯ ตลอดปีไม่เกิน 400,000 บาท กรณีนี้ต้องยื่นแต่ไม่ต้องเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้เช่นกัน

ภาษีหัก ณ ที่จ่าย

การซื้อขายผ่านศูนย์ซื้อขายสินทรัพย์ดิจิทัลที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต. จะไม่มีภาระในการหักภาษี ณ ที่จ่าย 15% เพราะไม่สามารถระบุตัวตนผู้รับเงิน และจำนวนที่ตต้องหัก ณ ที่จ่ายได้ จนกว่าจะมีการปรับแก้กฎหมายเพิ่มเติมในอนาคต

ภาษีมูลค่าเพิ่ม (VAT)

ปัจจุบันการซื้อขายผ่านศูนย์ซื้อขายสินทรัพย์ดิจิทัลที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต. และสินทรัพย์ดิจิทัลที่ออกโดยธนาคารแห่งประเทศไทย (ธปท.) จะได้รับการยกเว้นภาษี

วิธีคำนวณ ภาษีคริปโต ฉบับอัปเดตปี 2023

กรมสรรพากรกำหนดวิธีในการคำนวณต้นทุนสำหรับการเสียภาษีคริปโต ไว้ 2 วิธีดังนี้

วิธีการคำนวณภาษีแบบ First in-First out หรือ FIFO

การคำนวณแบบ FIFO หรือ เข้าก่อน-ออกก่อน คือ วิธีการคำนวณต้นทุนตามมูลค่าของเหรียญสกุลเดียวกันที่ซื้อมาเรียงไปตามลำดับการซื้อ แปลว่า รายการคริปโตที่เหลืออยู่ ณ วันสุดท้ายจะเป็นคริปโตที่ซื้อมาครั้งหลังสุด

ตัวอย่าง

นาย A ซื้อเหรียญ X จำนวน 1 เหรียญในราคา 100 บาทต่อเหรียญ ผ่านไป 1 อาทิตย์ นาย A ซื้อเหรียญ X เพิ่มอีก 1 เหรียญในราคา 200 บาทต่อเหรียญ

หากนาย A ขายสินทรัพย์และใช้วิธี FIFO คำนวณ นาย A จะต้องใช้ราคาของเหรียญ X ที่ถูกซื้อเข้ามาก่อนนั่นคือ 100 บาท มาคำนวณ ส่วนการขายครั้งที่ 2 จะต้องนำราคาของเหรียญที่ 200 บาท มาคำนวณกำไร

วิธีคำนวณภาษีคริปโตแบบ Moving Average Cost

วิธีการคำนวณแบบ ต้นทุนถัวเฉลี่ยเคลื่อนที่ (Moving Average Cost) คือ การนำราคาต้นทุนที่ซื้อมาของเหรียญสกุลหนึ่งมาถัวเฉลี่ยเพื่อคำนวณเป็นต้นทุนของแต่ละเหรียญ

ตัวอย่าง

นาย A ซื้อเหรียญ X จำนวน 1 เหรียญในราคา 100 บาทต่อเหรียญ ผ่านไป 1 อาทิตย์ นาย A ซื้อเหรียญ X เพิ่มอีก 1 เหรียญในราคา 200 บาทต่อเหรียญ

หากนาย A ขายสินทรัพย์และใช้วิธี Moving Average Cost คำนวณ ร่น A ต้องนำมูลค่าเหรียญ X ทั้งหมดมารวมกันแล้วหารด้วยจำนวนของเหรียญ ในกรณีนี้คือ ((100 + 200) ÷ 2 = 150) ดังนั้นต้นทุนเฉลี่ยของราคาเหรียญ X จะเท่ากับ 150 บาท

ขั้นตอนการยื่น ภาษีคริปโต 2567

ขั้นตอนการยื่นภาษีสามารถทำได้ผ่านช่องทางออนไลน์เดียวกันกับการยื่นภาษีเงินได้บุคคลธรรมดา โดยมีขั้นตอนดังนี้

1.เข้าสู่เว็บไซต์ (คลิกที่นี่)

2.เลือก “ยื่นแบบออนไลน์”

3.ไปที่ หัวข้อ “ดอกเบี้ย เงินปันผลจากบริษัทต่างประเทศ ประโยชน์ใด ๆ จาก คริปโตเคอร์เรนซี หรือ โทเคนดิจิทัล เงินเพิ่มทุน เงินลดทุน (มาตรา 40(4))”

4.กรอกข้อมูลตามที่คำนวณภาษีและการหัก ณ ที่จ่าย 15% ไว้

สรุปรายละเอียด ภาษีคริปโต 2567

การยื่น ภาษีคริปโต อย่างถูกต้องเป็นหน้าที่ตามกฎหมาย หากคุณเป็นนักลงทุนการศึกษาเงือนไขและผลประโยชน์ทางภาษีเป็นสิ่งที่คุณไม่ควรมองข้าม โดยเฉพาะรายละเอียดของเงินได้จากช่องทางต่างๆ ไม่ว่าจะเป็น การเทรด, DeFi, Airdrop, หรือ การขุดคริปโตเคอเรนซี่ ในบางกรณีคุณอาจต้องยื่นภาษีแต่ไม่ต้องเสียภาษี ในบางกรณีคุณอาจได้รับการยกเว้นก็ได้เช่นกัน