ในช่วงไม่กี่ปีที่ผ่านมา มีเครื่องมือทางการเงินใหม่ๆ มากมายปรากฏขึ้นในโลกคริปโตแบบกระจายศูนย์ แต่ก็มีแค่บางส่วนเท่านั้นที่มีประโยชน์เทียบเท่า Automated Market Maker แต่คำถามก็คือ Automated Market Maker (AMM) คืออะไร? มันคือสิ่งที่ช่วยให้นักเทรดสามารถทำธุรกรรมหรือทำการซื้อขายบนกระดานเทรดแบบกระจายศูนย์ต่างๆ (DEXs) ได้โดยไม่ต้องพึ่งพาตัวกลาง ทำให้อำนาจทางการเงินอยู่ในการควบคุมของทุกคน

Automated Market Maker คือเทคโนโลยีที่ใช้งาน Smart Contracts ซึ่งจะทำให้มั่นใจได้ว่าการซื้อขายถูกจัดการโดยโค้ด ไม่ใช่มนุษย์ พูดง่ายๆ ก็คือ มันจะประสานองค์ประกอบต่างๆ ในพื้นที่ DeFi ซึ่งรวมไปถึง การค้นหาราคา, การซื้อขาย, การทำธุรกรรม, การสวอปโทเค็น และอื่นๆ อีกมากมาย ให้ทำงานสอดคล้องซึ่งกันและกัน AMM ซึ่งขับเคลื่อนโดยเทคโนโลยีบล็อกเชน และเหมาะสำหรับใช้งานในตลาดการเงินคริปโตเป็นอย่างมาก มีองค์ประกอบมากมายที่ทำงานอยู่ในเบื้องหลัง

ในบทความนี้ เราจะมาอธิบายถึงแนวคิดโดยรวมของ AMM โดยจะเป็นการพิจารณาจากองค์ประกอบต่างๆ ที่จะช่วยให้เราเข้าใจวิธีการทำงานของมันได้ดียิ่งขึ้น รวมถึง วิธีการนำมันไปใช้งานในสถานการณ์จริง

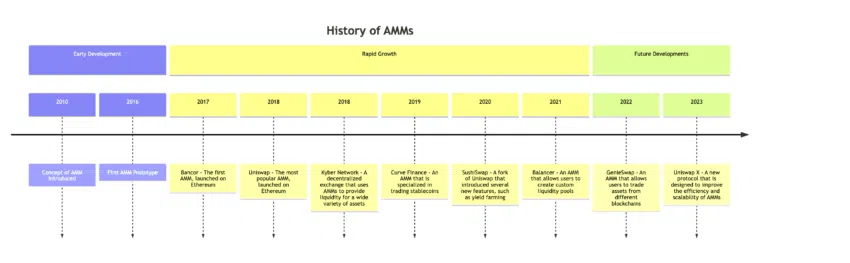

ประวัติความเป็นมาของ AMMs

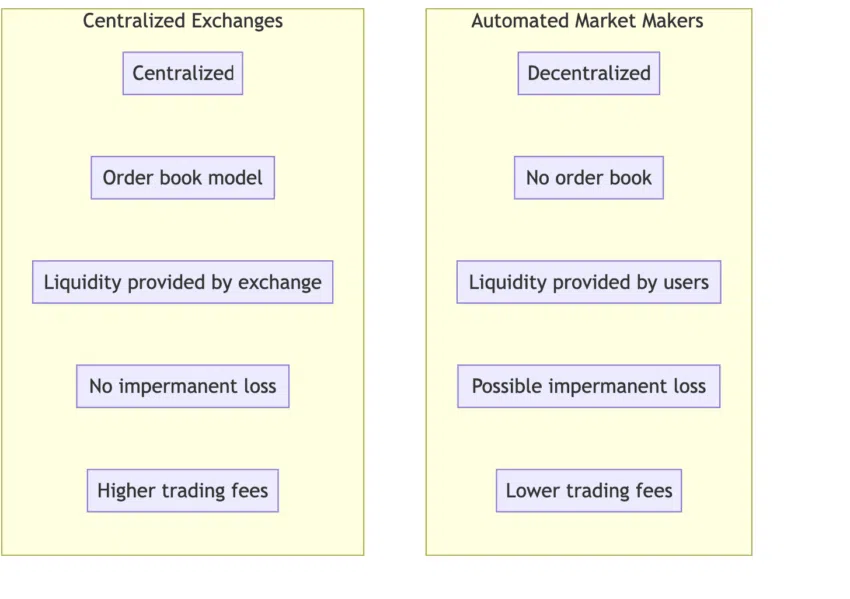

ในอดีต ก่อนที่ AMM หรือ DEX จะถูกสร้างขึ้น การซื้อขายในตลาดเงินแบบดั้งเดิมนั้นจะทำโดยการใช้ระบบ Order Book ซึ่งเปรียบเสมือนบันทึกประวัติของสินทรัพย์ใดๆ ที่ผู้ซื้อและผู้ขายให้ความสนใจ

Market Makers (ผู้ดูแลสภาพคล่อง) แบบเก่าจะช่วยสร้างสภาพคล่องให้กับตลาดเงินดั้งเดิม และทำกำไรจากส่วนต่างของ Bid Price (ราคาขายที่โบรกเกอร์เสนอให้ ใช้กับการเปิด Order แบบ Sell) และ Ask Price (ราคาซื้อที่โบรกเกอร์เสนอให้ ใช้กับการเปิด Order แบบ Buy) หรือที่เรียกกันว่าค่า Spread (สเปรด) ผู้ดูแลสภาพคล่องเหล่านี้จะซื้อต่ำและขายสูง เสนอสินทรัพย์ให้กับทั้งผู้ซื้อและผู้ขาย และทำกำไรเล็กน้อยจากการเทรดแต่ละครั้ง

ในขณะที่ผู้สร้างตลาดแบบดั้งเดิมยังคงมีประโยชน์ในสินทรัพย์ที่มีค่าเบต้าสูง เช่น ตราสารทุน แต่พวกเขากับทำงานได้ไม่ดีนักในตลาดคริปโต เพราะตลาดคริปโตมักจะมีความผันผวนสูง และมักจะมีปัญหาเรื่องสภาพคล่อง โดยเฉพาะในคู่โทเค็นที่ไม่ค่อยได้พบเห็นกันบ่อยๆ

การมาถึงของ AMMs

AMMs ถือกำเนิดขึ้นอย่างเป็นทางการในปี 2017 บน Bancor Network อย่างไรก็ตาม Uniswap คือผู้ที่ทำให้ AMMs ได้รับความนิยม และเป็นที่รู้จักอย่างมากอีกครั้งในปี 2018 Uniswap — ซึ่งสร้างขึ้นบน Ethereum — ขับเคลื่อนโดย Smart Contracts (สัญญาอัจฉริยะ) และทำการกระบวนการในการทำให้ตลาดเคลื่อนไหว (Market Making) เป็นไปอย่างอัตโนมัติ ตั้งแต่นั้นเป็นต้นมา AMM ก็ได้รับการพัฒนาต่อเนื่องมาเรื่อยๆ โดยเฉพาะในเรื่องของการจัดหาสภาพคล่อง, การค้นหาราคา, และการจัดการความเสี่ยงต่างๆ เช่น Impermanent Loss (การขาดทุนชั่วคราว) เป็นต้น

แต่ชุมชนคริปโตก็ต้องการอะไรที่มากกว่านั้น

“ผมต้องการเห็นโปรเจกต์คริปโตต่างๆ ใช้ความพิเศษของคริปโตในการค้นหาประโยชน์การใช้งานใหม่ๆ แทนที่จะเป็นการปรับปรุงประโยชน์การใช้งานที่มีอยู่แล้วเล็กๆ น้อยๆ แล้วมากกว่า (อย่าง AMMs, หรือ บริการให้กู้ยืม ฯลฯ)” Hayden Adams (hayden.eth) ผู้สร้าง Uniswap Protocol: Twitter

อย่างไรก็ตาม ไม่ใช่ทุกคนที่เห็นด้วยกับมุมมองของ Hayden และเขาต้องเผชิญกับการต่อต้านจากชุมชน Twitter:

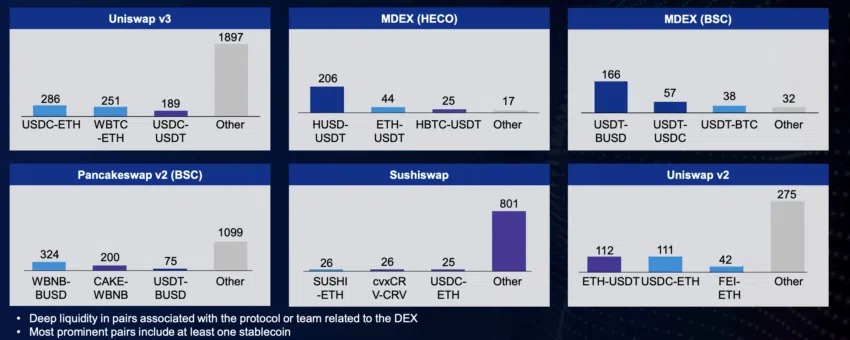

นอกเหนือจาก UniSwap แล้ว DEX ที่ขับเคลื่อนโดย AMM เช่น PancakeSwap และ SushiSwap ก็ได้เปิดตัวขึ้นมาหลังจากนั้นไม่นาน Automated Market Maker (ระบบดูแลสภาพคล่องอัตโนมัติ) ในรูปแบบที่ใหม่กว่าและได้รับการปรับปรุงมากยิ่งขึ้น เช่น Probabilistic AMMs, Constant Product AMMs และอื่นๆ อีกมากมาย ก็ได้ถือกำเนิดขึ้น ซึ่งเป็นการเปิดความเป็นไปได้ใหม่ๆ ให้กับพื้นที่ DeFi และในปี 2023 แม้กระทั่งโซลูชั่น Layer-2 อย่าง Polygom ก็ได้เริ่มใช้งาน AMMs — ในรูปแบบของ UniSwap V3 — เพื่อช่วยลดค่าธรรมเนียมในการซื้อขายคริปโต

ทำความเข้าใจคอนเซปต์ของ Automated Market Makers

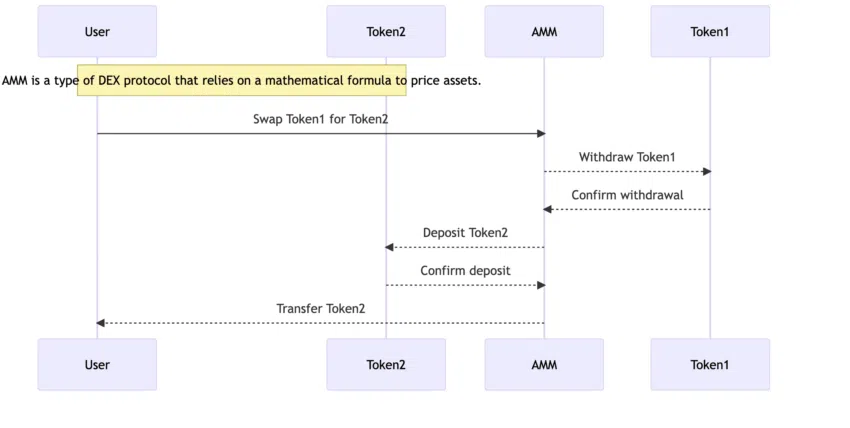

วิธีง่ายๆ ที่จะอธิบายความเป็น AMM คือการเป็นโปรโตคอลเฉพาะทางสำหรับ DEX ด้วยการใช้อัลกอริทึมทางคณิตศาสตร์ในการควบคุมโปรโตคอล AMM สามารถกำหนดราคาสินทรัพย์แต่ละรายการ และควบคุมการเคลื่อนไหวของมันภายในพื้นที่ DeFi ได้

Automated Market Maker ก็เปรียบเสมือนเครื่องยนต์ที่ใช้ในการขับเคลื่อน DEX หากต้องการคำอธิบายที่เข้าใจได้ง่ายยิ่งขึ้น เราอาจจะต้องเปรียบเทียบมันกับแนวทางต่างๆ แบบดั้งเดิม

นี่คือเธรดที่รวบรวมข้อมูลโดยละเอียดเกี่ยวกับคอนเซปต์ของ AMMs

Automated Market Maker (AMM) คืออะไร?

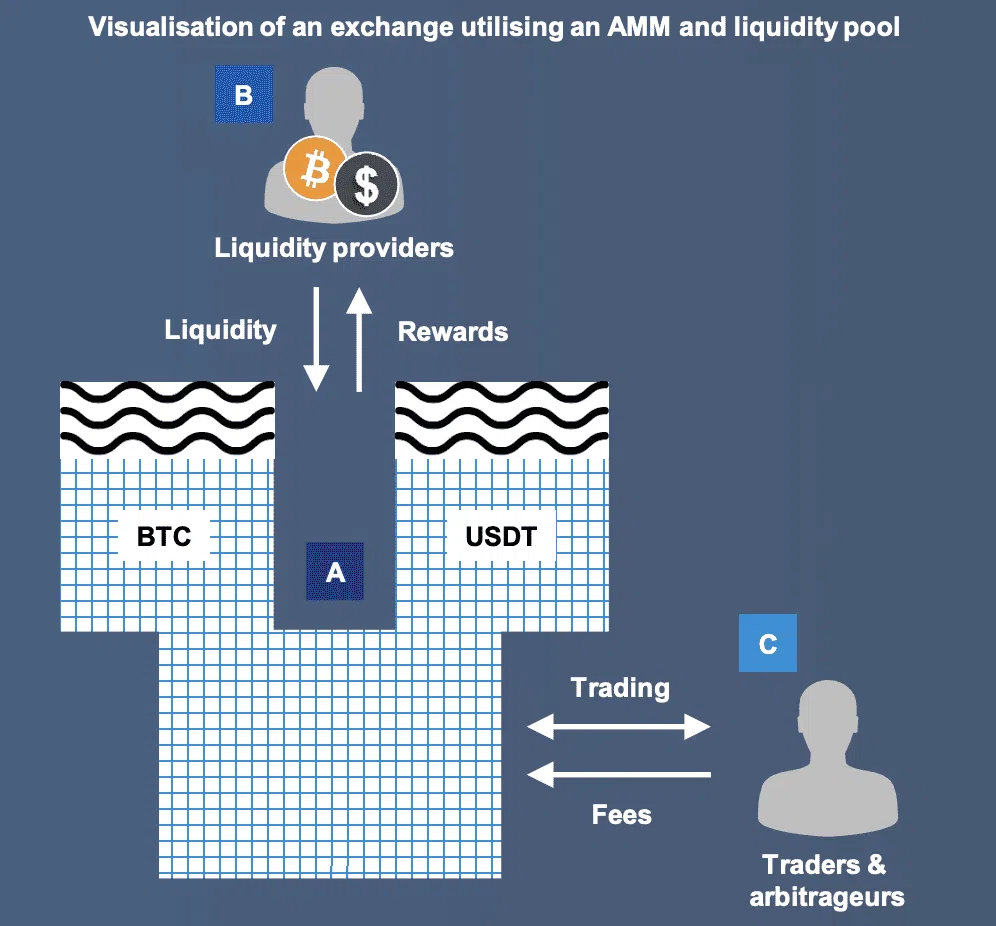

Automated Market Maker ไม่จำเป็นต้องพึ่งพาคำสั่งซื้อ-ขายเหมือนกันกระดานเทรดแบบดั้งเดิม แต่จะอาศัย Liquidity Pools (คลัง/พูลสภาพคล่อง) แทน กลุ่มของพูลเหล่านี้จะรวมกันเป็น Automated Market Maker แต่ละพูลก็จะประกอบไปด้วยโทเค็นหลากหลายชนิดที่จะช่วยอำนวยความสะดวกในการซื้อขาย จำนวนของโทเค็นในกลุ่มจะเป็นตัวกำหนดราคาของการซื้อขาย

นี่คือตัวอย่างที่อาจจะทำให้เข้าใจเรื่องนี้ได้ง่ายขึ้น:

ให้ลองนึกถึง “ตลาดปลา” ที่ราคาของ “ปลา” เพิ่มขึ้นและลดลงตามอุปสงค์และอุปทาน หาก “ปลา” ชนิดใดชนิดหนึ่งมีมากจนล้นตลาด ราคาของมันก็จะลดลง ในทางกลับกัน หาก “ปลา” ชนิดใดขาดแคลน ราคาของมันก็จะพุ่งสูงขึ้น ซึ่ง AMMs ก็ทำงานในลักษณะเดียวกัน โดยที่ราคาจะขึ้นอยู่กับจำนวนคนที่ต้องการซื้อและจำนวนที่มีขาย

Automated Market Makers (AMMs) สนับสนุนให้เกิดการซื้อขายกับผู้จัดหาสภาพคล่อง (Liquidity Providers), ผู้ใช้งาน DeFi หรือผู้ใช้งานอื่นๆ ที่เชื่อมต่อกับ Smart Contracts โดยอัตโนมัติ แตกต่างจากระบบ Order Book แบบดั้งเดิมที่มนุษย์จะเป็นผู้ที่จัดการเรื่องการซื้อขาย

AMM ทำงานอย่างไร?

นี่เป็นอีกตัวอย่างหนึ่งที่จะช่วยให้คุณเข้าใจได้ว่า Automated Market Maker ทำงานอย่างไร:

ลองนึกภาพว่ามีร้านล้างรถที่ทำงานได้ด้วยตนเองที่คุณสามารถใช้บริการล้างรถ ชำระค่าบริการที่เครื่อง แล้วก็นั่งรอในขณะที่ปล่อยให้เครื่องทำงานไป สำหรับ Automated Market Maker การจ่ายเงินเข้าเครื่องก็เหมือนกับการฝากโทเค็นไว้ใน DEX หรือ พูลสภาพคล่องแบบสแตนด์อโลน

บริการที่ได้รับจากร้านล้างรถก็เปรียบเสมือนกับโทเค็นที่สวอปมา ที่ซึ่งพูลสภาพคล่องของ AMM ที่เกี่ยวข้องจะให้มาเป็นผลตอบแทนสำหรับเงินที่ฝากเข้าไป

ผู้จัดหาสภาพคล่อง (LP) จะจัดการกับ Liquidity Pools โดยการเสนอโทเค็นจำนวนหนึ่งให้ จากนั้น AMM จะเสนอค่าธรรมเนียมในการซื้อขายคริปโตบางส่วนให้กับพวกเขาเป็นผลตอบแทน พูดง่ายๆ ก็คือ ผู้ใช้งานจะต้องจ่ายค่าธรรมเนียมเพื่อใช้บริการ ผู้จัดหาสภาพคล่องจะได้รับส่วนหนึ่งของค่าธรรมเนียมเหล่านั้น ซึ่งจะถูกกำหนดโดย Smart Contracts ของ AMM

บทบาทของค่าแก๊ส

เมื่อทำธุรกรรมด้วย AMM อีกหนึ่งสิ่งที่จะต้องพิจารณาก็คือ “ค่าแก๊ส” ค่าธรรมเนียมเหล่านี้ก็เหมือนค่าเชื้อเพลิงที่ผู้ใช้งานจะต้องจ่ายเพื่อใช้งานระบบนิเวศใดๆ ในเครือข่ายบล็อกเชน สิ่งสำคัญที่ต้องทราบก็คือ ค่าแก๊สไม่ได้ถูกกำหนดโดย Smart Contracts ของ AMM แต่จะเป็นบล็อกเชนที่กำหนดขึ้นมาเอง

โดยสรุปแล้ว นี่คือสิ่งต่างๆ ที่ระบบดูแลสภาพคล่องอัตโนมัติทั่วไปจะต้องทำในฐานะของโปรโตคอล DeFi แบบ end-to-end:

- อำนวยความสะดวกในการสวอปโทเค็นโดยการใช้คู่การซื้อขาย

- ช่วยในการค้นหาราคาที่เหมาะสมโดยการเปรียบเทียบอุปสงค์และอุปทาน

- จัดสรร/มอบค่าธรรมเนียมการซื้อขายให้กับผู้จัดหาสภาพคล่อง

- จัดการการจัดสรรสภาพคล่องข้ามพูล

- จัดการกับ Impermanent Loss โดยการใส่เงื่อนไขบางอย่างลงไปใน Smart Contracts

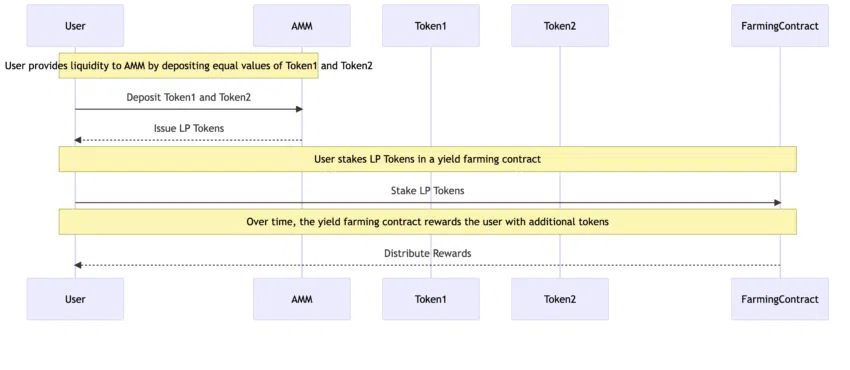

- กำหนดเงื่อนไขสำหรับการ Yield Farming

- ทำการโต้ตอบกับโปรโตคอลอื่นๆ

จะเห็นได้ว่า AMMs นั้นมีหน้าที่รับผิดชอบมากกว่าการจัดการการซื้อขายและการสวอป

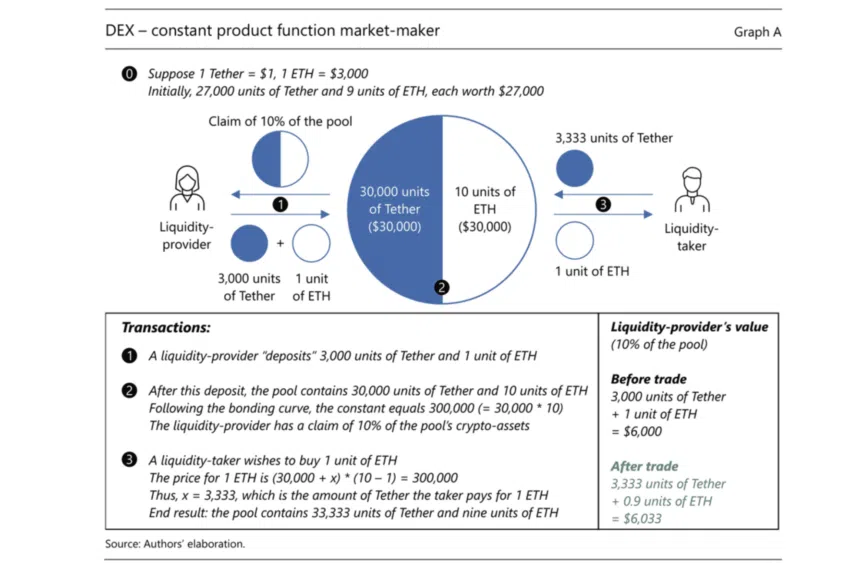

หลักคณิตศาสตร์เบื้องหลัง AMM

ตอนนี้ เรามาดูสูตรพื้นฐานของ AMM และการนำไปใช้งานจริงกัน:

สูตรมาตรฐานสำหรับ AMM คือ:

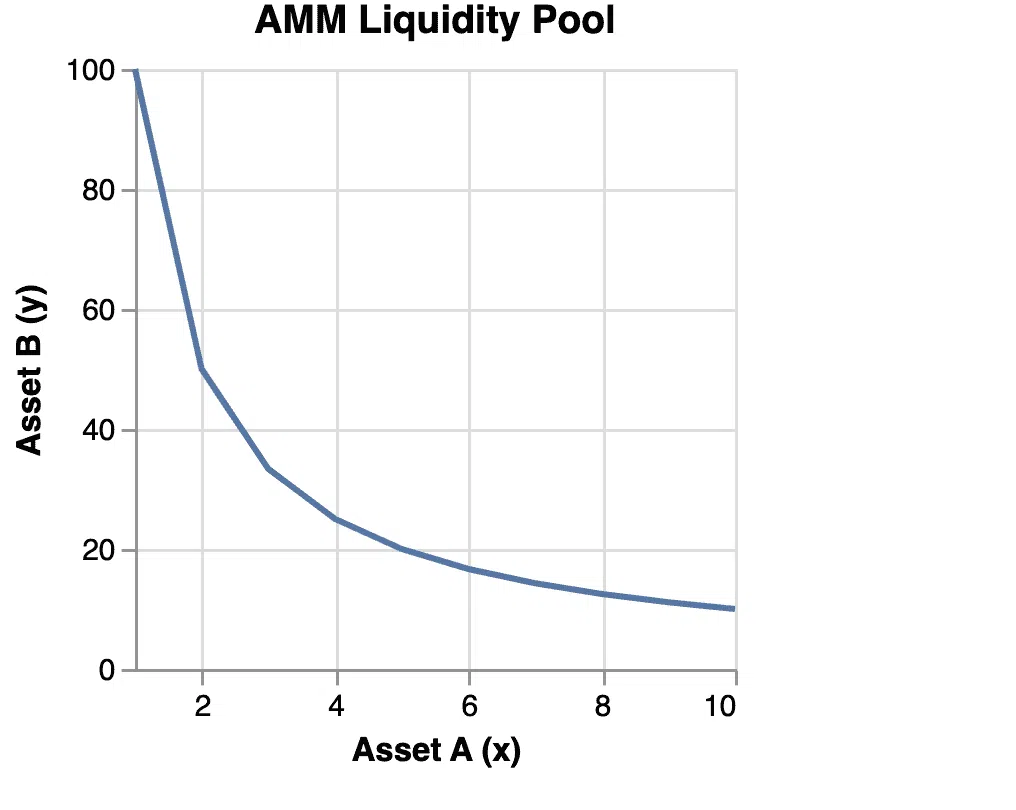

x * y = k

ที่ซึ่ง,

x แทนจำนวนสินทรัพย์ A

y แทนจำนวนสินทรัพย์ B

k คือค่าคงที่ที่กำหนดโดย AMM

เช่นเดียวกับในพูลสภาพคล่องใดๆ โทเค็น 2 รายการ (A และ B) จะมีส่วนเกี่ยวข้อง เราจะถือว่าการสวอปโทเค็นคือการสวอปคู่การซื้อขาย

จะสังเกตเห็นได้ว่า k จะต้องเป็นค่าคงที่ ดังนั้น หากจำนวนของ x ในพูลเปลี่ยนแปลงไป จำนวนของ y จะต้องเปลี่ยนแปลงในอัตราส่วนที่เฉพาะเจาะจง เพื่อให้มั่นใจได้ว่าค่า k จะยังคงเหมือนเดิม มาลองดูคู่ DAI/WBTC นี้เป็นตัวอย่างกัน

รู้หรือไม่ว่า? เมื่อพูดถึงพื้นฐานจากคณิตศาสตร์ของวิธีการทำงานของ AMM ต้องกล่าวย้อนหลังกลับไปถึงปี 1996 เมื่อศาสตราจารย์ Othmar M. Lehner นำเสนอรูปแบบของ Market Maker ในวิทยานิพนธ์ “Forecasting and Hedging in the Currency Market” ของเขา

สมมติว่าพูล DAI/WBTC มีอยู่ 10,000 DAI และ 10 WBTC ทำให้ค่าคงที่เท่ากับ 10,000 x 10 = 100,000

ตัวอย่าง

ทีนี้ หากมีคนถอน 1 WBTC จากพูล ค่า y จะเปลี่ยนแปลง ค่าของ x ก็จะเปลี่ยนไปตามอัตราส่วน k/y ดังนั้น จำนวนใหม่ของ DAI ที่ควรจะถูกเพิ่มลงไปในพูลก็คือ 100,000/9 = 1,111.11 DAI

ดังนั้น นักเทรดที่ต้องการถอน 1 WBTC จะต้องฝากโทเค็น DAI เป็นจำนวน 1,111.11 โทเค็นลงในพูล พูดอีกอย่างก็คือ 1 WBTC (เฉพาะพูลนี้) มีมูลค่าเท่ากับ 1,111.11 DAI และนี่คือวิธีการทำงานของ AMM เพื่อจัดหาสภาพคล่องและการสวอปโทเค็น

และถึงแม้ว่า x * y = k จะเป็นสูตรมาตรฐาน แต่ AMMs ต่างๆ ก็จะมีสูตรคำนวนเพื่อปรับความสมดุลของพูลในแบบของตนเอง ตัวอย่างเช่น ยอดคงเหลือ (Balance) จะใช้การถ่วงน้ำหนัก (Weight) ด้วย k = (balance 1 / weight 1) * (balance 2 / weight 2)… * (balance n / weight n)

Curve Finance จะใช้สูตร D = A * S + S^N / N^N โดยที่ D คือค่าคงที่, S คือผลรวมของปริมาณสินทรัพย์สำรองทั้งหมด, A คือค่าสัมประสิทธิ์พิเศษสำหรับการขยายสัญญาณ และ N คือตัวเลขของพูลสินทรัพย์ที่เฉพาะเจาะจง

แม้แต่ Uniswap V3 และ Bancor ก็มีหลักการคำนวนทางคณิตศาสตร์ที่สนับสนุนอัลกอรึทึมของพวกเขาในแบบของตนเอง

AMM ในประเภทต่างๆ มีอะไรบ้าง

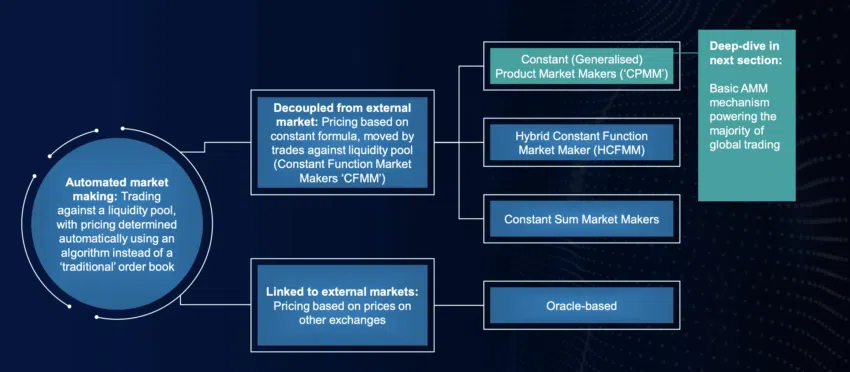

Automated Market Makers นั้นอาจจะแตกต่างกันไปตามอัลกอริทึมที่ใช้ และสิ่งที่สามารถทำได้ ต่อไปนี้คือ AMM ในประเภทต่างๆ ที่เราควรรู้จักไว้:

Virtual AMMs

นี่คือ Automated Market Makers แบบที่ไม่มีสินทรัพย์จริงอยู่ในพูล โดยจะใช้แบบจำลองทางคณิตศาสตร์ในการควบคุมราคาแทน AMM ประเภทนี้อาจจะมีความซับซ้อนกว่าปกติ ตัวอย่างหนึ่งก็คือ Perpetual Protocol ซึ่งมีการแลกเปลี่ยนผลลัพธ์ของเหตุการณ์

มองในอีกทางหนึ่ง Virtual AMMs จะคิดเหมือนว่ามันมียอดคงเหลือเสมือนอยู่ เพื่อลดผลกระทบที่เกิดขึ้นจากการซื้อขายขนาดใหญ่ Bancor V2 คือตัวอย่างของการใช้งานยอดคงเหลือเสมือน

Probabilistic AMMs

AMM ประเภทนี้จะใช้สูตรความน่าจะเป็นทางคณิตศาสตร์ในการคำนวณราคาของการซื้อขาย ซึ่งสูตรที่ซับซ้อนเหล่านั้นจะถูกควบคุมด้วย Smart Contract AMMs ประเภทนี้สามารถใช้เป็นเกณฑ์มาตรฐานสำหรับ AMM อื่นๆ ที่ต้องการความช่วยเหลือเกี่ยวกับสูตรทางคณิตศาสตร์ของตนเองได้ Tokemak คือหนึ่งในตัวอย่างของ Probabilistic AMM

Constant Product AMMs

นี่คือ AMMs ประเภทที่พบเห็นได้บ่อยที่สุด ซึ่งมักจะใช้สูตร x * y = k ใน AMM เหล่านี้ หากราคาของสินทรัพย์หนึ่งสูงขึ้นเนื่องจากมีจำนวนน้อยลง ราคาของสินทรัพย์อีกตัวจะต้องลดลงเพื่อรักษาสมดุล Uniswap คือตัวอย่างของแพลตฟอร์มที่ใช้งาน Constant Product AMM

ล่าสุด Uniswap ได้เปิดตัวโปรโตคอล UniswapX ซึ่งเป็นแนวทางที่ดีกว่าในการซื้อขายผ่าน AMMs โดยนำเสนอสภาพคล่องที่ดียิ่งขึ้น, ปราศจากธุรกรรมที่ล้มเหลว, และยังสามารถสวอปได้โดยไม่เสียค่าแก๊ส คาดว่าการเปิดตัวครั้งนี้จะเป็นการทำให้คอนเซปต์ของ Constant Product AMMs ก้าวขึ้นไปสู่ระดับที่สูงขึ้น

Hybrid AMMs

Hybrid AMMs สามารถปรับหลักการทำงานได้ตามสถานการณ์ พวกเขาจะทำหน้าที่เป็น Constant Product AMM ในการซื้อขายทั่วไป แต่เมื่อราคาของสินทรัพย์มีความผันผวนมากเกินไป และนำไปสู่ความเสี่ยงในการชำระบัญชี พวกมันจะเปลี่ยนไปทำงานเป็น Probabilistic AMMs แทน Balancer คือตัวอย่างของ Hybrid AMM

Weighted Average Price AMMs

หลักการทำงานของ AMMs ประเภทนี้จะอาศัยสูตรพิเศษที่จะพิจารณาสินทรัพย์ทั้ง 2 ตัวในพูล ไม่ใช่เพียงสินทรัพย์ตัวเดียว Curve Finance คือตัวอย่างของแพลตฟอร์มที่ใช้ AMMs นี้ใช้การแลกเปลี่ยน Stablecoins

Custom Mean AMMs

นี่คือ AMMs แบบที่ใช้สูตรค่าเฉลี่ยที่กำหนดขึ้นมาเอง ด้วยวิธีนี้ สูตรจะสามารถปรับเปลี่ยนเพื่อให้ราคาเป็นไปตามความต้องการของ AMMs ได้ Notional เป็นตัวอย่างหนึ่งของตลาดที่ใช้สูตรพิเศษในการกำหนดราคา

Dynamic AMMs

AMMs เหล่านี้สามารถเปลี่ยนแปลงพารามิเตอร์ของระบบนิเวศเพื่อตอบสนองต่อสภาวะต่างๆ ของตลาดได้ 1inch คือตัวอย่างที่ใช้ AMMs ประเภทนี้

NFT AMMs

นี่คือ AMMs ที่มีความเชี่ยวชาญเป็นพิเศษในการทำให้การซื้อขาย NFT ง่ายยิ่งขึ้น AMMs เหล่านี้จะช่วยเติมสภาพคล่องในตลาด NFT ซึ่งมักจะมีสภาพคล่องต่ำ NFTX คือตัวอย่างของ NFT AMM

SeaCows เป็นอีกหนึ่งโปรเจกต์ที่มีจุดมุ่งหมายในการเพิ่มสภาพคล่องของ NFT ด้วยการทำให้ผู้คนสามารถเข้าถึง NFTFi ได้มากขึ้น

Lending AMMs

หัวใจสำคัญของ AMMs ประเภทนี้คือการอำนวยความสะดวกในการให้ยืมและการกู้ยืม ผู้ใช้งานสามารถจัดหาหรือฝากสินทรัพย์ลงในพูลและรับดอกเบี้ยได้ ในทางกลับกัน ผู้กู้สามารถยืมสินทรัพย์ที่มีอัตราดอกเบี้ยที่กำหนดไว้ล่วงหน้าได้ Aave และ Compound คือตัวอย่างที่ดีของ Lending AMMs

Insurance AMMs

Insurance AMM อาศัยการรวมสินทรัพย์เพื่อให้แน่ใจว่าสินทรัพย์ที่เป็นของผู้อื่นได้รับการคุ้มครอง Nexus Mutual คือตัวอย่างหนึ่งของ AMMs ประเภทนี้

Option AMMs

เหมือนกับชื่อของมัน AMMs ประเภทนี้จะช่วยให้ผู้ใช้งานทำการซื้อขายออปชั่น — ซึ่งเป็นตราสารอนุพันธ์ของสินทรัพย์ — ได้ Opyn คือตัวอย่างของ Option AMMs

Prediction AMMs

เป็นหนึ่งใน AMMs ไม่กี่ประเภทที่ช่วยให้คุณเทรดในสถานการณ์ที่เฉพาะเจาะจง หรือวางเดิมพันในผลลัพท์ของเหตุการณ์ที่เฉพาะเจาะจงได้ Augur คือหนึ่งใน Prediction AMMs ที่ได้รับความนิยมอย่างกว้างขวาง

Liquidity-as-a-service AMMs

AMMs เหล่านี้สามารถทำงานได้อย่างยอดเยี่ยมในการรวมสภาพคล่องจากโปรโตคอล DeFi ต่างๆ 1inch คือหนึ่งในผู้ที่มีบริการ Liquidity-as-a-service ในบริการ AMMs ของพวกเขา

Synthetic AMMs

หากคุณต้องการซื้อขายสินทรัพย์สังเคราะห์ที่เป็นตัวแทนของสินทรัพย์ในโลกแห่งความเป็นจริง เช่น หุ้น หรือแม้แต่ ทองคำ คุณอาจจะต้องเลือกใช้งาน Synthetic AMMs อย่าง Synthetix

การทำงานในรูปแบบต่างๆ ในพื้นที่ DeFi

หากคุณวางแผนที่จะสำรวจเกี่ยวกับ AMMs เพิ่มเติม ต่อไปนี้คือหลักการทำงานในพื้นที่ DeFi บางส่วนที่คุณควรจะรู้จักไว้:

Yield Farming (การฟาร์มผลตอบแทน)

Yield Farming คือ การที่ผู้จัดหาสภาพคล่องฝากสินทรัพย์ลงไปในพูล แล้วรับผลตอบแทนหรือส่วนแบ่งของค่าธรรมเนียมการซื้อขายเป็นการตอบแทน ในปัจจุบัน มีแพลตฟอร์ม Yield Farming อยู่มากมาย เช่น Compound หรือ SushiSwap เป็นต้น

การจัดหาสภาพคล่อง (Liquidity Provision)

AMMs คือหัวใจสำคัญของ Liquidity Pools ผู้จัดหาสภาพคล่องคือผู้ที่ช่วยเพิ่มสภาพคล่องให้กับพูลต่างๆ เพื่อสร้างรายได้มากขึ้นจากการฟาร์มผลตอบแทน หากคุณสนใจในการจัดหาสภาพคล่องเพียงเท่านั้น แพลตฟอร์ม เช่น Cure Finance และ Uniswap คือแพลตฟอร์มที่คุณควรจะให้ความสำคัญ

ใช้ค่าธรรมเนียมการซื้อขายเป็นแรงจูงใจ (Trading Fee Incentivization)

อีกหนึ่งในการทำงานของ AMMs ก็คือการใช้ค่าธรรมเนียมการซื้อขายบนแพลตฟอร์มเป็นรางวัลจูงใจให้กับผู้จัดหาสภาพคล่อง โปรโตคอลดูแลสภาพคล่องจะทำหน้าที่เป็นอินเทอร์เฟสการซื้อขายมาตรฐาน ซึ่งการทำธุรกรรมในทุกๆ ครั้งจะมีค่าธรรมเนียมการซื้อขายบางประเภท ด้วย AMMs ผู้จัดหาสภาพคล่องจะได้รับส่วนแบ่งจากค่าธรรมเนียมการซื้อขาย ซึ่งจะทำให้พวกเขาเกิดความสนใจและมีแรงจูงใจ (ในการโปรโมตเพื่อให้คนมาใช้งานแพลตฟอร์มเพิ่มมากขึ้น)

การทำกำไรจากส่วนต่าง (Arbitrage Trading)

Automated Market Maker ช่วยให้คุณสามารถทำ Arbitrage Trading ได้ จากการที่ราคาของสินทรัพย์ในพูลสภาพคล่องของ AMM อาจจะแตกต่างจากราคาในตลาด เนื่องจากจะต้องทำให้มูลค่าคงที่ (k) อยู่เสมอ ตัวอย่างเช่น หากคุณวางแผนที่จะซื้อ ETH ซึ่งมีราคาซื้อขายอยู่ที่ 1,900 ดอลลาร์บนกระดานเทรดส่วนใหญ่ ใน AMM คุณอาจจะต้องพิจารณายอดคงเหลือของ ETH/USDT ก่อนที่จะเริ่มทำการเคลื่อนไหว (ตัวอย่างของการใช้พูล ETH/USDT)

ตอนนี้ หากอุปทานของ ETH สูงขึ้นเนื่องจากผู้คนใช้ USDT จำนวนมากเพื่อซื้อ ETH ราคาของ ETH ก็อาจจะลดลงต่ำกว่าราคาตลาดที่ 1,900 ดอลลาร์ ความแตกต่างของราคานี้เป็นโอกาสในการทำกำไรจากส่วนต่างของเรา

การจัดการความสูญเสีย (Loss Management)

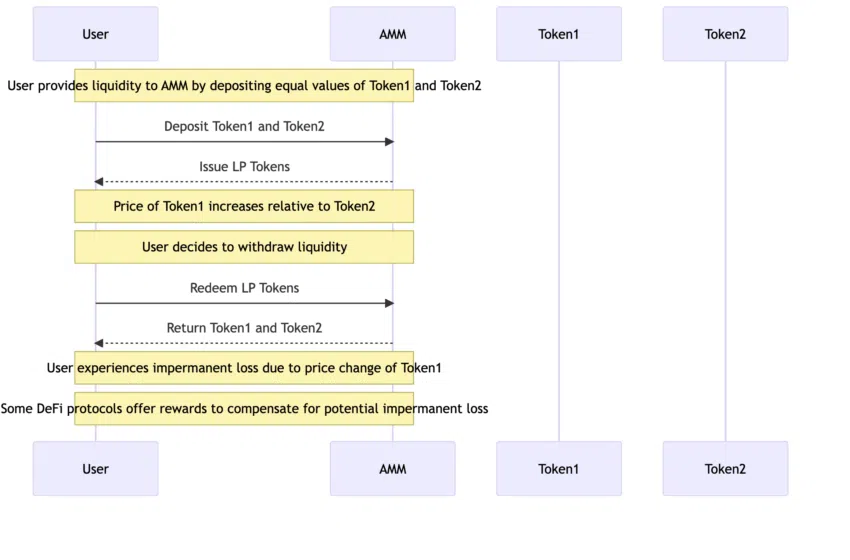

Impermanent Loss คือปัญหาที่สร้างความเสียหายให้กับ AMM ส่วนใหญ่โดยเฉพาะ

สิ่งนี้จะเกิดขึ้นเมื่อราคาของสินทรัพย์ที่จัดหามาโดยผู้จัดหาสภาพคล่องเคลื่อนไหวไปในทิศทางที่ต่างออกไป ทำให้พวกเขาเสี่ยงต่อการถูกชำระบัญชีมากขึ้น ถึงแม้ว่า AMMs จะทำให้เกิด Impermanent Loss แต่มันก็นำเสนอวิธีการในการแก้ปัญหาเช่นกัน ซึ่งวิธีหนึ่งก็คือการใช้ Probabilistic AMMs พร้อมกับอัลกอริทึมทางคณิตศาสตร์ที่เฉพาะเจาะจง

AMMs อย่าง Balancer มีโซลูชั่นในการถ่วงน้ำหนักโดยเฉพาะ ซึ่งจะช่วยลดความอ่อนไหวต่อราคาและความผันผวนของสินทรัพย์ได้ อีกตัวอย่างหนึ่งก็คือ Curve Finance ที่จะเน้นหนักในพูลของ Stablecoins ซึ่งถูกออกแบบมาให้มีมูลค่าคงที่

การซื้อขายอัตโนมัติ (Automated trading)

AMMs ช่วยขจัดความจำเป็นในการใช้งาน Market Makers และ Order Book แบบดั้งเดิมไป ช่วยให้สามารถทำการซื้อขายแบบ P2P ได้แบบอัตโนมัติ ไม่ต้องมีปัญหากับเรื่องขนาดคำสั่งหรือพ่อค้าคนกลาง เนื่องจาก Smart Contracts จะควบคุมกระบวนการการซื้อขายทั้งหมด

การรวบรวมข้อมูลราคา (Price Oracle)

AMMs บางตัว เช่น Uniswap ทำหน้าที่เป็น Price Oracle แบบกระจายศูนย์ ทำให้โปรโตคอล DeFi อื่นๆ สามารถเข้าถึงข้อมูลตามราคาแบบเรียลไทม์ได้

การซื้อขายข้ามเชน (Cross-Chain Trading)

ผู้ดูแลสภาพคล่องบางราย เช่น Synapse Protocol, THORChain, Ren Protocol และอื่นๆ อีกมากมาย อนุญาตให้ผู้ใช้งานทำการซื้อขายโทเค็นข้ามเชนได้ ฟังก์ชั่นนี้ทำให้ AMM มีประโยชน์ในฐานะการเป็นสะพานเชื่อมระหว่างเชนต่างๆ

การสร้างสินทรัพย์ (Asset Creation)

AMMs ยังใช้งานได้ดีสำหรับการสร้างสินทรัพย์อีกด้วย ตัวอย่างเช่น Synthetix ที่จะช่วยให้สร้างสินทรัพย์สังเคราะห์โดยลอกเลียนจากสินทรัพย์ในโลกแห่งความเป็นจริงได้

ข้อดีของ AMM

ต่อไปนี้คือข้อดีของ AMMs ที่สรุปรวมมาจากข้อมูลที่เราได้พูดถึงกันไปในบทความนี้:

- ทุกคนสามารถเข้าร่วมหรือใช้งานได้โดยไม่มีข้อจำกัดใดๆ

- ไม่ต้องพบกับความยุ่งยากในการใช้งาน Order Book

- ช่วยให้ผู้จัดหาสภาพคล่องได้รับผลตอบแทน

- มีความโปร่งใสเป็นอย่างมาก

- ช่วยให้ได้ราคาที่เหมาะสมเนื่องจากใช้สมการทางคณิตศาสตร์เพื่อกำหนดราคา

- ความสามารถในการทำงานร่วมกับเครือข่ายอื่นๆ ได้ เนื่องจาก AMMs ช่วยให้คุณโต้ตอบข้ามเชนได้

ข้อเสียของ AMM

ถึงแม้ว่าจะมีศักยภาพอยู่มากมาย แต่ Automated Market Makers ก็มีข้อเสียและความเสี่ยงอยู่เช่นกัน ซึ่งรวมไปถึง:

- Impermanent Loss

- ช่องโหว่ด้านความปลอดภัยจาก Smart Contract

- ค่าแก๊สสูง

- ความเสี่ยงในด้านกฎระเบียบ

- ความเสี่ยงจากสภาพคล่องที่ต่ำ

- ความเสี่ยงจากความผันผวน

เส้นทางข้างหน้าที่รอ AMM อยู่

ตอนนี้ เราก็ได้รู้กันไปแล้วว่า Automated Market Maker (AMM) คืออะไร และมีความสามารถอย่างไรบ้าง เราสามารถพูดได้ว่า มันจะเข้ามาปฏิวัติโลกของ DeFi ได้อย่างแน่นอน ด้วยการอัดฉีดสภาพคล่องเข้าไปในระบบนิเวศ DeFi ทำให้ผู้ใช้งานสามารถซื้อและขายคริปโตได้ง่ายยิ่งขึ้น นอกจากนี้ ฟังก์ชั่นการทำงานของ AMMs ยังทำอะไรได้มากกว่านั้น ดังเช่นที่เราได้อธิบายไปในบทความนี้ พวกมันยังสามารถช่วยให้เราเทรดทำกำไรจากส่วนต่างได้, ทำฟาร์มผลตอบแทนได้ และอื่นๆ อีกมากมาย

ถึงกระนั้น ศักยภาพของ AMM ก็ยังไม่ได้ถูกใช้งานอย่างเต็มที่ ในอนาคต เราอาจจะได้เห็นผู้เชี่ยวชาญ DeFi ใช้งาน AMM และเทคโนโลยีที่เกี่ยวข้องเพื่อสร้างและซื้อขายสินทรัพย์ทางการเงินใหม่ๆ ทำให้โทเค็นที่มีมูลค่าตลาดไม่มากมีสภาพคล่องมากยิ่งขึ้น และพัฒนา DEXs ที่เต็มไปด้วยนวัตกรรมใหม่ๆ มาให้ใช้งานกัน เหมือนอย่างที่ NFT AMMs และ Virtual AMMs — ซึ่งมีความสามารถพิเศษเฉพาะทาง — ได้แสดงให้เห็น โดยรวมๆ แล้ว AMMs กำลังขยายตัวสู่ตลาดใหม่ๆ ไม่ว่าจะเป็นตลาดการให้กู้ยืม, การประกันภัย, อสังหาริมทรัพย์ และอื่นๆ อีกมากมาย เป็นที่น่าจับตามองว่าพวกมันจะก้าวหน้าไปได้ไกลแค่ไหน