คงจะเป็นไปไม่ได้ที่คุณจะไม่รู้จักหรือเคยได้ยินชื่อ ดร.นิเวศน์ นักลงทุนสาย VI ชื่อดังในประเทศไทย ที่ถูกรับเชิญไปสัมภาษณ์ตามสื่อหรือเป็นวิทยากรตามงานต่างๆ มากมาย บทความนี้จะทำให้คุณรู้จักเขาและมุมมองของเขามากขึ้นกว่าเดิม

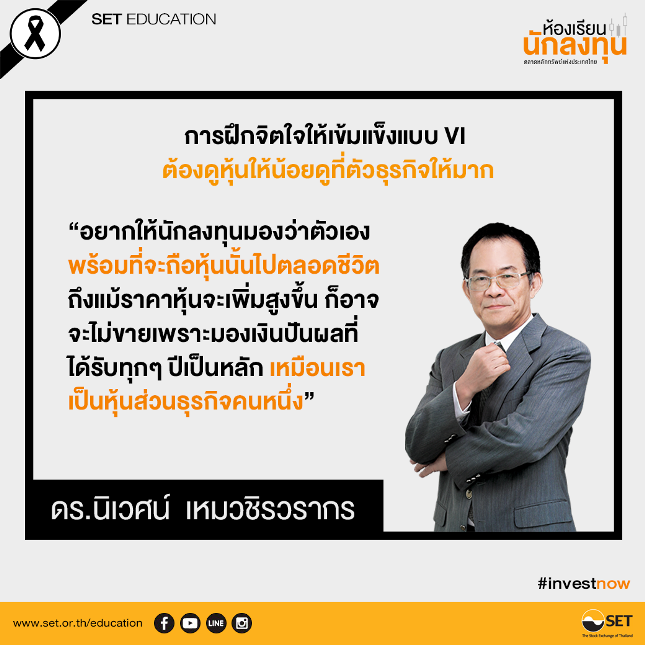

เขาเป็นนักลงทุนสาย Value Investor (VI) ที่มีชื่อเสียงอันดับต้นๆ ของประเทศไทยที่ผันตัวจากการเป็นมนุษย์เงินเดือนที่ทำงานประจำมาเป็นนักลงทุนในตลาดหุ้นไทยแบบเต็มตัว มีผลงานเป็นวิทยากรและเขียนหนังสือเกี่ยวกับการลงทุนมากมายเช่น ตีแตก : กลยุทธ์การเล่นหุ้นในภาวะวิกฤต ปี 2551 , เล่นหุ้นในปีทอง ปี 2553, และ ลงทุนอย่าง ดร.นิเวศน์ ปี 2554

รู้จัก เซียนหุ้น ดร.นิเวศน์

ดร.นิเวศน์ เหมวชิรวรากร เกิดเมื่อวันที่ 20 สิงหาคม พ.ศ. 2496 เป็นคนกรุงเทพมหานคร และฐานะทางบ้านค่อนข้างยากจนในตอนเด็กๆ และต้องพยายามหารายได้ด้วยตนเองตั้งแต่ยังเด็ก ทำให้เขารู้จัก “คุณค่า” ของเงินที่จะจ่ายเพื่อแลกกับบริการหรือการลงทุนบางอย่าง เขามักจะเปรียบเทียบ “คุณค่าที่จะได้รับ กับ เงินที่จะต้องจ่าย” อยู่เสมอ

นอกจากนี้เขายังเชื่อว่า “การศึกษาเป็นการลงทุนที่สำคัญของชีวิต ตอนที่ยังเป็นเด็ก ถ้าไม่ได้ลงทุนเรียนหนังสือจนจบมหาวิทยาลัย โอกาสที่จะประสบผลสำเร็จในชีวิตคงลดลงไปมหาศาล” เพราะการศึกษาได้ปูรากฐานวิธีคิดวิเคราะห์และความรู้แก่เขามาจวบจนถึงปัจจุบัน

วิกฤตต้มยำกุ้ง: จุดเริ่มต้นของการเป็น “นักลงทุน VI”

ในช่วงปี 2538-2539 ระหว่างที่ดำรงตำแหน่ง ผู้ช่วยกรรมการผู้จัดการด้านวานิชธนกิจ ของบริษัทเงินทุนหลักทรัพย์ นวธนกิจ จำกัด (มหาชน) เขาเริ่มศึกษาวิธีการลงทุนแบบ Value Investment (VI) อย่างจริงจังและเริ่มนำมาประยุกต์ใช้กับตนเองบ้าง

จุดเปลี่ยนเกิดขึ้นเมื่อ “วิกฤตต้มยำกุ้ง” ทำให้บริษัทล้มละลายและต้องตกงานในขณะที่เขาอายุ 40 ปีเศษแล้ว ทำให้เขามีเวลากับการลงทุนมากขึ้น โดยนำเงินเก็บสะสมกว่า 10 ล้านบาท เข้ามาลงทุนแบบ VI เต็มตัว จนพอร์ตการลงทุนบรรลุ 1,000 ล้านบาท ภายใน 10 ปี ก่อนที่เขาอายุครบ 60 ปีด้วยซ้ำ

เงิน 10 ล้านบาทนี้ เขานำไปลงทุนอย่างไร?

หากนำเงินก้อนดังกล่าวไปฝากไว้กับธนาคารรับดอกเบี้ย 3% ต่อปี ณ ขณะนั้นเขาจะได้รับเงิน 30,000 บาท ต่อเดือน ซึ่งไม่เพียงพอต่อการจุนเจือครอบครัวของเขา แม้ว่าตลาดหุ้นจะอยู่ในภาวะวิกฤต แต่เขาพบว่ามีหุ้นบางตัวที่ปลอดภัยและให้ผลตอบแทนสูง คุ้มค่าแก่การลงทุน

“หุ้นบางตัวมีราคาลดลงมาเยอะมาก แต่ไม่ค่อยได้รับผลกระทบทางเศรษฐกิจ โดยกำไรและเงินปันผลไม่ได้ลดลง ดร.นิเวศน์จึงหาหลักเกณฑ์ในการเลือกซื้อหุ้นในขณะนั้น โดยเลือกหุ้นตามปัจจัยดังต่อไปนี้

· รายได้ไม่ลด

· กำไรไม่ลด

· หนี้ไม่มี

· ความเสี่ยงที่จะเกิดจากความต้องการสินค้าน้อยลงมีน้อยมาก

· ราคาต่ำ แต่จ่ายเงินปันผลสูง

· มีจุดแข็งทางด้านการตลาด โดยมีมาร์เก็ตแชร์เป็นอันดับ 1 และเป็นผู้นำอย่างโดดเด่นซึ่งทิ้งห่างเบอร์ 2

ด้วยแนวคิดนี้ ทำให้หุ้นมีความเสี่ยงเฉพาะตัวที่ต่ำจนทำให้พอร์ทตั้งต้น 10 ล้านบาทของเขาเติบโตกว่า 13% ในปีเดียว ท่ามกลางดัชนีตลาดที่ตกลงมากว่า 50% ในปี 2540

พอร์ทหุ้น ดร.นิเวศน์ ปี 2567

ผ่านมา 20 กว่าปี ปัจจุบันพอร์ทของเขาถือหุ้นอะไรอยู่บ้าง? อาจเป็นคำถามที่บางท่านสงสัย เราจึงรวบรวมข้อมูลมาไว้ ณ ที่นี้

1.EASTW (บมจ.จัดการและพัฒนาทรัพยากรน้ำภาคตะวันออก)

เข้าถือหุ้นครั้งแรกวันที่ 6 ตุลาคม 2555 จำนวน 10,000,000 หุ้น EASTW ประกอบธุรกิจพัฒนาและบริหการจัดการระบบท่อส่งน้ำสายหลัก ในพื้นที่ชายฝั่งทะเลภาคตะวันออก โดยจำหน่ายน้ำดิบให้แก่นิคมอุตสาหกรรม โรงงานทั่วไป และกิจการประปา

2. 2.QH (บมจ.ควอลิตี้เฮ้าส์)

เข้าถือหุ้นครั้งแรกวันที่ 10 กันยายน 2558 จำนวน 60,000,000 หุ้น QH ประกอบธุรกิจพัฒนาอสังหาริมทรัพย์เพื่อขายและให้เช่า บ้านพร้อมที่ดิน หน่วยในอาคารชุดพักอาศัย อาคารที่พักอาศัยให้เช่า (ธุรกิจเซอร์วิส อะพาร์ตเมนต์ โรงแรม) อาคารสำนักงาน รวมทั้งรับจ้างบริหาร และร่วมลงทุนในธุรกิจอื่นๆ

หุ้นที่ก่อนหน้านี้ดร.นิเวศน์เคยปรากฎเป็นผู้ถือหุ้นใหญ่ ได้แก่

AS ตั้งแต่ 31 สิงหาคม 2553 – 30 สิงหาคม 2556

BAFS ตั้งแต่ 25 มีนาคม 2554 – 18 ธันวาคม 2563

ITตั้งแต่ 12 มีนาคม 2553 – 23 สิงหาคม 2555

JMART ตั้งแต่ 26 สิงหาคม 2553 – 28 สิงหาคม 2556

KTC ตั้งแต่ 24 มีนาคม 2554

MBK ตั้งแต่ 23 เมษายน 2553 – 24 ตุลาคม 2557

METCO ตั้งแต่ 14 ธันวาคม 2553 – 14 ธันวาคม 2563

TCAP ตั้งแต่ 14 มีนาคม 2557 – 5 พฤษภาคม 2564

สูตรการลงทุนแบบ “มองกระจกหลัง”

ดร.นิเวศน์ เล่าถึงปัจจัย 2 อย่างในการเลือกหุ้นได้แก่ “การเติบโต” และ “ความเข้มแข็ง” ของกิจการในระยะยาว โดยความเข้มแข็งเป็นสิ่งที่สำคัญที่สุดสำหรับ VI เพราะเราต้องการลงทุนระยะยาว ดังนัน หุ้นที่จะเลือกจึงต้องเป็นเจ้าตลาด หรืออันดับ 1 ที่มีคุณสมบัติบางอย่างที่คู่แข่งไม่สามารถแข่งขันได้จึงจะมี “การเติบโต” ตามมา

การเลือกหุ้นไม่จำเป็นต้องเลือกหุ้น “Super Growth” แน่นอนว่าหุ้นบางตัวอาจเติบโต 5-10 เท่า แต่เขาบอกว่า “การเติบโตที่รุนแรงเกินไปสะท้อนว่ามันไม่ใช่หุ้นที่ยั่งยืน” การจะเติบโตในลักษณะดังกล่าวได้ “มันจะต้องเป็นหุ้นที่เปลี่ยนโลกและใหญ่ที่สุดในโลกเท่านั้น” ซึ่งปกติแล้วมันไม่เป็นเช่นนั้น เมื่อเราศึกษาจากอดีต

“มองกระจกหลัง” คือการมองประวัติศาสตร์ เขาเชื่อว่า “อดีต” คือสิ่งที่จะสอนให้รู้ว่าในอนาคตเหตุการณ์จะเป็นอย่างไร บริษัทแบบนี้เคยผ่านอะไรมาบ้าง และหากเกิดเหตุการณ์ที่คล้ายคลึงกัน หุ้นแบบนี้จะเคลื่อนไหวอย่างไร การเรียนรู้ประวัติศาสตร์ ทำให้คุณมีความมั่นใจมากขึ้น นอกจากนี้ยังทำให้คุณเห็นโอกาสที่กำลังจะเกิดขึ้นอีกด้วย

กรณีศึกษา: ตลาดหุ้นเวียดนาม

ดร.นิเวศน์ยกตัวอย่างการลงทุนแบบ “มองกระจกหลัง” ในการวิเคราะห์ตลาดหุ้นเวียดนาม ซึ่งเราสามารถเทียบเคียงประวัติศาสตร์ตลาดหุ้นไทย กับเวียดนามได้เพราะมีความเหมือนกันสูง มีภูมิประเทศที่คล้ายกัน

ปัจจุบันรายได้ของเวียดนามตอนนี้ เหมือนกับประเทศไทยเมื่อ 10-20 ปีก่อน ทำให้เขาเชื่อว่าตลาดเวียดนามยังคงสามารถเติบโตไปได้อีกสัก 20 ปี

สิ่งที่แตกต่างกันคือ บริบทปัจจุบันที่ตลาดทุนทั่วโลกเชื่อมต่อกันมากขึ้น ทำให้เวียดนามเติบโตได้เร็วกว่าไทยในอดีต แม้จะมีบางช่วงที่ตลาดสะดุด แต่อาจใช้เวลาเพียง 1-2 ปี ในการฟื้นตัวก็เพียงพอ หากพูดแบบง่ายๆ “ถ้าจะมองว่าธุรกิจอะไรในเวียดนามจะดี ให้มองเมืองไทยเมื่อ 20 ปีที่แล้ว”

สรุป

หากเราจะสรุปประเด็นสำคัญที่สามารถเรียนรู้ได้จาก ดร.นิเวศน์ แล้วก็คงเป็นการหมั่นศึกษาอดีตเพื่อนำไปวิเคราะห์หาโอกาสในปัจจุบันและอนาคต เช่น การหาโอกาสในเวียดนามที่ปัจจุบันมีบริบทคล้ายคลึงกันกับไทยเมื่อ 20 ปี ก่อน การเลือกหุ้นจึงคล้ายกันกับในอดีต โดยหาหุ้นที่ “แข็งแกร่ง” และ “มีโอกาสเติบโต” ตามหลักของ Value Investor หรือ VI นั่นเอง