Elliot Wave Theory เป็นศาสตร์การวิเคราะห์การเคลื่อนไหวของราคาที่มีกฎเกณฑ์เฉพาะตัว ที่สามารถทำให้นักเทรดเข้าใจสภาวะตลาดในปัจจุบันพร้อมกำหนดจุด Take Profit และ Stop Loss ได้ในทฤษฎีเดียว ซึ่งนิยมเป็นอย่างมากในหมู่นักเทรดคริปโต

หากคุณเริ่มเป็นนักเทรดมาสักพักหนึ่ง คุณคงจะเคยได้ยินเกี่ยวกับ Elliot Wave มาบ้าง แต่ทำไมนักวิเคราะห์บางท่านถึงนับคลื่นแตกต่างกัน บางคนนับ คลื่น 1 – 5 และ A – C แต่ทำไมบางคนถึงมีคลื่น X บทความนี้จะไขข้อสงสัยและชี้จุดเริ่มต้นในการเริ่มหนทางสู่การเป็น “Elliottician” หรือนักวิเคราะห์คลื่นฉบับมือใหม่

Elliot Wave คืออะไร

ทฤษฎี Elliott wave เป็นทฤษฎีในการวิเคราะห์ทางเทคนิคที่ใช้อธิบายการเคลื่อนไหวของราคาในตลาดการเงิน ทฤษฎีนี้ได้รับการพัฒนาโดย Ralph Nelson Elliott หลังจากที่เขาสังเกตเห็นรูปแบบซ้ำๆ ในตลาดและระบุแนวโน้มต่างๆ ที่เกิดขึ้น และนำ Fibonacci มาใช้ในการกำหนดเป้าราคาและรูปแบบต่างๆ

คลื่นเหล่านี้มีลักษณะเป็น “Fractal“ โดยธรรมชาติ หมายความว่า คลื่นใหญ่จะประกอบไปด้วยคลื่นเล็กหลายๆ คลื่น และสามารถย่อยลงไปได้ไม่มีที่สิ้นสุด แต่คลื่นเหล่านี้มีรูปแบบที่เหมือนกัน ปัจจุบันเราจึงเห็นนัก Day Trade คริปโต ที่อาจวิเคราะห์ใน Time Frame ระดับ 1 นาที ไปจนถึงระดับวันโดยใช้ทฤษฎี กฎเกณฑ์ และความเข้าใจเดียวกัน

คลื่นเกิดขึ้นการเคลื่อนไหวของราคาสินทรัพย์ซึ่งจะสะท้อนพฤติกรรมของนักลงทุน เมื่อตลาดแข็งแกร่งรูปแบบของคลื่นจะมีลักษณะหนึ่ง ในขณะที่ตลาดลังเลหรืออ่อนแรงรูปแบบของคลื่นก็จะเปลี่ยนไป นักเทรดจึงสามารถวิเคราะห์คลื่นเพื่อเข้าใจสภาวะตลาดและวางแผนเพื่อการลงทุนได้

ที่มาของทฤษฎี Elliot Wave (EW)

Dow Theory (1896)

จุดเริ่มต้นของทฤษฎีจริงๆ แล้วถูกพัฒนามาจาก Dow Theory ของ Charles Dow ที่อธิบายว่า มูลค่าของสินทรัพย์ มีวัฎจักรและเทรนทุกอย่างมีขึ้นและลง เช่น เมื่อตลาดทำจุดสูงสุดใหม่และการปรับฐานสูงกว่าฐานเดิม จะนับว่าเป็น Uptrend

Elliot Wave Classic (1930)

หลังจากนั้น Ralph Nelson Elliot นำมาต่อยอดต่อในปี 1930 แต่ทฤษฎีจริงๆ แล้วถูกพัฒนาจนสมบูรณ์โดย Robert Prechter ผ่านการตีพิมพ์หนังสือ “Elliot Wave Principle” ในปี 1970 ซึ่งเป็นฉบับคลาสสิคยอดนิยมที่เราใช้กันเป็นมาตรฐานในปัจจุบัน และเรียกมันว่า Classic Elliottician

ปัจจุบันมีการสอบเป็นผู้เชี่ยวชาญโดยสถาบัน Elliotwave International ในสหรัฐอเมริกา ผู้ที่ผ่านระดับ 2 จะสามารถใช้ชื่อ CEWA และได้รับการรับรองว่าเป็นนักวิเคราะห์โดยสถาบัน

Neo Wave Theory (1990)

ในเบื้องต้นหลายๆ คนอาจเคยเห็นรูปแบบการนับที่แตกต่างไป โดย มีการนับคลื่น X เข้ามาเกี่ยวข้องและรูปแบบของเทรนไม่เป็นไปตามกฎของเทรนในฉบับคลาสสิค รูปแบบนี้คือฉบับของ Glenn Neely ในปี 1990 ซึ่งจะเรียกว่า Neo Wave Elliottician ผ่านการตีพิมพ์หนังสือ “Mastering Elliot Wave by Glenn Neely”

ในเวอร์ชั่นนี้จะมีรายละเอียดหยิบย่อยมากมาย แต่ในเบื้องต้นผู้เขียนแนะนำว่าควรศึกษาฉบับคลาสสิคให้เข้าใจก่อน ซึ่งสามารถศึกษาผ่านบทความนี้ได้เลย

รูปแบบของ Elliot Wave

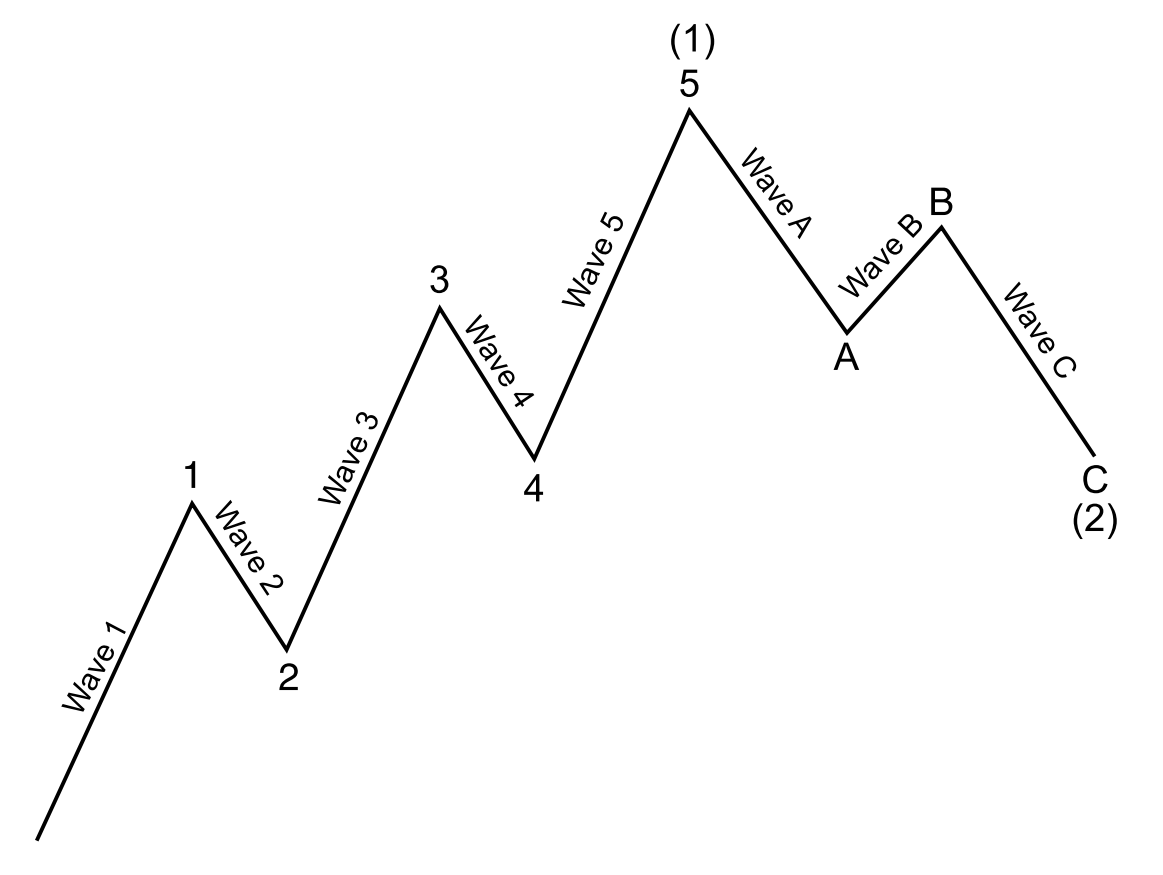

ประเภทของคลื่นจะประกอบไปด้วย 2 ประเภทใหญ่ๆ คือ “Motive Wave” และ “Correction Wave” ในแต่ละวัฎจักร ซึ่งประกอบด้วย Motive Wave 5 คลื่น นับเป็น 1 เทรน และ Correction Wave 3 คลื่น รวมกันเป็น “8 คลื่น” หลังจากนั้นก็จะเริ่มใหม่ด้วย Motive Wave อีกครั้ง

Motive Wave คืออะไร

จุดเริ่มต้นของวัฎจักรจะเกิดขึ้นด้วย Motive Wave ซึ่งเป็นตัวกำหนวดเทรนหรือแนวโน้มใหญ่ โดยแบ่งออกเป็น คลื่นย่อย 1,2,3,4,5 โดยทั่วไปจะมี 2 ลักษณะย่อยเรียกว่า Impulse Wave และ Diagonal Wave

Impulse Wave

- คลื่น 1, 3, 5 (Actionary)

คลื่น 1 , 3, และ 5 คือ คลื่นที่เป็น “Trend” หลัก ตามทฤษฎีจะเรียกว่า Actionary ภายในคลื่นจะประกอบไปด้วย Motive Wave ย่อยเช่นเดียวกัน แสดงถึงความเป็น Fractal ดังที่กล่าวมาข้างต้น ในการศึกษาผู้คนมักเรียกว่าคลื่นรหัส 5 เพราะมี 5 คลื่นย่อย

Correction Wave

- คลื่น 2, 4 (Reactionary)

คลื่น 2 และ 4 คือ คลื่นที่เป็น “Correction” สวนเทรนหลักหรือคลื่นปรับฐาน “ภายในเทรน” ตามทฤษฎีจะเรียกว่า Reactionary ภายในจะประกอบไปด้วย A, B, C ซึ่งจะมีกฎเกณฑ์และรูปแบบแตกต่างจาก Motive Wave ในการศึกษาผู้คนมักเรียกว่าคลื่นรหัส 3 เพราะมี 3 คลื่นย่อย

กฎเหล็ก 3 ข้อในการพิจารณา Impulse Wave ใน Motive Wave

1) คลื่นที่ 2 จะไม่ร่วงลงไปต่ำกว่า จุดเริ่มต้นของคลื่นที่ 1 เสมอ ในเชิงความหมายคือ คลื่นที่ 1 ควรเป็นจุดเริ่มต้นของวัฎจักรใหม่ ราคาจึงไม่ควรปรับตัวต่ำกว่า ในตลาดคริปโตคลื่นที่ 2 มักปรับตัวลึกใกล้เคียงจุดต่ำสุด

2) คลื่นที่ 4 จะไม่ร่วงลงไปต่ำกว่า จุดเริ่มต้นของคลื่นที่ 3 เสมอ ในเชิงความหมายคือ คลื่นที่ 4 ควรเป็นช่วงที่ตลาดมีการป้องกันความเสี่ยงและไม่ควรมีแรงเทขายมากเกินไป หลังจากพึ่งมีการ FOMO ในคลื่นที่ 3 ที่มักเป็นคลื่นที่ยาวที่สุด การเทขายอย่างรุนแรงควรเกิดขึ้นในปลายเทรนคือ คลื่นที่ 5

3) คลื่นที่ 3 จะเป็นคลื่นที่เดินทางไกลที่สุด ยาวกว่าคลื่นที่1 และไม่เป็นคลื่นที่สั้นที่สุด นี่คือกฎหลักของเทรน เพราะในเชิงจิตวิทยาคลื่นที่ 3 จะเกิดขึ้นหลังจากผู้คนรับรู้แล้วว่า วัฎจักรเริ่มต้นขึ้นแล้วจากการคอนเฟริมว่าคลื่นที่ 2 ปรับตัวไม่ต่ำกว่าคลื่นที่ 1 มันจึงไม่ควรเป็นคลื่นที่สั้นที่สุด โดยปกติแล้วจะกำหนดเป้าหมายให้มีขนาดราว 168% ของคลื่น 1 จากฐานคลื่น 2 โดย Fibonacci Extention

หากพิจารณาคลื่นย่อยทั้ง 5 คลื่น และ คลื่นปรับของคลื่นย่อย ที่มี 3 คลื่น ของ Motive wave ขนาดใหญ่ คลื่นย่อย ทั้ง 5 คลื่น อยู่ในทิศทางเทรนแนวโน้มใหญ่ ทำให้เกิดโครงสร้าง Motive wave ในรูปแบบ 5-3-5-3-5

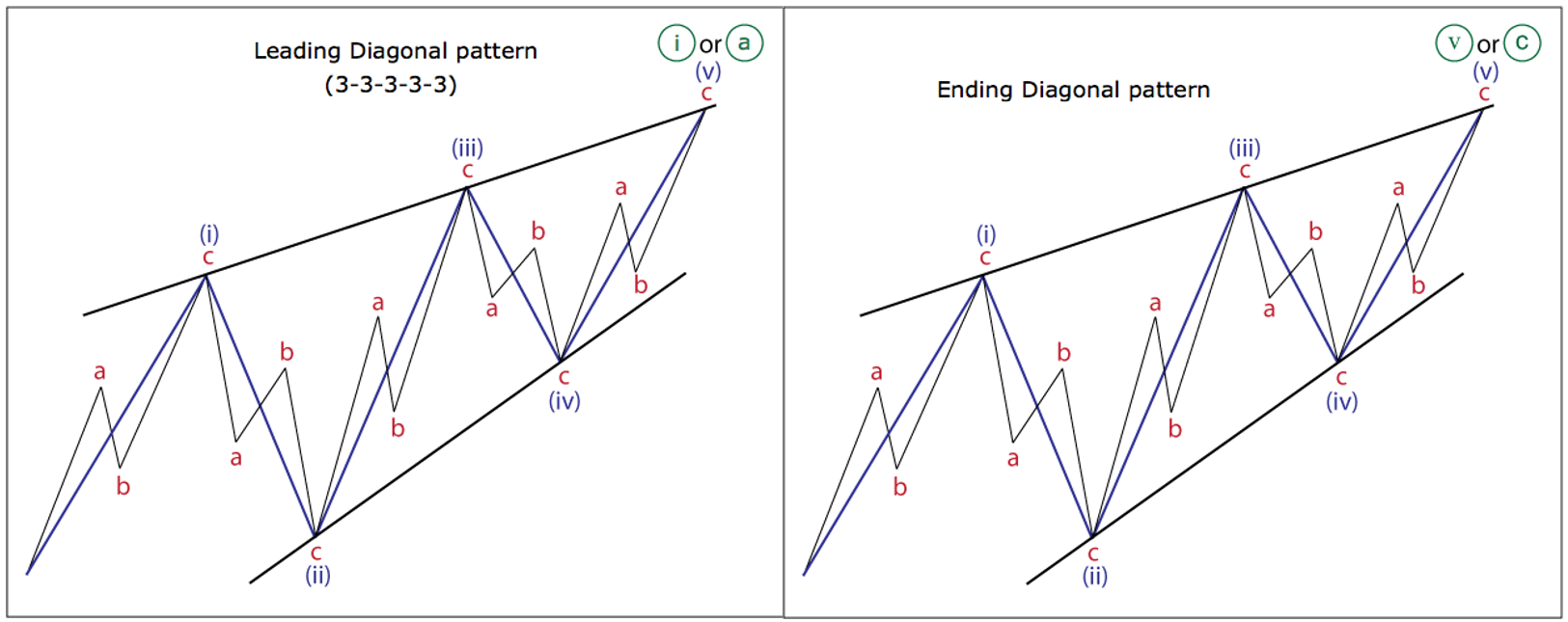

ข้อยกเว้นจากกฎ (Diagonal Wave)

Diagonal Wave จะมี 2 รูปแบบ คือ Leading Diagonal เกิดขึ้นได้เฉพาะในคลื่น 1 และ Ending Diagonal เกิดขึ้นได้เฉพาะในคลื่น 5

ทั้ง 2 รูปแบบนี้คลื่นที่ 4 สามารถซ้อนทับจุดสูงสุดของเวฟ 3 ได้ และมีรูปแบบได้ทั้ง 3-3-3-3-3 และ 5-3-5-3-5 ลักษณะคล้าย Ascending Triangle หรือสามเหลี่ยมชี้ขึ้นบน ในเชิงจิตวิทยารูปแบบนี้แสดงถึงความไม่แน่นอนในการเริ่มต้นวัฎจักรและการอ่อนแรงในวัฎจักร และเกิดขึ้นบ่อยๆ ในการเทรด Cryptocurrency

Correction Wave คืออะไร

คลื่นปรับฐานจะเกิดขึ้นในคลื่นที่ 2 และ 4 ของ Motive Wave ภายในจะประกอบไปด้วย คลื่นย่อย A B C ซึ่งจะมีแพทเทิร์น 2 รูปแบบหลักๆ คือ Zig Zag และ Flat ตามกฎแล้ว ในคลื่น 2 และ 4 รูปแบบที่ปรับฐานจะต้องไม่เป็นชนิดเดียวกัน

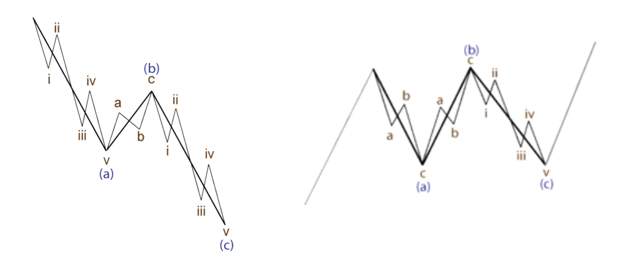

Zig Zag Correction

รูปแบบของ Zig Zag คือ A B C มีโครงสร้าง 5-3-5 ตามลำดับ คลื่น B มักจะปรับตัวไม่เกิน 68% ของคลื่น Actionary ก่อนหน้า โดยวัดจาก Fibonacci Retracement และ C มักมีความยาวเท่ากับ A แต่ก็ไม่เสมอไปอาจสั้นกว่า ก็จะเรียกว่า Truncated Zig Zag หากยาวกว่าจะเรียก Elongated Zig Zag หากความยาวของ C มากเกินไป อาจเป็นไปได้ว่านั้นคือ คลื่น 3 ของอีกสถานะคลื่นแล้ว

Flat Correction

รูปแบบของ Flat คือ A B C มีโครงสร้าง 3-3-5 ตามลำดับ คลื่น B อาจปรับตัวเกิน 68% ของคลื่น Actionary ก่อนหน้า โดยทั่วไปมักมีลักษณะคล้าย Sideway และมักเกิดขึ้นในคลื่น 2 เป็นลักษณะที่นักลงทุนเริ่มเข้าสะสมสินทรัพย์ เทคนิคเพิ่มเติมคือ ถ้าหาก C มีขนาดสั้น ยิ่งหมายความว่าตลาดมีแรงซื้อแข็งแกร่ง นอกจากนี้การปรับตัวแบบ Flat มีแนวโน้มต่อราคาในเชิงที่ดีกว่า Zig Zag ที่มักบ่งบอกถึงการทิ้งของ

ประโยชน์ของทฤษฎี Elliot Wave

ทฤษฎี Elliott Wave กลายเป็นอีกหนึ่งเครื่องมือเทรดที่ยืดหยุ่นและสามารถนำไปใช้ได้กับการเทรดทุกรูปแบบไม่ว่าจะเป็น Day Trader, Swing Trader, หรือแม้แต่ Scalper ซึ่งมีข้อดีหลักๆ มากมาย ได้แก่:

- นักเทรดสามารถกำหนดเป้าราคาและจุด Stop Loss ได้เพื่อพิจารณา Risk to Reward ก่อนเปิดสถานะ

- การนับคลื่นอาจช่วยให้คุณหาจุดราคาเปิดสถานะในราคาที่ความเสี่ยงต่ำที่สุด โดยส่วนมากควรเข้าเทรดในช่วง คลื่น C ของ คลื่น 2 หรือ 4 การเข้าซื้อตอนย่อแทนการรอ Breakout ทำให้จุด Stop loss ใกล้กับราคาที่เข้าซื้อ

- คุณสามารถเห็นภาพรวมของตลาดได้สำหรับการลงทุนในระยะยาว ในขณะเดียวกันคุณก็สามารถวิเคราะห์ได้ในระดับนาทีด้วยทฤษฏีเดียวกัน

- รู้ทันอารมณ์ของนักลงทุนและตลาดในแต่ละช่วงของวัฎจักรราคา

- นำการนับคลื่นไปประกอบกับการวิเคราะห์อื่นๆ ได้ เช่น RSI และ MACD เพื่อให้วิเคราะห์ได้ลึกซึ้งและแม่นยำมากยิ่งขึ้น เพราะอินดิเคเตอร์เหล่านี้จะช่วงอธิบายโมเมนตั้มในตลาด และความแข็งแกร่งของสถานะคลื่นนั้นๆ ว่าสอดคล้องในเชิงจิตวิทยากับที่เรานับหรือไม่

ปัญหาของ Elliot Wave

ทฤษฎีนี้มีผู้คนวิจารณ์มากมาย ว่ามันเป็นเพียงการนับในจินตนาการและไม่สามารถใช้งานได้จริง ความเข้าใจนั้นไม่ถูกต้อง เพราะมันเป็นเพียงเครื่องมือเพื่อช่วยการวิเคราะห์ นักเทรดมือใหม่หรือผู้คนที่ไม่ได้ศึกษาอย่างลึกซึ้งมัก “ยัดเยียดตลาดให้เข้ากับคลื่นที่เราต้องการ” ทั้งที่มันเป็นเพียงเครื่องมือช่วยวิเคราะห์และกำหนดแผนความเสี่ยงเท่านั้นและไม่ได้ถูกต้อง 100% ด้วยเหตุผลดังนี้

- การนับคลื่นของแต่ละคนอาจไม่เหมือนกัน แต่เป็นไปตามกฎเหมือนกันเพราะ “สังเกตและกำหนด” ขนาดความนานของคลื่นของแต่ละคนไม่เหมือนกัน สิ่งนี้ขึ้นอยู่กับประสบการณ์ของแต่ละคน บางคนอาจมองเป็น 1 คลื่น อีกคนอาจมองเป็น 2 คลื่นก็ได้

- คลื่นที่กำลังจะเกิดเป็นแค่เพียง “การคาดการณ์” ว่ามีแนวโน้มว่าจะเป็นเช่นนั้น จึงทำให้บางครั้งอาจผิดพลาด ผู้มีประสบการณ์มากอาจวางแผนรูปแบบคลื่นไว้ถึง 2-3 กรณี และต้องพิจารณาว่าจะเสี่ยงกับรูปแบบใด

- รายละเอียดของทฤษฎีมีค่อนข้างมาก และแตกยอดออกมาอย่างหลากหลายเช่น Neo Wave บางครั้งมือใหม่อาจสับสนและเลือกศึกษาไม่ถูก แน่นอนว่านักเทรดอาจเริ่มจาก Classic ก่อนซึ่งมีรายละเอียดน้อยกว่า แต่ก็ต้องเข้าใจอย่างแท้จริงในเชิงแนวคิดไม่ใช่แค่กฎเกณฑ์ จึงจะเข้าใจความแตกต่างระหว่าง Neo Wave กับคลาสสิค แล้วจึงเลือกว่าแบบไหนเหมาะกับแต่ละคนมากกว่า

- การประยุกต์ใช้ Elliot Wave ในการเทรดจริง เป็นเรื่องที่ต้องใช้ประสบการณ์ คุณควรนำอินดิเคเตอร์อื่นๆ มาใช้ร่วมวิเคราะห์ ยืนยันการคาดการณ์ให้สมเหตุสมผลมากขึ้น เพราะสุดท้ายแล้วหัวใจของการนับคลื่นคือ “เพื่อเข้าใจสภาวะตลาดและจิตวิทยาของราคาในช่วงนั้นๆ”

สรุปประเด็นสำคัญ

Elliot Wave ในรูปแบบคลาสสิคเป็นเทคนิควิเคราะห์จิตวิทยาตลาด พร้อมกับรูปแบบการกำหนดเป้าราคาด้วยการนำ Fibonacci มาประยุกต์ใช้ คลื่นที่เป็นเทรน 1 3 5 จะเรียกว่า Impulse Wave และคลื่นปรับฐานจะเรียกว่า (sub) Corrective Wave ในคลื่นที่ 2 และ 4 รวมแล้ว จะกลายเป็น 5 คลื่นกลายเป็น Motive Wave หรือเทรน

หลังจากนั้นตามด้วย Corrective Wave ประกอบไปด้วย A B C เมื่อครบแล้วจะรวมเป็น 8 คลื่น 1, 2, 3, 4, 5, A, B,และ C นับเป็น 1 วัฎจักรราคา นักเทรนสามารถนำอินดิเคเตอร์อื่นๆ มาช่วยวิเคราะห์เพื่อความแม่นยำได้และสามารถใช้ได้ทั้งกับ Day Trader และ Scaper