ทำไม Crypto ถึงราคาพุ่งในตอนนี้ เมื่อวาน 14 มกราคม Bitcoin ทะลุเครื่องหมายราคา $20,000 เป็นครั้งแรกนับตั้งแต่การล่มสลายของ FTX เมื่อประมาณสองเดือนก่อน ในสัปดาห์ที่แล้วเพียงอย่างเดียว ราคาของมันเพิ่มขึ้น 20%!

แต่ Bitcoin ไม่ใช่เหรียญเดียวที่ราคาเพิ่มขึ้น

- Ethereum เพิ่มขึ้นเกือบ 14% ในช่วงห้าวันที่ผ่านมา

- Solana เพิ่มขึ้นอย่างเหลือเชื่อ 68%

- Avalanche 42% ที่น่าทึ่ง

- ตั้งแต่วันที่ 1 มกราคม ตลาด Crypto ทั้งหมดเพิ่มขึ้น 21% จาก 756 พันล้านดอลลาร์เป็นประมาณ 916 พันล้านดอลลาร์ในขณะที่เขียน

ผู้อยู่ในตลาด Crypto ทุกคนได้รู้ว่ามีความก้าวหน้าทางเทคโนโลยีที่ก้าวล้ำเพื่ออธิบายการเพิ่มขึ้นนี้หรือไม่?

ไม่

แล้วเกิดอะไรขึ้นกันแน่หละ?

เหตุผลมีมากขึ้นเกี่ยวกับการพนันทและการตัดสินใจที่ผิดพลาด และไม่เกี่ยวกับตรรกะ

เนื่องจากตรรกะหายไปนานเมื่อพูดถึงตลาดการเงินที่ขับเคลื่อนด้วยอารมณ์

และในขณะที่หุ้นและคริปโตเคอเรนซีพุ่งสูงขึ้น สี่คำที่ซ่อนอยู่ในรายงานผลประกอบการไตรมาสที่ 4 ของธนาคารเพื่อการลงทุนที่ใหญ่ที่สุดในโลกสองแห่ง แม้ว่าจะพยายามปิดบัง แต่บอกเล่าเรื่องราวที่แตกต่างออกไปสำหรับโลกในปี 2023

ความจริงคือ ไม่ควรมีอะไรที่ราคาขึ้น

การลดลงของเงินเฟ้อและการเก็งกำไร ‘เล็กน้อย’

Cryptocurrencies ยังคงมีความสัมพันธ์กับหุ้นเป็นอย่างมาก ดังนั้น เมื่อหุ้นพุ่งสูงขึ้น Cryptos ก็เช่นกัน

แต่ทำไมหุ้นทั่วโลกถึงขึ้นแรง?

ขั้นแรก มาดูเหตุผลที่ “เป็นทางการ” กันก่อน:

- ดัชนีราคาผู้บริโภคสำหรับผู้บริโภคในเมืองทั้งหมดได้รับการเผยแพร่โดยวาดภาพอัตราเงินเฟ้อที่ลดลงในสหรัฐฯ 0.1% ทิ้งไว้ที่ค่าที่สูงอย่างยิ่งที่ 6.5%

ผลลัพธ์นี้ให้ความหวังว่าการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐจะไม่ใหญ่เท่ากับที่เราประสบมาหลายเดือนแล้ว

แต่ทำไมเรื่องนี้ถึงสำคัญมาก?

เมื่อธนาคารกลางขึ้นอัตราดอกเบี้ย หมายความว่าสกุลเงินทั่วไป เช่น ดอลลาร์สหรัฐ เพิ่มขึ้น

ในทางกลับกัน หมายความว่าการกู้ยืมเงินมีราคาแพงขึ้น ซึ่งส่งผลให้ผู้บริโภคมีแนวโน้มที่จะใช้จ่ายน้อยลง และการใช้จ่ายที่น้อยลงหมายถึงรายได้ของบริษัทที่น้อยลง ซึ่งเท่ากับการเติบโตของเศรษฐกิจที่ลดลง

การปรับขึ้นอัตราดอกเบี้ยที่น้อยลงไม่เพียงส่งสัญญาณการสิ้นสุดของการเข้มงวดนี้ แต่ยังเป็นสถานการณ์ที่ดีขึ้นสำหรับเศรษฐกิจด้วย

ท้ายที่สุดแล้ว ทุกอย่างเกี่ยวกับความหวัง

ตลาดกำลังพุ่งขึ้นด้วยความหวังว่าข่าวที่ “ดี” ล่าสุดจะมองเห็นอนาคตที่เจ็บปวดน้อยลงสำหรับเศรษฐกิจในปี 2023

อย่างไรก็ตาม สิ่งที่เราเรียกว่า ‘ความหวัง’ ไม่ใช่อะไรอื่นนอกจากคำสละสลวยสำหรับการเก็งกำไรที่อาละวาดเมื่อพูดถึงตลาดการเงิน และทั้งหมดนี้ทำให้คุณลักษณะของมนุษย์อย่างหนึ่ง:

แนวโน้มโดยธรรมชาติของนักลงทุนที่จะคิดว่าพวกเขาสามารถทำนายอนาคตได้ ทั้งที่ในความเป็นจริงแล้วพวกเขาทำไม่ได้

The Dunning-Kruger effect

Sam Parr ซึ่งเป็นพอดคาสต์ชื่อดังเพิ่งเปิดตัวคำถามกับผู้ชม Twitter กว่า 200,000 คน

ความเข้าใจผิดที่บริสุทธิ์

“ถ้าคุณสามารถรับประกันการเติบโต 8% ต่อปีอย่างมั่นคงทุกปีตลอดไปเพื่อการออมของคุณ… แต่ …คุณไม่สามารถนำเงินไปลงทุนในสิ่งอื่นเช่น:

— หุ้นรายตัว

— การลงทุนทางเลือก

— สตาร์ทอัพ (นอกเหนือจากธุรกิจของคุณเอง)

คุณจะโอเคไหม?

ผลลัพธ์ที่ได้นั้นเหลือเชื่อมาก

คนส่วนใหญ่ตอบว่า ‘ไม่’ พวกเขาเชื่อว่าตัวเองจะเอาชนะตลาดได้

หากคุณรู้สึกเช่นนั้น ให้ฉันบอกคุณบางสิ่งที่จะเปลี่ยนชีวิตคุณ

ดอกเบี้ยทบต้น สิ่งมหัศจรรย์อันดับ 8 ของโลก

เมื่อคุณพบกับดอกเบี้ยทบต้น คุณจะไม่ต้องมองย้อนกลับไป

อย่างไรก็ตาม ความมหัศจรรย์ของดอกเบี้ยทบต้นคือมันจะไม่รู้สึกว่าเปลี่ยนแปลงชีวิตจนกว่าคุณจะทำการคำนวณบางอย่าง

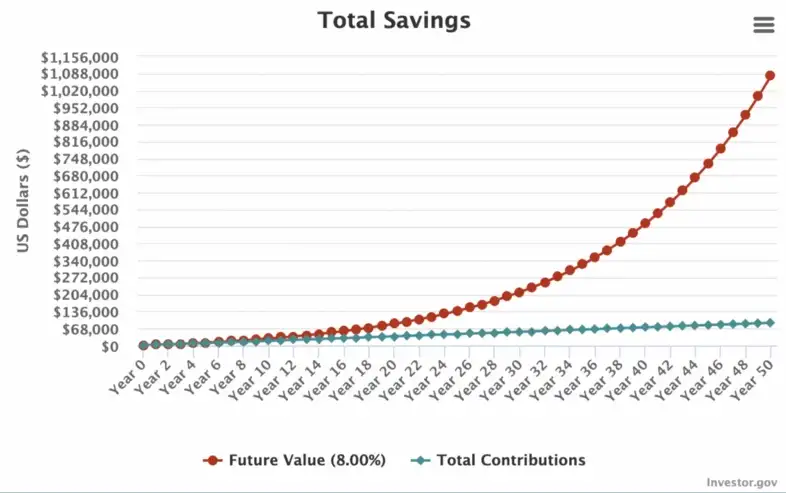

นี่คือลักษณะที่การลงทุนเริ่มต้น $1,000 พร้อมเงินสมทบ $150 ต่อเดือนในช่วงเวลา 50 ปีจะมีลักษณะดังนี้: $1,079,687.89 สำหรับเงินบริจาคทั้งหมด $91,000

หากนั่นไม่ได้ทำให้คุณสั่นสะท้าน กราฟนี้จะ:

ใช่ เส้นสีแดงนั้นคือสิ่งที่คุณจะได้หลังจากผ่านไป 50 ปี และเส้นสีน้ำเงินคือจำนวนเงินที่คุณทุ่มเทให้กับการลงทุนในช่วง 50 ปีเดียวกันนั้น

ผลตอบแทนล้านดอลลาร์ คุณจับต้องได้

การรับประกัน 8% ในระยะเวลา 50 ปี โอกาสที่ทำได้เท่ากับการถูกฉลามขาวสองตัวกัดในเวลาเดียวกัน

ผู้โชคดีบางคนโดนกัด

มีข้อยกเว้นเพียงเล็กน้อยเท่านั้นที่ทำลายบรรทัดฐาน เช่น Warren Buffett หรือ Peter Lynch เป็นต้น

เพื่อแสดงให้เห็นอีกครั้งว่าการทบต้นมีประสิทธิภาพเพียงใด ตั้งแต่ปี 1965 Berkshire Hathaway บริษัทของ Warren Buffet ได้รับผลตอบแทนสูงถึง 20.8% ต่อผลตอบแทนต่อปีอย่างน่าอัศจรรย์ ในขณะที่ S&P 500 มีผลตอบแทน 9.7%

นี่อาจดูเหมือนว่า Berkshire Hathaway มีประสิทธิภาพดีกว่าสองเท่าใช่ไหม?

คิดให้ดีอีกครั้ง

การลงทุน 10,000 ดอลลาร์ใน S&P 500 โดยไม่พิจารณาค่าธรรมเนียมรายปีจากโบรกเกอร์ จะได้ผลตอบแทน 1.23 ล้านดอลลาร์ การลงทุนแบบเดียวกันนี้กับ Berkshire Hathaway?

185 ล้าน และนั่นไม่ได้ดีกว่า 2 เท่า แต่ดีกว่า 150 เท่า

อย่างไรก็ตาม นอกเหนือจากผลลัพธ์ที่น่าอัศจรรย์อย่างแท้จริงของ Berkshire Hathaway แล้ว การทำนายตลาดได้พิสูจน์แล้วว่าเป็นไปไม่ได้สำหรับคนส่วนใหญ่

ถ้าอย่างนั้น ถ้าโอกาสในการเอาชนะตลาดแทบไม่มีเลย ทำไมผู้คนถึงปฏิเสธข้อเสนอสุดเจ๋งที่แซมเสนอให้พวกเขา?

มันคือ Dunning-Kruger

ประเมินตัวเองสูงเกินไป

Dunning-Kruger effect เป็นอคติทางความคิดซึ่งผู้ที่ขาดความรู้หรือความเชี่ยวชาญในด้านใดด้านหนึ่งประเมินระดับทักษะหรือความสามารถของตนเองสูงเกินไป

โดยปริยายแล้วมนุษย์จะคิดว่าพวกเขาล้ำหน้ากว่าใคร

และนั่นคือความจริง

แต่การที่มนุษย์ไม่สามารถรับรู้ถึงข้อจำกัดนั้นไม่ใช่สิ่งเดียวที่ในความคิดของฉัน อธิบายว่าเหตุใดการขึ้นราคาจึงไม่ควรเกิดขึ้น

มีสองสิ่งอื่น: ‘สำรองสำหรับการสูญเสียเครดิต’ และ ‘Reg M’

และในขณะที่ฉันรู้ความจริงที่ว่าประโยคนั้นไม่สมเหตุสมผลเลย แต่มันจะสมเหตุสมผลสำหรับคุณในไม่กี่วินาที

เงินที่ชาญฉลาดรู้บางสิ่งที่คนส่วนใหญ่ไม่รู้

เมื่อวานนี้ ธนาคารเผยแพร่รายงานรายได้ที่ยอดเยี่ยม

ตัวอย่างเช่น JP Morgan และ Bank of America รวมตัวกันเป็นผล แต่เมื่อนักวิเคราะห์เจาะลึกลงไป พวกเขาพบบางสิ่งที่เกี่ยวข้องมาก

ธนาคารกำลังสำรองเงินหลายพันล้านสำหรับการสูญเสียเครดิตที่อาจเกิดขึ้น

ตอนนี้สิ่งที่อยู่บนโลกคืออะไร?

มันเป็นข้อความไปทั่วโลก

เครดิตผิดนัด คำนั่นอีกแล้ว

วิกฤตการณ์ในปี 2008 สามารถอธิบายได้ง่ายว่าเป็นกระบวนการตั้งแต่ ‘ราคาบ้านไม่เคยลดลงเลย’ ไปจนถึง… ราคาบ้านที่ทรุดตัวลงหลังจากผู้กู้หลายพันคนที่ไม่ควรได้รับอนุญาตให้ยืมในตอนแรกผิดนัดชำระหนี้

นั่นคือ เมื่อธนาคารให้ยืมเงินเหมือนขนม ช่วงเวลาที่ผู้คนหยุดจ่ายเงินกู้ (แนวคิดที่เรียกว่าการผิดนัดชำระหนี้) ธนาคารก็ตระหนักได้ทันทีว่าพวกเขาถูกหลอก (พวกเขาคลายเกลียวตัวเองและเอาตัวรอดด้วยการแกล้งคนอื่น แต่นั่นเป็นเรื่องของวันอื่น)

สิ่งนี้ทำให้เกิดวิกฤตการณ์ทางการเงินครั้งใหญ่ที่สุดครั้งหนึ่งในประวัติศาสตร์

ตอนนี้ธนาคารเริ่มกลัวว่าการผิดนัดชำระสินเชื่อจะเริ่มกลับมาเป็นกระแสอีกครั้ง และนี่คือที่มาของการตั้งสำรองการเสียเครดิต

JP Morgan ได้จัดสรรเงิน 2.3 พันล้านดอลลาร์และ Bank of America 1.1 พันล้านดอลลาร์เพื่อชดเชยการสูญเสียเครดิตที่อาจเกิดขึ้น

ในแง่ของคนธรรมดา พวกเขากำลังประหยัดเงินในกรณีที่ลูกค้าหยุดจ่าย เพื่อชดเชยการผิดนัดชำระเงินที่อาจเกิดขึ้น หากสิ่งนี้บอกเราบางอย่าง นั่นคือธนาคารเหล่านี้คาดการณ์ว่าสิ่งต่าง ๆ กำลังจะเริ่มลงใต้สำหรับหลาย ๆ คนในปี 2023

แต่นี่ไม่ใช่สิ่งเดียวที่ผู้ที่ชื่นชอบ Crypto ควรกังวล

หลุมมูลค่า 1.6 พันล้านดอลลาร์และขั้นตอน ‘Reg M’

มีรายงานว่ากลุ่มสกุลเงินดิจิทัลหรือที่รู้จักในชื่อ DCG ประสบปัญหามากมาย เนื่องจากพวกเขาเป็นหนี้ Genesis Trading ซึ่งเป็นบริษัทให้ยืม Crypto ของพวกเขาเป็นจำนวนเงินถึง 1.6 พันล้านดอลลาร์

ปัญหาคือปัญหานี้ยังส่งผลต่อความน่าเชื่อถือ Bitcoin ที่ใหญ่ที่สุดในโลกอย่าง Grayscale ซึ่งเป็นส่วนหนึ่งของ DCG ด้วยวิธีที่ไม่รู้จักแต่น่ากลัวมาก

แต่เกรย์สเกลคืออะไร?

Grayscale ให้บริการกองทุนปิดสำหรับ Bitcoin, Ethereum และสกุลเงินดิจิทัลอื่น ๆ

กองทุนปิดเป็นกองทุนรวมการลงทุนประเภทหนึ่งที่เพิ่มทุนในจำนวนที่แน่นอนผ่านการเสนอขายครั้งแรก (IPO) และไม่เหมือนกับกองทุนรวม กองทุนปิดมีจำนวนหุ้นที่แน่นอนที่ออกและซื้อขายในการแลกเปลี่ยน .

สิ่งนี้สามารถสร้างความแตกต่างระหว่างราคาของหุ้นและราคาของสินทรัพย์อ้างอิง

ตัวอย่างเช่น ในความน่าเชื่อถือ Bitcoin ของ Grayscale หุ้นของบริษัท (GBTC) กำลังซื้อขายต่ำกว่ามูลค่าของ Bitcoin อ้างอิงด้วยส่วนลด 44% อย่างไม่น่าเชื่อ

ดังนั้น นักลงทุน GBTC จึงถือครองการลงทุนที่มีประสิทธิภาพแย่กว่าการซื้อ Bitcoin โดยตรงถึง 44% แต่ถ้าความเชื่อมั่นใน Bitcoin ของ Grayscale อยู่ในจุดที่ไม่ดี ความไว้วางใจใน Ethereum ของพวกเขาก็ไม่ดีไปกว่านี้แล้ว ซื้อขายด้วยส่วนลด 47%

และการรู้คุณค่าเหล่านี้คือสิ่งที่น่าเป็นห่วง

การล่มสลายที่อาจเกิดขึ้น

สำหรับปัญหาด้านสภาพคล่องของ DCG ที่ระบุไว้ก่อนหน้านี้ อาจถูกบังคับให้เปลี่ยนความไว้วางใจเป็นขั้นตอน Reg M

สิ่งนี้จะช่วยให้ลูกค้าของ Grayscale สามารถแลก crypto ของพวกเขาในอัตราส่วน 1:1 ทำให้ Grayscale สามารถขายหุ้นของพวกเขาในราคาส่วนลดเพื่อหาเงินเพื่อ “ชำระค่าใช้จ่าย”

ลองคิดดูสักครู่

ทันใดนั้น ความไว้วางใจ Bitcoin และ Ethereum สองรายการที่ใหญ่ที่สุดในโลกอาจพังทลายลง การแนะนำ 632k Bitcoin (มูลค่า 11 พันล้านดอลลาร์) และ 3.04 ล้าน Ether (มูลค่า 3.81 พันล้านดอลลาร์) เข้าสู่ตลาด การแนะนำไม่ได้หมายถึงการขาย แต่เพิ่มแรงกดดันในการขาย

สิ่งนี้อาจทำให้มูลค่าของ cryptocurrencies ทั้งสองพังเนื่องจากความตื่นตระหนกจะทำให้ตลาดท่วมท้น

ตลาดจะยังคงเป็นขาขึ้นหรือไม่หากเป็นเช่นนั้น? คุณแน่ใจหรือว่านี่คือราคาที่ควรเข้าซื้อ?

ไม่มีใครรู้

โดยสรุป ในตลาดความคิดเห็นต่ำต้อยของฉันไม่ได้กำหนดราคาในหลายๆ โอกาสเชิงลบที่ตลาดกำหนดไว้สำหรับปี 2023

เพื่อการลงทุนระยะยาวของฉัน ฉันหวังว่าฉันคิดผิด แต่คุณและฉันไม่รู้ว่าอะไรจะเกิดขึ้น

อย่างไรก็ตาม สำหรับฉันแล้ว มีสิ่งหนึ่งที่แน่นอน การขึ้นราคา 21% ใน Crypto นั้นไม่สมเหตุสมผลสำหรับฉัน

Trusted

ข้อจำกัดความรับผิด

ข้อมูลทั้งหมดที่มีอยู่บนเว็บไซต์ของเราเผยแพร่ด้วยเจตนาที่ดีและเป็นไปเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น การกระทำใด ๆ ที่ผู้อ่านดำเนินการตามข้อมูลที่พบบนเว็บไซต์ของเราถือเป็นความเสี่ยงของผู้อ่านโดยเฉพาะ