คริปโตคือการมอบคุณลักษณะบางอย่างให้กับโทเค็นหรือแอปพลิเคชั่นต่างๆ และ CoW Swap ก็ไม่ใช่ข้อยกเว้นเช่นกัน กระดานเทรดแบบกระจายอำนาจ — วัวดิจิทัล(!) — รายนี้จะมาเปลี่ยนแปลงวิธีที่ผู้ใช้งานสวอปโทเค็นไปตลอดกาล ถึงแม้ว่าหลายๆ คนอาจจะมองว่า นี่ก็เป็นเพียงแค่สิ่งที่ไหลไปตามกระแสมีมอีกรายหนึ่ง แต่ถ้าคิดเช่นนั้น พวกเขาพลาดแล้ว! มาดูกันว่า CoW Swap คืออะไร? และสิ่งใดที่ทำให้มันแตกต่างกว่าใครในโลกของ Decentralized Exchange (DEX)

CoW Swap คืออะไร?

ก่อนที่เราจะไปเจาะลึกเกี่ยวกับ CoW Swap เรามาทำความเข้าใจในบางเรื่องกันเสียก่อน ถึงแม้ว่ามันอาจจะใช้แทนกันได้ แต่จริงๆ แล้วแอป CoW Swap ประกอบไปด้วยการใช้งาน 2 แบบ ได้แก่ CoW Swap และ CoW Protocol

CoW Swap เป็นส่วนหน้าบ้านของ CoW Protocol และสร้างขึ้นโดยใช้อินเทอร์เฟสของ UniSwap เป็นแนวทางเพื่ออ้างอิง CoW Protocol คือส่วนหลังบ้านหรือเทคโนโลยีพื้นฐาน, ชุดกฏเกณฑ์, และสัญญาอัจฉริยะ (Smart Contract) ที่ขับเคลื่อน CoW Swap

เพื่อป้องกันความสับสน เราจะเรียกทั้ง 2 อย่างว่า CoW Swap เว้นแต่ว่าจะระบุเป็นอย่างอื่นไว้ สรุปแล้ว CoW Swap ก็คือ กระดานเทรดแบบกระจายอำนาจ (DEX) ที่นำเสนอแนวทางในการสวอปโทเค็นที่เป็นเอกลักษณ์เฉพาะตัว

ต้นกำเนิดและพัฒนาการ

เดิมที CoW Swap มีต้นกำเนิดมาจากข้อเสนอของ Gnosis DAO โดย Gnosis Ltd. ซึ่งเป็นบริษัทที่สร้างโครงสร้างพื้นฐานแบบกระจายอำนาจ นอกจากนี้ พวกเขายังมีผลิตภัณฑ์ที่โดดเด่นมากมาย เช่น Gnosis chain (เดิมคือ xDai), Gnosis Safe และ GnosisDAO เป็นต้น

สุดท้าย CoW Swap ก็ถอนตัวจากการดูแลของ Gnosis ไปก่อตั้ง DAO ของตัวเอง ชื่อ CoW เป็นตัวย่อมาจากคำว่า “Coincidence of Wants” ซึ่งเป็นปัญหาที่แพลตฟอร์มต้องการที่จะแก้ไข ชื่อที่ดูจะเป็นมีมนี้ก็ได้ทำหน้าที่เป็นธึมของส่วนหน้าบ้านของ CoW Swap ในท้ายที่สุด

เราเปรียบเทียบตัวเองกับคู่แข่งในพื้นที่และสังเกตเห็นได้ว่า ไม่เคยมีใครลองใช้ “แนวทางที่เป็นมีม” เลย เราจึงลองดูว่ามันจะสร้างความแตกต่างได้หรือไม่? — แล้วมันก็ได้ผล! ตั้งแต่เราเปิดตัว CowSwap ผู้คนก็มีแบรนด์ที่พวกเขาสามารถมีส่วนร่วมได้แล้ว พวกเขาชอบที่จะใช้เวลาบน Discord ของเรา และพวกเขาก็สนุกสนานไปกับแบรนด์

Anna George ผู้ก่อตั้ง CoW Swap: Medium

Anna George เป็นผู้ร่วมก่อตั้งและเป็น CEO ของ CoW Swap ด้วยประสบการณ์ในการจัดการและการให้คำปรึกษาเกี่ยวกับโปรเจกต์ George เคยทำงานที่ Gnosis ก่อนที่จะออกมาโฟกัสกับ CoW Swap และรายชื่อของผู้มีส่วนร่วมในการพัฒนา CoW Swap จะสามารถพบได้บน GitHub

การเติบโตของกระดานเทรดแบบกระจายอำนาจ

กระดานเทรดแบบกระจายอำนาจ (DEXs) ได้รับความนิยมอย่างรวดเร็วในโลกของสกุลเงินดิจิทัล แพลตฟอร์มเหล่านี้ช่วยให้ผู้ใช้งานสามารถเข้าถึงตลาดได้โดยไม่ต้องใช้ตัวกลางใดๆ

Uniswap ส่งผลกระทบอย่างมากต่อแนวทางที่ผู้ใช้งานสร้างและออกแบบ DEX ซึ่งต้องขอบคุณ Liquidity Pools (กลุ่มสภาพคล่อง) แบบกระจายอำนาจ ผู้ใช้งานสามารถรับส่วนแบ่งจากผลกำไรที่เกิดขึ้นจากการสวอปโทเค็นได้ โมเดลนี้เป็นแรงบันดาลใจให้กับการออกแบบใหม่ๆ ซึ่งนำไปสู่การถือกำเนิดขึ้นมาของ DEX Aggregators (แพลตฟอร์มที่ช่วยให้ผู้ใช้งานซื้อขายสกุลเงินดิจิทัลผ่าน DEX ต่างๆ ได้ โดยไม่ต้องไปที่ DEX แต่ละตัวแยกกัน ด้วยการใช้จากเทคโนโลยี Automated Market Marker (AMM) ที่ใช้ประโยชน์จากแหล่งสภาพคล่องที่หลากหลายแทนการใช้ Order Book แบบเดิมๆ)

หลังจากนั้น โปรโตคอลต่างๆ ก็ได้เริ่มเกิดการเปลี่ยนแปลงและมีรูปแบบที่แตกต่างกันออกไป ซึ่งเป็นสิ่งที่ได้จากการปรับปรุงแนวคิดเหล่านี้ เช่น Liquidity Pools ที่สามารถกำหนดค่าได้เอง, One-sided Liquidity และอื่นๆ อีกมากมาย และ CoW Swap คือจุดสูงสุดของพัฒนาการของ DEX เหล่านี้

CoW Swap ทำงานอย่างไร

CoW Swap ได้พัฒนาผลิตภัณฑ์ใหม่ๆ ออกมามากมายในช่วงหลายปีที่ผ่านมา อย่างไรก็ตาม โปรโตคอลของพวกเขาอาจจะได้รับความนิยมมากที่สุดเนื่องจากมันสามารถเปลี่ยนแปลงแนวทางในการทำธุรกรรมเพื่อก่อให้เกิดประโยชน์ต่อผู้ใช้งานปลายทาง

หากต้องการทำความเข้าใจว่า CoW Swap ปรับปรุงแนวทางให้เหมาะสมได้อย่างไร คุณจะต้องเข้าใจปัญหาที่เกิดขึ้นเสียก่อน ในวัฏจักรทั่วไปๆ ของธุรกรรม (อย่างน้อยก็คือสิ่งที่เกิดขึ้นกับบล็อกเชน Ethereum และเครือข่ายที่ทำงานร่วมกับ EVM ได้):

- ผู้ใช้งานสร้างธุรกรรม

- ธุรกรรมจะถูกส่งไปยัง Mempool ผ่านทาง RPC endpoint

- Validator จะรับธุรกรรมมาและเริ่มทำการตรวจสอบมัน

อย่างไรก็ตาม ปัญหาของกระบวนการนี้คือมันอาจจะทำให้ผู้ใช้งานมีความเสี่ยงต่อ MEV ซึ่งท้ายที่สุด มันจะส่งผลให้ผู้ใช้งานได้รับประสบการณ์ที่ไม่ดี (เช่น Front Running (การทำธุรกรรมตัดหน้าโดยใช้พื้นฐานจากข้อมูลที่ล่วงรู้มาก่อน), Sandwich Attacks หรือ อื่นๆ) หรือ การดำเนินการตามคำสั่งซื้อที่ไม่มีประสิทธิภาพ

ในขณะเดียวกัน ผู้ใช้งานยังต้องประสบกับปัญหาเมื่อใช้งานโปรโตคอลกระดานเทรดแบบกระจายอำนาจ (DEX) ที่มีการใช้งานผู้ให้บริการสภาพคล่อง ตัวอย่างเช่น ผู้ใช้งานจะพบปัญหาเรื่องราคาคลาดเคลื่อน (Slippage) หรือ ค่าแก๊สสูงกว่าที่ควรจะเป็น

Automated Market Maker (AMM)

Automated Market Maker (AMM) หรือ “ผู้ดูแลสภาพคล่องอัตโนมัติ” คือ วิธีการที่ช่วยให้ผู้ใช้งานสามารถแลกเปลี่ยนสินทรัพย์ดิจิทัลได้โดยไม่ต้องขออนุญาตและโดยอัตโนมัติผ่านกลุ่มสภาพคล่อง แทนที่จะเป็นตลาดแบบดั้งเดิมของผู้ซื้อและผู้ขาย

คิดซะว่า Automated Market Maker นั้นเปรียบเสมือนกระดานเทรดที่มีการใช้งานผู้ให้บริการสภาพคล่อง (Liquidity Providers) และกลุ่มสภาพคล่อง (Liquidity Pools)

DEX ส่วนใหญ่จะใช้โมเดลที่ถูกเรียกว่า AMM หรือถ้าจะให้เรียกอย่างเฉพาะเจาะจงมากขึ้นก็คือ Constant Function Market Maker (CFMM) อย่างไรก็ตาม Slippage กลายเป็นเรื่องที่น่ากังวลมากยิ่งขึ้นสำหรับ CFMM เมื่อมันต้องรับมือกับกลุ่มสภาพคล่อง เนื่องจากการเปลี่ยนแปลงใดๆ ใน X หรือ Y ในฟังก์ชั่นคงตัวอาจะจะส่งผลต่อมูลค่าของสินทรัพย์ที่ซื้อขายได้

DEX ส่วนใหญ่ที่อยู่บน Ethereum — ที่เป็น Fork ของ Uniswap — ก็ใช้กลไก CFMM เช่นกัน ดังนั้น ค่าความคลาดเคลื่อน (Slippage) จึงเป็นปัญหาใหญ่ในบรรดากระดานเทรดแบบกระจายอำนาจ

Smart Contracts และการสวอปโทเค็น

CoW Swap เข้ามาจัดการกับปัญหาต่างๆ เช่น MEV, Slippage หรือ ค่าแก๊ส ผ่านกลไกรูปแบบใหม่ เพื่อทำความเข้าใจเกี่ยวกับกระบวนการนี้ เราจะมาดูขั้นตอนในการทำธุรกรรมบน CoW Swap กัน

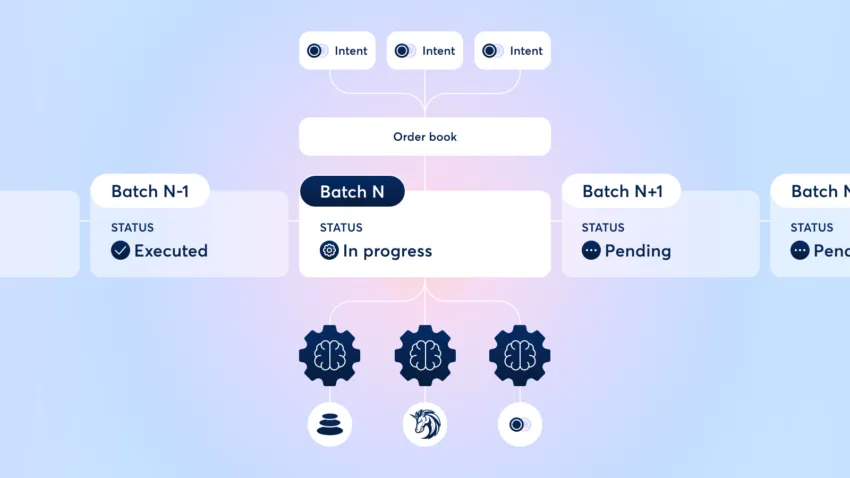

- ผู้ใช้งานสร้างธุรกรรมเพื่อทำการสวอปโทเค็น ซึ่งจะถูกเรียกว่า “Intent”

- ก่อนที่ธุรกรรมจะถูกดำเนินการบนเครือข่ายหรือผ่าน Liquidity Pools มันจะมีการจับคู่กับคำสั่งซื้อขายที่คล้ายกันระหว่างผู้ใช้งานรายอื่นผ่าน Order Book เสียก่อน

- หากคำสั่งซื้อขายไม่ตรงกับผู้ใช้งานรายอื่นๆ มันก็จะถูกส่งไปยัง Liquidity Pools (เช่น Uniswap, PancakeSwap เป็นต้น) หรือ DEX Aggregators (เช่น Bancor, 1inch เป็นต้น) เพื่อค้นหาเส้นทาง/ราคาที่ดีที่สุด

- แทนที่จะถูกดำเนินการในทันที ธุรกรรมเหล่านี้จะถูกรวมเข้าด้วยกันเป็นชุด

- ชุดงาน (ธุรกรรม) จะถูกขายแบบประมูลให้กับ Solver (ผู้แก้ปัญหา) ที่สามารถดำเนินการให้กับผู้ใช้งานได้ในราคาที่ดีที่สุดและคลาดเคลื่อนต่ำที่สุด

- Solvers จะได้รับผลตอบแทนเป็นโทเค็น COW

ระบบนี้มีข้อดีหลายประการ ด้วยการใช้ DEX Aggregator คำสั่งซื้อขายจะถูกจัดการตามข้อเสนอที่ดีที่สุด นอกจากนี้ ค่าแก๊สก็จะถูกลงเนื่องจากธุรกรรมถูกรวมกลุ่มเข้าด้วยกัน อีกทั้ง ผู้ใช้งานไม่ต้องจ่ายค่าธรรมเนียมให้กับคำสั่งซื้อขายที่ไม่ผ่านอีกด้วย

นอกจากนี้ ด้วยการใช้การประมูลส่วนตัวและเชื่อมโยงกันผ่าน Smart Contract คำสั่งซื้อขายของคุณจึงปลอดภัยจากการโจมตีด้วย MEV แม้ว่า CoW Swap จะมีมาตรการต่างๆ เพิ่มเติมเพื่อป้องกัน MEV อยู่แล้ว แต่สิ่งสำคัญก็คือ ผู้ใช้งานทุกคนได้รับการปกป้องจาก MEV

มาเป็น “ผู้ให้บริการสภาพคล่อง” บน CoW Swap

CoW Swap ไม่ได้เป็น DEX ในแนวเดียวกับที่ Uniswap เป็น อันที่จริงแล้ว มันใกล้เคียงกับสมุดคำสั่งแบบกระจายอำนาจ (Decentralized Order Book) มากกว่าที่จะเป็นผู้ดูแลสภาพคล่อง (Market Maker) พูดง่ายๆ ก็คือ CoW Swap ใช้การผสมผสานระหว่างระบบ Order Book และ กลไก DEX Aggregator

โดยทั่วไปแล้ว คุณจะไม่สามารถเป็นผู้ให้บริการสภาพคล่องบน CoW Swap ได้ เนื่องจากมันไม่มีกลุ่มสภาพคล่องให้คุณใส่เงินทุนลงไป อย่างไรก็ตาม คุณสามารถเป็นผู้ให้บริการสภาพคล่องบนกระดานเทรดที่ CoW Swap ใช้เพื่อดำเนินการคำสั่งซื้อขายให้เสร็จสมบูรณ์ได้

หากคุณต้องการมีส่วนร่วมในโปรโตคอล CoW Swap คุณสามารถเป็น Solverได้ อย่างไรก็ตาม โปรดจำไว้ว่า หน้าที่นี้จะต้องใช้ทักษะทางเทคนิคในระดับสูง

โทเค็น COW: หัวใจสำคัญของ CoW Swap

การเปิดตัว CoW DAO เป็นครั้งแรกได้มีแนะนำให้รู้จักกับ vCOW ซึ่งเป็นโทเค็นการกำกับดูแลที่ไม่สามารถถ่ายโอนได้ ซึ่งถูกออกแบบมาเพื่อขับเคลื่อนโปรโตคอล CoW อย่างไรก็ตาม หลังจากการอัพเดต CIP-5 โทเค็นนี้ก็สามารถโอนได้และได้เปลี่ยนชื่อมาเป็น COW

COW เป็นโทเค็น ERC-20 มาตรฐาน ในตอนแรก ประโยชน์เดียวของโทเค็นก็คือเพื่อการกำกับดูแล แต่ในปัจจุบัน คุณสามารถซื้อขายมันได้อย่างอิสระบนแพลตฟอร์มที่รองรับ

ประโยชน์การใช้งานและการกำกับดูแล

CoW DAO เป็นองค์กรเปิดที่ประกอบด้วยนักพัฒนา, ผู้ดูแลสภาพคล่อง, และผู้ที่มีส่วนร่วมกับคอมมูนิตี้ ประโยชน์หลักๆ ของโทเค็นคือ การอำนวยความสะดวกในการกำกับดูแลและดูแลองค์ประกอบโครงสร้างพื้นฐานที่สำคัญภายในระบบนิเวศโปรโตคอล CoW

สิ่งนี้ช่วยให้ผู้มีส่วนได้ส่วนเสียสามารถมีส่วนร่วมในการตัดสินใจ กำหนดแนวทางการพัฒนาและทิศทางในอนาคตของโปรโตคอลได้ ใครก็ตามที่ถือโทเค็น COW มากกว่า 10,000 เหรียญจะสามารถยื่นข้อเสนอเพื่อการปรับปรุงโปรโตคอลได้

โครงสร้างการกำกับดูแลนี้ออกแบบมาเพื่อช่วยดึงดูดความสนใจของผู้ใช้งาน นักพัฒนา และผู้สนับสนุน หรือที่รู้จักกันในชื่อ “CoWmunity”

การจัดสรรโทเค็น COW และการฟาร์มหาเหรียญนี้

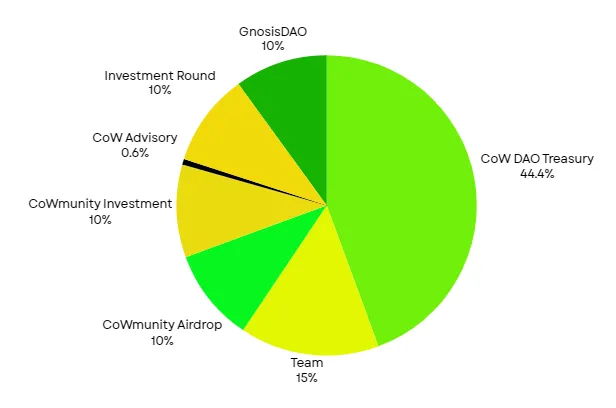

โทเค็น COW มีอัตราการออกต่อปีสูงสุดที่ 3% จากอุปทานเริ่มต้นที่ 1 พันล้านโทเค็น COW โทเค็นจำนวน 44.4% ถูกมอบให้กับ CoW DAO Treasury

ทีมงานของ CoW Protocol ได้รับ 15% ในขณะที่พาร์ทเนอร์รายใหญ่อย่าง GnosisDAO ได้รับไป 10% ซึ่งสะท้อนให้เห็นถึงบทบาทในการทำงานร่วมกันของพวกเขาในโปรเจกต์นี้

นอกจากนี้ 10% ของโทเค็นยังได้ถูกกันไว้สำหรับการ Airdrop ให้กับ CoWmunity โดยจะให้รางวัลแก่ผู้ใช้งานและผู้มีส่วนร่วมในช่วงแรก และอีก 10% สำหรับ CoWmunity Investment

ที่ปรึกษาเชิงกลยุทธ์ที่ได้ให้คำแนะนำที่จำเป็นและความเชี่ยวชาญได้รับ 0.6% ภายใต้หมวดหมู่ของ CoW Advisory และสุดท้าย อีก 10% ที่เหลือจะถูกเก็บไว้สำหรับ Investment Round (รอบการลงทุน) เพื่อเก็บรักษาเงินทุนไว้ใช้ในสิ่งที่จำเป็น และการสนับสนุนสำหรับการเติบโตและการขยายตัวของโปรโตคอล

มาตรการรักษาความปลอดภัยใน CoW Swap

CoW Swap ใช้ “Safe” ในการจัดการ Smart Contracts ของพวกเขา หากคุณไม่เคยได้ยินเกี่ยวกับมัน Safe คือ Smart Contract Wallet ที่รองรับการตั้งค่า Multi-Signature คุณสมบัตินี้จะช่วยให้กลุ่มของผู้ใช้งานสามารถควบคุมกระเป๋าเงินร่วมกันได้

Multi-Sigs นั้นมีประโยชน์เป็นอย่างมากเมื่อคุณบริหารองค์กรและต้องได้รับการอนุมัติจากหลายฝ่ายก่อนที่คุณจะได้รับอนุญาตให้สามารถทำธุรกรรมได้

ตัวอย่างเช่น หากคุณบริหารธนาคารที่จัดเก็บทองคำไว้เป็นจำนวนมาก คุณก็จะต้องเก็บไว้ในห้องนิรภัย แต่หากมีกุญแจไขห้องนิรภัยเพียงดอกเดียว การขโมยทองจะเป็นเรื่องง่ายเนื่องจากคุณจะมีจุดที่ผิดพลาดได้เพียงจุดเดียว (Single Point of Failure: จุดเดียวของระบบที่ถ้าเกิดล้มเหลวหรือผิดพลาดขึ้นมา จะทำให้ทุกสิ่งทุกอย่างพังทลายลงมา)

ในทางกลับกัน หากห้องนิรภัยมีกุญแจ 3 ดอกและต้องใช้ 2 ดอกในการเปิดห้องเพื่อเคลื่อนย้ายทองคำ มันก็จะดูปลอดภัยมากกว่าใช่หรือไม่ ตอนนี้ ให้ลองแทนที่ทองคำด้วยคริปโต และ แทนที่ห้องนิรภัยด้วยกระเป๋าเงินคริปโต นั่นคือสิ่งที่เราเรียกว่า Multi-Sig

สภาพคล่องแบบกระจายอำนาจ และ การตรวจสอบ Smart Contract

CoW Protocol ได้รับการตรวจสอบโดย Hacken ผลลัพธ์ก็คือ โปรโตคอลมีความปลอดภัยสูง อย่างไรก็ตาม CoW Swap เคยมีปัญหาด้านความปลอดภัยในวันที่ 7 กุมภาพันธ์ 2023 หรือ พูดให้ถูกก็คือ หนึ่งใน Solver ถูกโจมตีช่องโหว่

สรุปก็คือ CoW Swap มีกองทุนที่ Solver สามารถใช้เพื่อแทนที่การดำเนินการ AMM บางอย่างได้ กองทุนนี้สร้างขึ้นจากค่าธรรมเนียมและได้ถูกโจมตีช่องโหว่ ทำให้ Solver ถูกลงโทษ อย่างไรก็ตาม เงินทุนของผู้ใช้งานยังคงปลอดภัยอยู่เสมอและไม่ได้ถูกโจมตี

ลองมาดูคู่แข่งของ CoW Swap

CoW Swap อาจจะมีคู่แข่งอยู่มากมายหรือมีเพียงไม่กี่ราย ขึ้นอยู่กับว่าคุณจะจำแนกแพลตฟอร์มต่างๆ อย่างไร หากคุณมองว่า CoW Swap เป็นเพียงแพลตฟอร์มสำหรับสวอปโทเค็น คู่แข่งของพวกเขาก็คือ Uniswap, 1inch, Bancor และแพลตฟอร์มอื่นๆ ที่คล้ายกัน

Uniswap เป็น DEX ที่ได้รับความนิยมเนื่องจากมีกลุ่มสภาพคล่องแบบกระจายอำนาจ พวกเขาช่วยให้ผู้ใช้งานสามารถกลายเป็นผู้ดูแลสภาพคล่องได้ง่ายๆ โดยมีอุปสรรคในการเข้าสู่ตลาดที่ต่ำมาก

ในทางกลับกัน 1inch เป็น DEX Aggregator ซึ่งแทนที่จะให้ผู้ใช้งานรับโทเค็นบนแพลตฟอร์มผ่านผู้ให้บริการสภาพคล่อง แต่คำสั่งซื้อขายของพวกเขาจะถูกรวบรวมมากจาก DEX อื่นๆ มากมายเพื่อค้นหาราคาที่ดีที่สุด

Bancor มีความคล้ายคลึงกับ Uniswap ยกเว้นเพียงเรื่อง Single-sided Liquidity ของพวกเขา ฟีเจอร์นี้ช่วยให้ผู้ดูแลสร้างคล่อง (หรือ ผู้ให้บริการสภาพคล่อง) เสี่ยงต่อ Impermanent Loss น้อยที่สุด

CoW Swap ในระบบนิเวศ DeFi

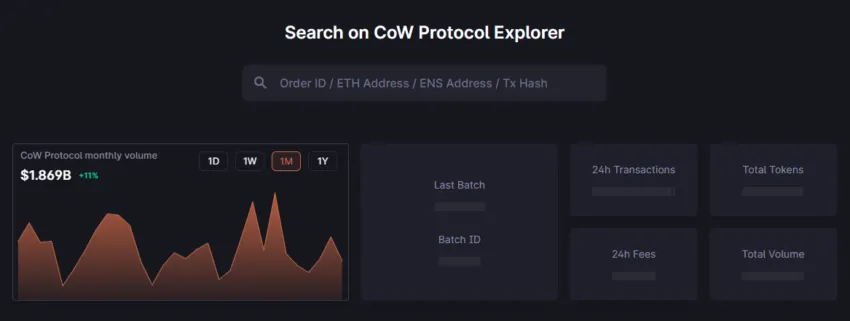

CoW Swap มีปริมาณการซื้อขายต่อเดือนที่ประมาณ 1.86 พันล้านดอลลาร์ ซึ่งดูน้อยกว่าพอสมควรเมื่อเทียบกับตัวเลือกยอดนิยมอย่าง Uniswap ซึ่งมีปริมาณการซื้อขายประมาณ 3 พันล้านดอลลาร์ใน 24 ชั่วโมง ตามข้อมูลของ DappRadar

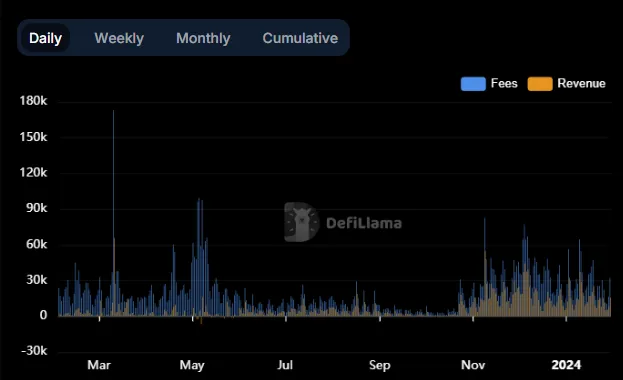

และนี้ยังทำให้มันอยู่ต่ำกว่าแพลตฟอร์มที่คล้ายๆ กันอย่าง Balancer และ Curve ซึ่งมีปริมาณการซื้อขายในช่วง 24 ชั่วโมงสูงกว่า ถึงแม้ว่าจะมีข้อดีต่างๆ มากมาย แต่ CoW Swap ก็มีรายรับจากค่าธรรมเนียมและรายได้ที่ต่ำเมื่อเทียบกับคู่แข่งของมัน โดยได้รับค่าธรรมเนียมรวมอยู่ที่ประมาณ 30,000 ดอลลาร์ และมีรายได้ที่ประมาณ 15,000 ดอลลาร์ ซึ่งเป็นสิ่งที่บ่งบอกถึงอัตราการใช้งานในระบบนิเวศ DeFi ที่ต่ำ

การมีส่วนร่วมในแอปพลิเคชั่นแบบกระจายอำนาจ (DApps)

หากคุณพิจารณาว่า CoW Swap เป็นแพลตฟอร์มที่มีเอกลักษณ์ไม่เหมือนใคร ถ้าเช่นนั้น มันก็มีคู่แข่งอยู่ไม่มากเท่าไหร่ สาเหตุหลักมาจากระบบใหม่ต่างๆ เช่น กลไก Order Book แบบกระจายอำนาจ, การรวบรวมข้อมูลจาก DEX ต่างๆ, การป้องกัน MEV และ การประมูลชุดงานนอกเครือข่าย เป็นต้น

กระดานเทรดและตัวรวบรวมข้อมูลหลายแห่งก็เริ่มที่จะทำการรีแบรนด์ข้อเสนอของพวกเขาเพื่อนำเสนอการป้องกัน MEV ซึ่งแพลตฟอร์มบางส่วนก็ได้แก่ Uniswap และ Matcha.xyz

เมื่อสกุลเงินดิจิทัลได้รับความนิยมมากขึ้น และมีความตั้งใจที่จะดึงดูดผู้ใช้งานมากขึ้น มูลค่าที่หายไปผ่าน MEV ก็จะมากยิ่งขึ้น ส่งผลให้ผู้ใช้งานได้รับประสบการณ์ที่ย่ำแย่ ซึ่งอาจจะเป็นอุปสรรคต่อการยอมรับในวงกว้างได้ ดังนั้น มันจึงเป็นเรื่องสำคัญสำหรับ DApps ที่จะเริ่มค้นหาวิธีการปรับปรุงประสบการณ์เหล่านี้

ถึงแม้ว่าหลายๆ กระดานเทรดจะเริ่มทำการเพิ่มคุณสมบัติการป้องกัน MEV แล้ว แต่ก็มีเพียงไม่กี่แห่งที่มีการผสานรวมการการประมูลชุดงานนอกเครือข่าย ซึ่งหมายความว่า สิ่งนี้ยังคงเป็นเอกลักษณ์เฉพาะตัวของ CoW Swap

ผลกระทบที่มีต่อบล็อกเชน Ethereum

CoW Swap ได้ก่อให้เกิดการสนทนาในวงกว้างว่า DApp คืออะไร หรือ สามารถเป็นอะไรได้บ้าง เมื่อคุณลองมองไปที่ระบบการประมูลชุดงานของ CoW Swap พวกมันจะดูคล้ายกับกระบวนการบางอย่างของบล็อกเชน หรือถ้าจะให้พูดอย่างเฉพาะเจาะจง มันก็คล้ายกับ Rollup นั่นเอง สิ่งนี้จะช่วยเพิ่มมูลค่าของ Ethereum ในฐานะเลเยอร์หลักของโปรโตคอลและขยายขอบเขตของความเป็นไปได้ของระบบนิเวศแบบโมดูลาร์

ปฏิวัติการสวอปโทเค็นบนเครือข่าย

สำหรับผู้ที่ค้นคว้าข้อมูลอย่างมืออาชีพ คุณมักจะได้พบกับโปรโตคอลหรือโปรเจกต์มากมายที่นำเสนอแนวคิดใหม่ๆ ที่อ้างอิงมาจากแนวทางแบบเดิมๆ ดังนั้น ในกรณีส่วนใหญ่แล้ว มันก็เป็นเพียงเหล้าเก่าในขวดใหม่เพียงเท่านั้น

อย่างไรก็ตาม ในกรณีนี้ แอปพลิเคชั่นจำนวนมากอาจจะเดินตามรอยของ CoW Swap หรือสร้างขึ้นตามรากฐานที่พวกเขาได้วางไว้ ไม่ว่าโปรโตคอลนี้จะได้รับความนิยมหรือไม่ก็ตาม แต่มันก็ได้มาเปลี่ยนแปลงวิธีการซื้อขายสกุลเงินดิจิทัลของเราไปตลอดกาล