การเงินแบบกระจายอำนาจ (DeFi) คือสิ่งที่จะเข้ามาปฏิวัติตลาดคริปโตและระบบการเงินแบบดั้งเดิม ช่วยให้ผู้คนสามารถสร้าง Passive Income ได้ด้วยโปรโตคอลแบบกระจายอำนาจต่างๆ หนึ่งในวิธีที่ทำกำไรให้กับผู้ใช้งาน DeFi มากที่สุดก็คือ การสร้างรายได้จากการ Staking บล็อกเชนแบบ Proof-of-Stake เช่น Ethereum จะได้รับการรักษาความปลอดภัยผ่านโปรโตคอลการ Staking ช่วยให้ผู้เข้าร่วมเครือข่ายสามารถใช้สินทรัพย์ที่ Staking ไว้เรียกใช้งาน Validator Nodes (โหนดตรวจสอบความถูกต้อง) ได้ อย่างไรก็ตาม ปัญหาของการ Staking ก็คือ โทเค็นที่ใช้ทำการ Staking นั้นไม่สามารถนำไปใช้ทำธุรกรรม หรือ ใช้เป็นหลักประกันในการสร้างรายได้เพิ่มเติมจากระบบนิเวศ DeFi อื่นๆ ได้ Liquid Staking คือสิ่งที่จะเข้ามาแก้ไขปัญหานี้โดยการสร้างโทเค็นพิเศษที่เป็นตัวแทนของสินทรัพย์ที่ได้ทำการ Staked ไว้

มันทำงานอย่างไรกันแน่? บทความนี้ เราจะมาเจาะลึกว่า Liquid Staking คืออะไร และมันจะเป็นประโยชน์กับผู้ใช้งาน DeFi ในปัจจุบันอย่างไร? นอกจากนี้ เราจะมาอธิบายด้วยว่า Liquid Staking แตกต่างจากการ Staking แบบอื่นๆ อย่างไร

Liquid Staking คืออะไร?

Liquid Staking เป็น Staking Solution ที่จะช่วยให้ผู้ใช้งานเข้าถึงสภาพคล่อง (Liquidity) ได้ในขณะที่ทำการ Staking โทเค็นของพวกเขาเอาไว้ ซึ่งหมายความว่า คุณสามารถมีส่วนร่วมกับบล็อกเชนแบบ Proof-of-Stake (PoS) ได้เหมือนที่คุณทำการ Staking แบบเดิมๆ อย่างไรก็ตาม แทนที่จะถูกจำกัดการใช้งานด้วยระยะเวลาที่ทำการล็อกเหรียญไว้ คุณจะได้รับ Liquid Staking Token (LST) ซึ่งเป็นเหมือน “ใบเสร็จ” ที่เป็นตัวแทนของโทเค็นที่คุณได้ทำการ Staking เอาไว้ ใบเสร็จหรือ LST นี้จะสามารถนำไปใช้ในระบบนิเวศ DeFi อื่นๆ เพื่อสร้างรายได้เพิ่มเติมได้ พูดง่ายๆ ก็คือ ผู้ใช้งานจะเก็บเงินไว้ในบัญชี DeFi Escrow ผู้ใช้งานยังคงสามารถเข้าถึงเงินทุนของพวกเขาได้ในขณะที่ทำการ Staking สินทรัพย์ของพวกเขาไว้ ทำให้โปรโตคอลมี “สภาพคล่อง”

จนถึงปัจจุบัน ตลาดสำหรับ Liquid Staking และ LSDs (Liquid Staking Derivatives) กำลังเติบโต เมื่อวันที่ 16 มิถุนายน 2023 Binance Research เผยแพร่รายงานที่เน้นในเรื่องโปรโตคอล DeFi ใหม่ที่สร้างขึ้นบน LSD และโปรโตคอล DeFi เก่า

“โปรโตคอล LSDfi มีมูลค่าสินทรัพย์ที่ล็อกเอาไว้ (TVL) เพิ่มขึ้นอย่างรวดเร็วในช่วงไม่กี่เดือนที่ผ่านมา โดยได้รับประโยชน์จากการยอมรับและนำเอา Liquid Staking มาใช้งาน เมื่อมันได้รับความนิยมมากขึ้น TVL สะสมในโปรโตคอล LSDfi ชั้นนำ ก็ทะลุระดับ 400 ล้านดอลลาร์สหรัฐฯ ซึ่งเป็นจำนวนมากกว่า 2 เท่าเมื่อเทียบกับเดือนที่ผ่านมา”

Liquid Staking ทำงานอย่างไร?

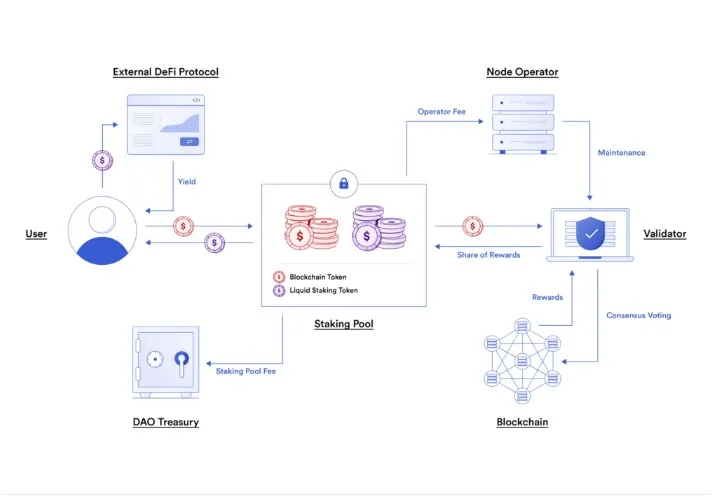

เช่นเดียวกับในโปรโตคอล Proof-of-Stake แบบเดิมๆ Liquid Staking ทำงานโดยการฝากเงินทุนเข้าไปในบัญชี Escrow ซึ่งดำเนินการโดย Smart Contract แพลตฟอร์มจะออกโทเค็นที่เป็นตัวแทนของเงินทุนที่ทำการ Staked ไว้ให้เป็นการตอบแทน ซึ่งโทเค็นตัวแทนเหล่านี้จะมีมูลค่าเทียบเท่ากับสินทรัพย์ที่ได้ทำการ Staked ไว้

ที่สำคัญก็คือคุณยังคงได้รับรางวัลจากสินทรัพย์ที่คุณ Staked ไว้ แต่ใน Liquid Staking คุณจะสามารถใช้โทเค็นเหล่านี้เพื่อวัตถุประสงค์อื่นๆ ได้ด้วยเช่นกัน โทเค็น Liquid Staking Tokens (LST) เหล่านี้สามารถโอนออกจากแพลตฟอร์ม นำไปเก็บไว้ที่อื่น ทำการซื้อขาย หรือ นำไปใช้งานได้โดยไม่กระทบกับเงินฝากเดิมของคุณ และถ้าหากคุณต้องการรับเงินฝากของคุณคืน คุณก็จะต้องทำการแลกเปลี่ยนโทเค็นตัวแทนที่มีมูลค่าเทียบเท่ากันคืน

ด้านล่างนี้คือ แผนภูมิโปรโตคอล Liquid Staking ที่แสดงให้เห็นว่า LST สามารถใช้ในโปรเจกต์ DeFi อื่นๆ ได้อย่างไร

ความแตกต่างระหว่างการ Staking และ Liquid Staking คืออะไร?

การ Staking แบบเดิมๆ กำหนดให้ผู้ลงทุนต้องฝากเงินเข้าบัญชี Escrow ที่ดำเนินการด้วย Smart Contract เป็นช่วงระยะเวลาหนึ่ง ช่วงระยะเวลานี้อาจจะเป็นได้ตั้งแต่ 2-3 วันไปจนถึงหลายเดือน ขึ้นอยู่กับแผนที่ผู้ลงทุนเลือก ในช่วงระยะเวลาดังกล่าว ผู้ลงทุนจะไม่สามารถใช้งานเงินทุนของคุณได้

ในทางกลับกัน หากผู้ลงทุนทำการ Staking โดยการใช้บริการ Liquid Staking เงินทุนเหล่านี้จะไม่ถูกล็อกไว้ ผู้ลงทุนจะได้รับ Liquid Staking Tokens เป็นหลักฐานในการเป็นเจ้าของสินทรัพย์ของตน ดังนั้น ข้อแตกต่างหลักๆ ในการใช้บริการ Liquid Staking ก็คือ คุณจะสามารถเข้าถึงเงินทุนของคุณได้ตลอดเวลา และถอนเงินออกได้ทุกเมื่อโดยไม่มีผลกระทบใดๆ นี่หมายถึงผลตอบแทนที่สูงขึ้นและสภาพคล่องของตลาดที่มากขึ้น

ประโยชน์ของ Liquid Staking

ประโยชน์ที่ชัดเจนที่สุดของ Liquid Staking ก็คือ โอกาสในการสร้างรายได้เพิ่มเติมสำหรับผู้ใช้งาน วิธีนี้จะช่วยให้คุณสามารถรับรางวัลจากการ Staking ได้โดยไม่ต้องล็อกสินทรัพย์เอาไว้ นอกจากนี้ คุณยังสามารถเพิ่มโอกาสในการสร้างรายได้ด้วยการใช้งาน LST ในโปรโตคอลต่างๆ เช่น Lending Pools หรือ Prediction Markets ต่างจากโทเค็นที่ใช้ Staked ไว้บนเครือข่าย Ethereum โทเค็น LST จะสามารถนำไปซื้อขายแลกเปลี่ยนหรือใช้เป็นหลักประกันได้ นอกจากนี้ คุณยังสามารถ Unstake ได้ตลอดเวลาอีกด้วย

อย่างไรก็ตาม Liquid Staking ไม่ได้ปราศจากความเสี่ยง ต่อไป เราจะมาพูดถึงข้อดีและข้อเสียโดยทั่วไปของการลงทุนประเภทนี้

ข้อดีและข้อเสียของ Liquid Staking

ข้อดี

- ปลดล็อกสภาพคล่อง: Liquid Staking ช่วยให้โทเค็นอยู่ในสภาพที่เสมือนไม่ได้ถูกล็อกและสามารถ Unstake ได้ตลอดเวลา นอกจากนี้ Liquid Staking Tokens ยังสามารถนำไปใช้เป็นหลักประกันได้อีกด้วย

- Yield-Farming: LST สามารถใช้กับโปรโตคอล DeFi อื่นๆ เพื่อเข้าร่วม Yield-Farming ต่างๆ ซึ่งจะช่วยเพิ่มโอกาสสร้างรายได้มากยิ่งขึ้น

- สินเชื่อโดยใช้คริปโตเป็นหลักประกัน: นักลงทุนสามารถใช้สินทรัพย์คริปโตที่มีอยู่เพื่อแลกกับเงินกู้โดยการล็อกเงินทุนเอาไว้และรับ LST ซึ่งเป็นตัวแทนของสินทรัพย์นั้นๆ

ข้อเสีย

- ต้องใช้ความเชี่ยวชาญทางด้านเทคนิค: ผู้ที่พึ่งจะเริ่มใช้งาน DeFi (โดยเฉพาะโปรโตคอล Staking) อาจจะไม่มีความเชี่ยวชาญทางด้านเทคนิคมากพอที่จะมีส่วนร่วมในแพลตฟอร์มด้วยตนเองได้

- ความเสี่ยงเรื่อง Smart Contract: Liquid Staking จะขึ้นอยู่กับความสามารถในการดำเนินการของ Smart Contract แต่ Smart Contracts ก็อาจจะมีความเสี่ยงในการเกิดข้อบกพร่องหรือโดนโจมตีช่องโหว่ได้

- การกำหนดราคา: ราคาของ LST ไม่ได้ผูกกับสินทรัพย์อ้างอิงที่พวกมันเป็นตัวแทน และอาจจะลดลงต่ำกว่าราคาของสินทรัพย์เนื่องจากความผันผวนของตลาดอย่างไม่คาดคิดได้

บริการ Liquid Staking

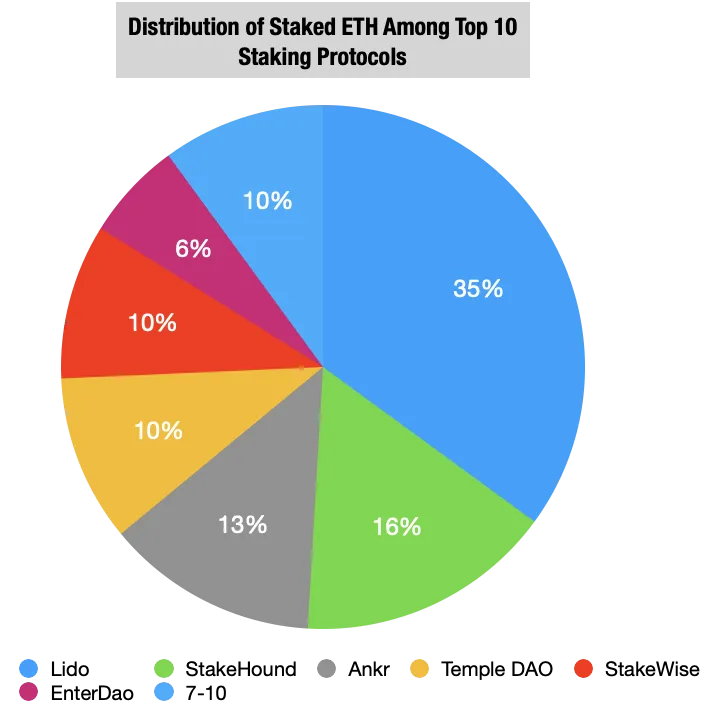

ปัจจุบัน ตลาดเต็มไปด้วยโปรโตคอล Liquid Staking ที่นำเสนอบริการที่หลากหลาย และยังจะเพิ่มขึ้นอย่างต่อเนื่อง บล็อกเชนบางตัว เช่น Solana (SOL) และ Polkadot (DOT) ใช้บริการของ 3rd Party เพื่ออำนวยความสะดวกในการทำ Liquid Staking ด้านล่างนี้คือรายชื่อของแพลตฟอร์มต่างๆ ซึ่งถูกจัดอันดับโดยปริมาณ Total Value Locked (TVL)

Lido

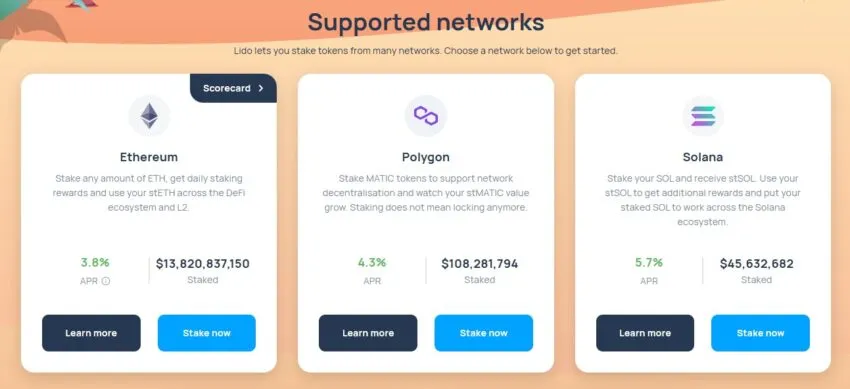

โปรโตคอล Lido Finance เปิดตัวในปี 2020 และได้กลายเป็นแพลตฟอร์มที่ดีที่สุดและเป็นที่รู้จักมากที่สุดสำหรับการ Liquid Staking โปรเจกต์นี้เริ่มต้นจากการเป็น Staking Solution สำหรับเครือข่าย Ethereum โดยเฉพาะ ตั้งแต่นั้นเป็นต้นมา พวกเขาก็ได้ขยายขอบเขตของพวกเขาไปยังระบบนิเวศอื่นๆ เช่น Polygon, Solana และ Kusama (KSM)

รู้หรือไม่ว่า? Lido ยังใช้งานองค์กรอัตโนมัติแบบกระจายอำนาจ (DAO) โดยใช้โทเค็นของเครือข่ายอย่าง LDO โทเค็นเหล่านี้อนุญาตให้ผู้ใช้งานสามารถโหวตให้กับข้อเสนอต่างๆ ของเครือข่ายได้ และอาจจะได้เห็นการเติบโตของสินทรัพย์เหล่านี้ผ่านการ Staking ได้

เมื่อผู้ใช้งานทำการ Staking เงินทุกของพวกเขา ผู้ใช้งานจะได้รับ “อนุพันธ์” ในรูปแบบของ “st” (เช่น stETH) ที่หน้าชื่อย่อของสินทรัพย์ สิ่งเหล่านี้จะสามารถถอนเพื่อนำไปใช้ในแอปพลิเคชั่นและกระเป๋าเงิน DeFi อื่นๆ ได้มากกว่า 27 รายการ รางวัลสำหรับการ Staking บน Lido จะอยู่ที่ราวๆ 4.8% ถึง 15.5% และสำหรับบริการ Liquid Staking ของพวกเขา Lido จะเรียกเก็บค่าธรรมเนียม 10%

Rocket Pool

อีกหนึ่งในตัวเลือกที่ยอดเยี่ยมคล้ายกับ Lido ได้แก่ Rocket Pool ซึ่งเป็นแพลตฟอร์มแบบกระจายอำนาจที่สามารถ Staked เหรียญ ETH ได้ Rocket Pool เปิดตัวในปี 2016 และช่วยให้ผู้ใช้งานสามารถ Stake และใช้งาน Permissionless Node ได้ ฟีเจอร์นี้จะช่วยให้คุณสามารถ Stake ด้วยจำนวนที่น้อยกว่า 32 ETH ได้ ในขณะที่ยังสามารถรับรางวัล Staking ได้สูงสุดถึง APR 8.98% พร้อมกับหลักประกัน RPL สำหรับการรักษาความปลอดภัยแพลตฟอร์ม หรือคุณสามารถใช้บริการ Liquid Staking เพื่อ Stake เหรียญ ETH และรับ rETH (ซึ่งเป็น Liquid Staking Tokens) พร้อม APR 3.15% (อิงจากค่าเฉลี่ย 7 วัน)

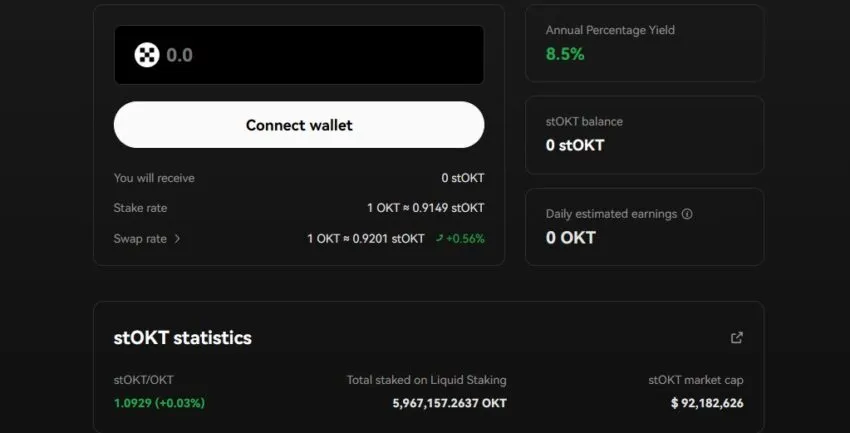

OKTC

แพลตฟอร์ม OKX นำเสนอบริการ Liquid Staking เพื่อช่วยให้สามารถ Stake และรับ OKT บน OKT Chain ได้ เมื่อทำการ Staking เหรียญ OKT ผู้ใช้งานจะได้รับ staked OKT (stOKT) ซึ่งเป็นโทเค็น KIP-20 เอนกประสงค์ที่สามารถนำไปซื้อขายและใช้งานภายในโปรโตคอล OKTC ได้ โปรดจำไว้เสมอว่า มูลค่าของโทเค็นอาจจะมีการเปลี่ยนแปลงเมื่อเวลาผ่านไป เนื่องจากเงินรางวัลที่ได้จากการ Staking เหรียญ OKT นั้นอาจจะแตกต่างกันไป

ระยะเวลาในการ Unstake เหรียญ OKT จะอยู่ที่ 14 วัน และเหรียญ stOKT บน OKT Liquid Staking ไม่เพียงแต่สร้างรายได้เท่านั้น แต่รายได้ที่ได้มากนั้นก็จะสร้างรายได้เช่นเดียวกัน (รายได้ทบต้น) นอกจากนี้ หากคุณเพิ่มสภาพคล่องให้กับฟีเจอร์ OKTC Swap คุณก็สามารถรับค่าธรรมเนียมเพิ่มเติมได้อีกด้วย

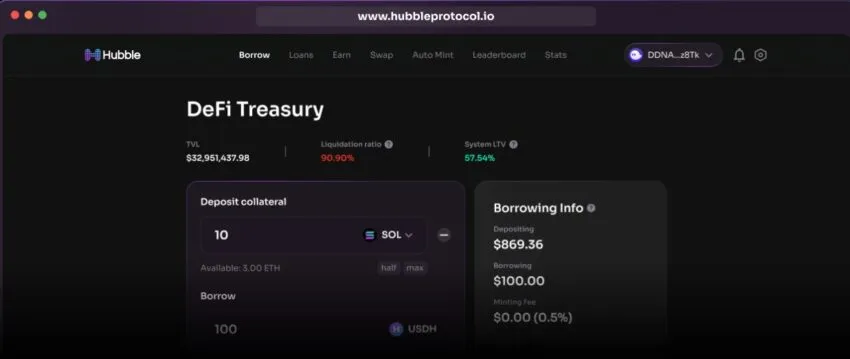

Hubble

โปรโตคอล Hubble ช่วยให้คุณสามารถกู้ยืมสินทรัพย์คริปโตที่ Staked อยู่บนแพลตฟอร์มสภาพคล่องของพวกเขาได้ พวกเขาได้รับความนิยมเพิ่มมากขึ้นหลังจากเข้าร่วม Solana Hackathon แต่สิ่งที่ทำให้แพลตฟอร์มนี้โดดเด่นยิ่งขึ้นคือบริการกู้ยืมเงิน โปรโตคอลนี้จะอนุญาตให้นักลงทุนกู้ยืมโดยใช้คริปโตของพวกเขาเป็นหลักประกัน และใช้โทเค็นที่ยืมมาเป็นหลักประกันสำหรับแพลตฟอร์ม DeFi อื่นๆ ได้

USDH Stablecoin ใช้สำหรับบริการสินเชื่อคริปโตของแพลตฟอร์ม คุณสามารถมิ้นต์ USDH ด้วยหลักประกันประเภทต่างๆ และสามารถชำระคืนได้ทุกเมื่อที่คุณต้องการ ซึ่งหมายความว่า Hubble รองรับสินทรัพย์เป็นจำนวนมากและหลากหลาย และอนุญาตให้คุณฝากเงินจากเครือข่ายที่แตกต่างกัน โดยให้เลเวอเรจจากหลักประกันสูงถึง 11 เท่า

Liquid Staking มีความเสี่ยงหรือไม่?

เช่นเดียวกับกิจกรรมทางการเงินทุกรูปแบบที่เกี่ยวข้องกับสกุลเงินดิจิทัล มันย่อมจะมีความเสี่ยงอยู่เสมอ Yield Farming ก็มีความเสี่ยงที่จะถูกชำระบัญชี หากตลาดอยู่ในช่วงขาลง มูลค่าสินทรัพย์ก็อาจจะลดลงต่ำกว่าข้อกำหนดสำหรับการค้ำประกันได้ ความเสี่ยงที่สำคัญอีกประการหนึ่งก็คือความปลอดภัยของ Smart Contract

โดยทั่วไปแล้ว Smart Contract จะมีความเสี่ยงต่อการโจมตีและข้อบกพร่องต่างๆ เพื่อบรรเทาปัญหานี้ พวกเขาจำเป็นจะต้องมีการตรวจสอบโปรโตคอลและ Smart Contract อย่างสม่ำเสมอ นอกจากนี้ ราคาของโทเค็นก็อาจจะมีความเสี่ยงที่จะถูก Depegging เช่นกัน อย่างไรก็ตาม ด้วยการบริหารความเสี่ยงและการใช้กลยุทธ์การลงทุนที่ดี คุณจะสามารถลดโอกาสที่จะทำผิดพลาดหรือสูญเสียได้เป็นอย่างมาก

Liquid Staking และอนาคตของ DeFi

Liquid Staking จะให้โยชน์แก่ผู้ใช้งานมากกว่าโปรโตคอล Staking แบบดั้งเดิม นักลงทุนจะไม่จำเป็นต้องรอจนกว่าระยะเวลาในการล็อกสินทรัพย์สิ้นสุดลงเพื่อเข้าถึงเงินทุนของพวกเขา นอกจากนี้ ยังจะสามารถสร้างรายได้เพิ่มเติมได้อีกด้วย ผู้ใช้งานจะยังคงได้รับผลตอบแทนจากสินทรัพย์ที่ Staking ไว้ตามปกติ อย่างไรก็ตาม ด้วยการมาถึงของ Liquid Staking Tokens ผู้ใช้งานจะได้รับผลตอบแทนเพิ่มเติมด้วยการนำโทเค็นเหล่านี้ไปใช้งานกับโปรโตคอล DeFi อื่นๆ ได้ และเนื่องจากผู้ใช้งานสามารถถอนเงินลงทุนได้ตลอดเวลา นั่นจึงทำให้มันเป็นที่น่าสนใจต่อนักลงทุนในวงกว้างมากยิ่งขึ้น

จากทั้งหมดที่กล่าวมานี้ มันจึงไม่น่าแปลกใจเลยที่จะเห็นโปรโตคอล Liquid Staking ที่มีประสิทธิภาพเหนือกว่าบริการ Staking แบบดั้งเดิมเพิ่มมากขึ้นในอนาคต